Es ist immer das Gleiche: Ist der Zins niedrig, pressieren die Pensionslasten die bAV-betreibenden Arbeitgeber, doch die Beiträge für ein Outside Funding sind hoch. Steigt der Zins, wird das Funding sichtlich günstiger, doch lässt auch der Druck auf die Bilanzen nach – bis zum nächsten Zyklus. Und die Inflation spielt ihre ganz eigene Rolle. Olaf John und André Geilenkothen analysieren Lage, Perspektive und Vorgehensweisen – und fragen: Wenn nicht jetzt, wann dann?

1. Hintergrund

Inflation und Zinsniveau haben sich signifikant erhöht – ausgelöst durch Pandemiemaßnahmen, Krieg und Rezessionsängste und einer damit verbundenen restriktiveren Geldpolitik. Bei der Bewertung von Pensionsverpflichtungen bewirken die gestiegenen Diskontierungszinsen stark gefallene Pensionsrückstellungen und somit eine historisch günstige Gelegenheit zur Ausfinanzierung und Absicherung mittels Kapitalanlage.

Zusätzlich wirken sich Inflation sowie Langlebigkeit unmittelbar auf die Höhe und Laufzeit der Rentenzahlungen und damit auch indirekt auf die Pensionsrückstellungen in den Unternehmensbilanzen aus. Zwischen Inflation und Zins besteht zudem eine gegenseitige Abhängigkeit.

Deshalb sollten Absicherungsstrategien gegen diese Risiken gesamtheitlich betrachtet und umgesetzt werden. Hierbei sind strategische Ziele und Entscheidungsregeln für den Grad der Ausfinanzierung sowie Aufbau und Höhe der Absicherungsquoten aller abzusichernden Pensionsrisiken sinnvoll. So kann im Einzelfall und insb. in Zeiten hoher Unsicherheit das Ziel, Liquidität im Unternehmen zu belassen, höhere Priorität haben als Pensionsrisiken zu reduzieren.

2. Wirkung der gestiegenen Zinsen auf Pensionsverpflichtungen

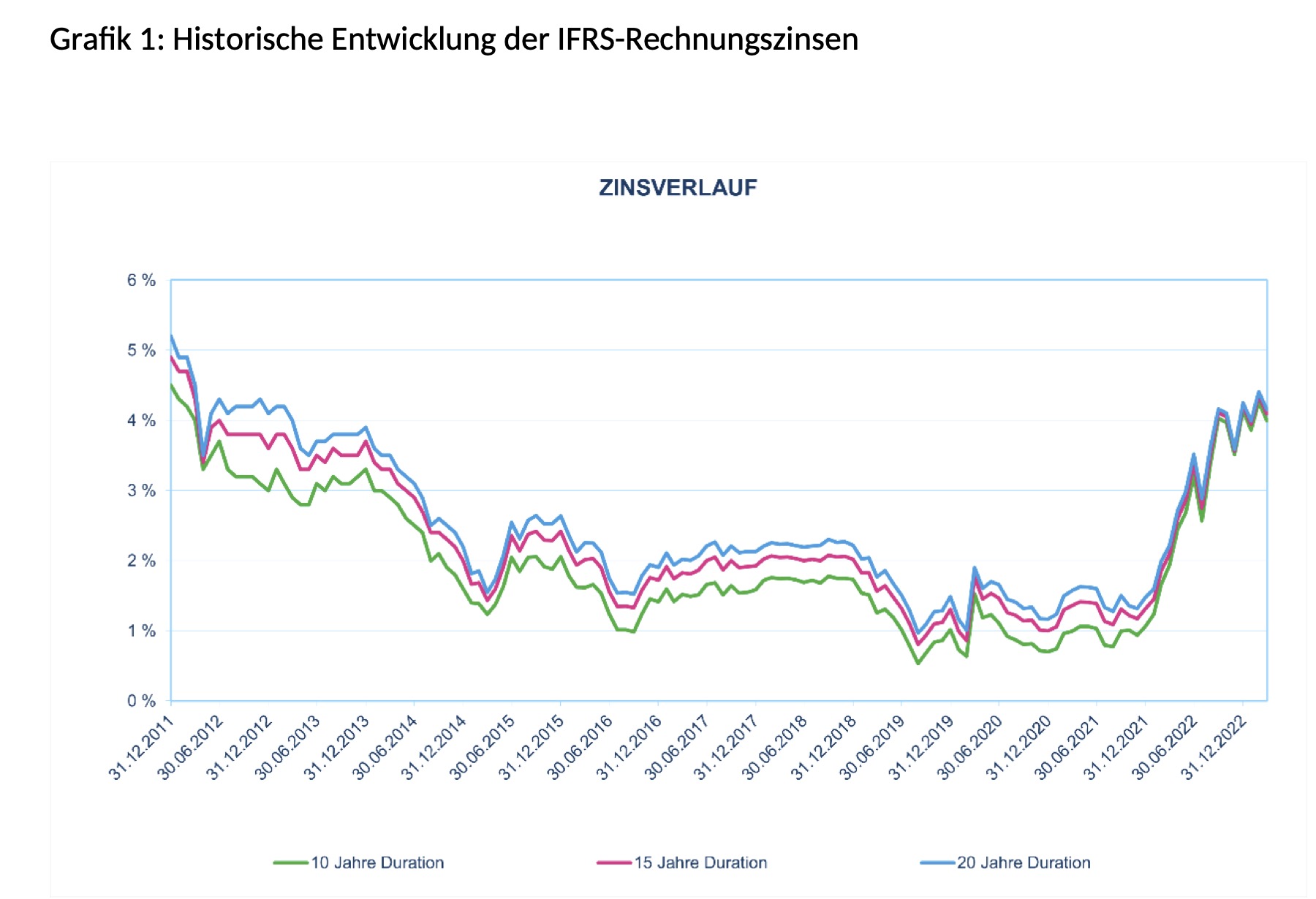

Der IFRS-Rechnungszinsanstieg von etwa 3% im Jahr 2022 hat die Ausfinanzierungsgrade trotz herausfordernder Kapitalmärkte und spürbarem Inflationsdruck verbessert. Der durchschnittliche Ausfinanzierungsgrad der DAX-Konzerne stieg im Jahresverlauf von 72% auf 80% an, was ein neues Allzeithoch bedeutet.

Dies versetzt viele Unternehmen in die finanzielle Lage, entweder Pensionsrisiken in erhöhtem Umfang abzusichern oder in externe Pensionsvehikel wie CTA oder Pensionsfonds auszulagern. Der Grad der Ausfinanzierung sowie die Erhöhung der Absicherungsquote als Teil einer De-Risking-Strategie bietet derzeit im historischen Kontext eine günstige Gelegenheit. Das gilt auch, wenn die De-Risking-Strategie nicht (nur) bilanzorientiert, sondern auch Cashflow-orientiert ist.

Quelle: Mercer, Stand 31. Dezember 2022. Grafik zur Volldarstellung anklicken.

3. Wirkungen der Inflation auf Pensionsverpflichtungen

In Bezug auf die Jahresinflationsrate hatte das Statistische Bundesamt am 17. Januar 2023 mitgeteilt, dass der Verbraucherpreisindex für Deutschland (VPI) im Jahresdurchschnitt 2022 im Vergleich zu 2021 bei 7,9% lag. Diese Ergebnisse wurden auf der Basis 2015 ermittelt.

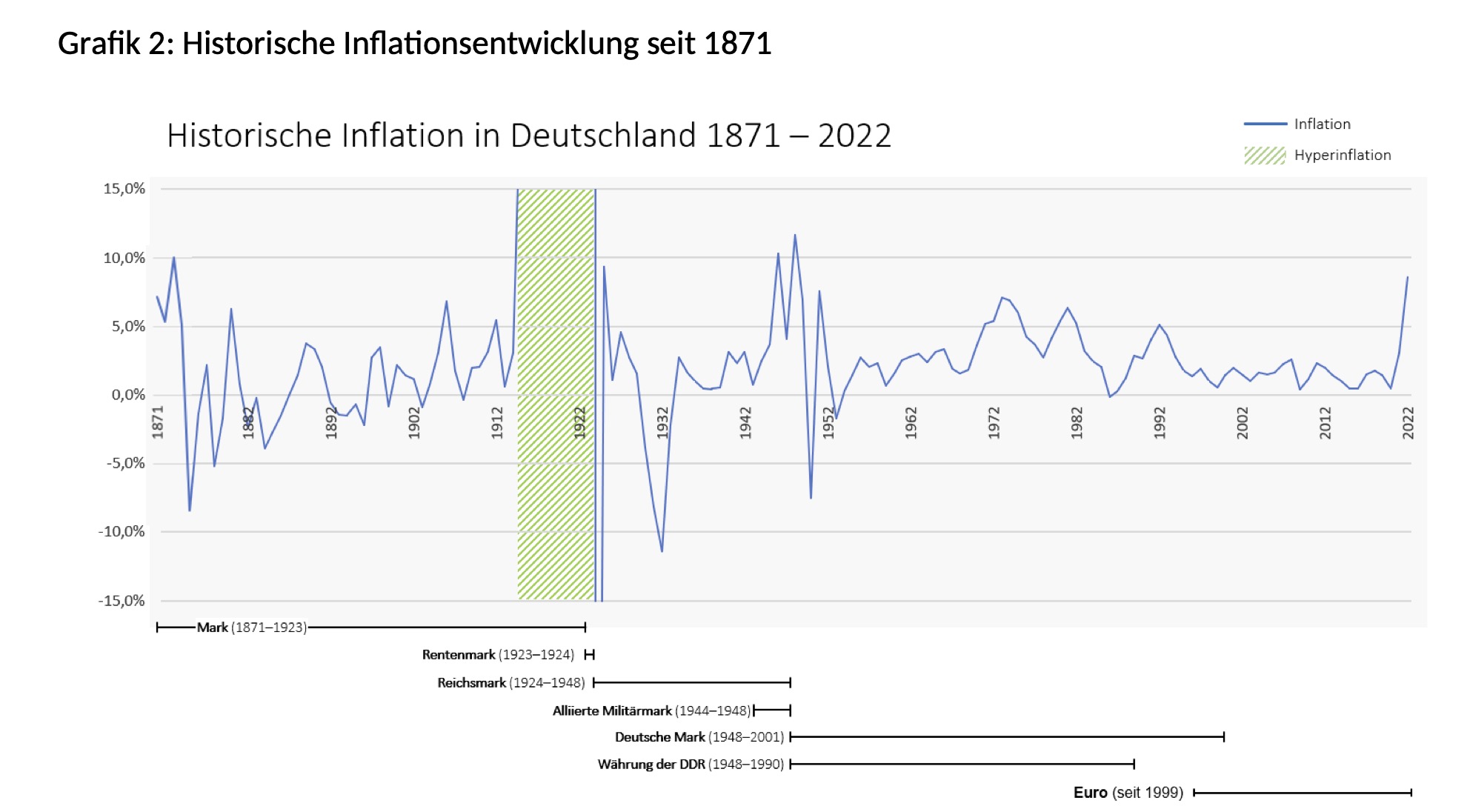

Gerechnet auf der neuen Basis 2020 mit aktualisiertem Warenkorb lag die Inflationsrate im Jahr 2022 bei 6,9%. Gestern wurde die Inflationsrate für März 2023 mit 7,4% bekanntgegeben. Damit ist die Inflation weiterhin deutlich über dem Ziel der EZB, aber auch deutlich über den Inflationsraten der letzten 70 Jahre (s. Grafik 2).

Quelle: Statistisches Bundesamt. Grafik zur Volldarstellung anklicken.

Wie wirkt die Inflation auf die Anpassungsprüfungspflicht für Betriebsrenten?

§ 16 des Betriebsrentengesetzes (BetrAVG) regelt die Anpassungsprüfungspflicht für Betriebsrenten. Die Anpassungsprüfungspflicht ist keine Anpassungspflicht. Bei schlechter wirtschaftlicher Lage kann eine Anpassung unterbleiben; allerdings sind die rechtlichen Hürden hierfür sehr hoch.

Die Anpassungsprüfungspflicht gilt als erfüllt, wenn die laufenden Leistungen entsprechend dem VPI erhöht werden – das ist auch die überwiegend herrschende Praxis. Rentenkürzungen bei einem Rückgang des VPI sind nicht zulässig. Eine Begrenzung auf die Nettolohnentwicklung vergleichbarer Arbeitnehmergruppen (die aktuell gerade für jüngere Rentnerkohorten dämpfend wirken könnte) ist möglich, hat aber – aufgrund der hohen administrativen Aufwände – bislang kaum praktische Bedeutung.

Rententrend bei der Bewertung von Pensionsverpflichtungen 1)

Um künftige Steigerungen der laufenden Renten abzusichern, ist es wichtig zu verstehen, wie der Rententrend in die Pensionsbewertung einbezogen wird. Im Idealfall werden künftige Steigerungen der laufenden Leistungen genauso in der Bewertung berücksichtigt, wie sie die künftigen Zahlungsströme erhöhen. Tatsächlich lässt sich das jedoch in der Praxis oftmals nicht umsetzen.

Daher wird die bisherige Inflation, die sich noch nicht in erhöhten Renten niedergeschlagen hat, durch eine einmalige Erhöhung abgebildet, z.B. zu Jahresende 2022 mit ca. 14% bei einer Anpassung Anfang 2023. Die künftige Inflation wird dann mit einem einheitlichen jährlichen Wert angesetzt, der im Sinne einer Mischkalkulation die erhöhte Inflation der nächsten Jahre mit abbildet (z.B. einheitlich 2,2%, auch wenn ein mittelfristiger Rückgang auf das EZB-Ziel von 2% unterstellt wird).

Der erhöhte langfristige Rententrend wird auch für Anwartschaften angesetzt. Daher ist der Rententrend geringer als bspw. die Markterwartung an die langfristige Inflation. Die Schwierigkeit besteht darin, den „richtigen“ Rententrend zu ermitteln.

„Verharrt die Inflation längere Zeit auf dem gegenwärtigen Niveau, wird dies mittelfristig zu enormen Problemen bei den vielen Pensionssystemen führen…“

Die in der Bewertung für den Jahresabschluss verwendeten Zahlungsströme, die sich aus dem geschilderten Ansatz ergeben, spiegeln nicht mehr die tatsächlich erwarteten Zahlungsströme wider. Dies ist bei jeder Absicherungsstrategie angemessen zu berücksichtigen.

Verharrt die Inflation längere Zeit auf dem gegenwärtigen Niveau, wird dies mittelfristig zu enormen Problemen bei den vielen Pensionssystemen führen, bei denen in der Regel mit einer Rückkehr zu einer Inflationsrate von 2% innerhalb weniger Jahre gerechnet wird. Für Pensionsinvestoren, die einen Großteil ihrer Anlagen in Investment-Grade-Anleihen investieren müssen und in ihren Portfolios im vergangenen Jahr überraschend Verluste erleiden mussten, würde sich die ohnehin schon schwierige Lage dann noch weiter verschärfen.

Auf der einen Seite müssten Rentenzahlungen weit über den einst kalkulierten Erwartungen angepasst werden, und zum anderen würde es im Kapitalmarkt keine oder kaum regulatorisch zulässige Anlagen in ausreichendem Maße geben, die den Rechnungszins erwirtschaften können.

Die inflationsbedingte Anhebung des Betriebsrentenniveaus wirkt sich auf die gesamte Bezugsdauer der jeweiligen Rentenzahlung aus. Bei den aktuellen Niveaus der Break-Even-Inflation, die bei etwa 2,6% für Laufzeiten ab 7 Jahren liegt, kann eine Absicherung der künftigen Inflation daher sinnvoll sein und zur Planbarkeit beitragen. Die schon realisierte Inflation kann allerdings durch eine Inflationsabsicherung nicht mehr „eingefangen“ werden.

4. Ausfinanzieren und absichern, aber wie?

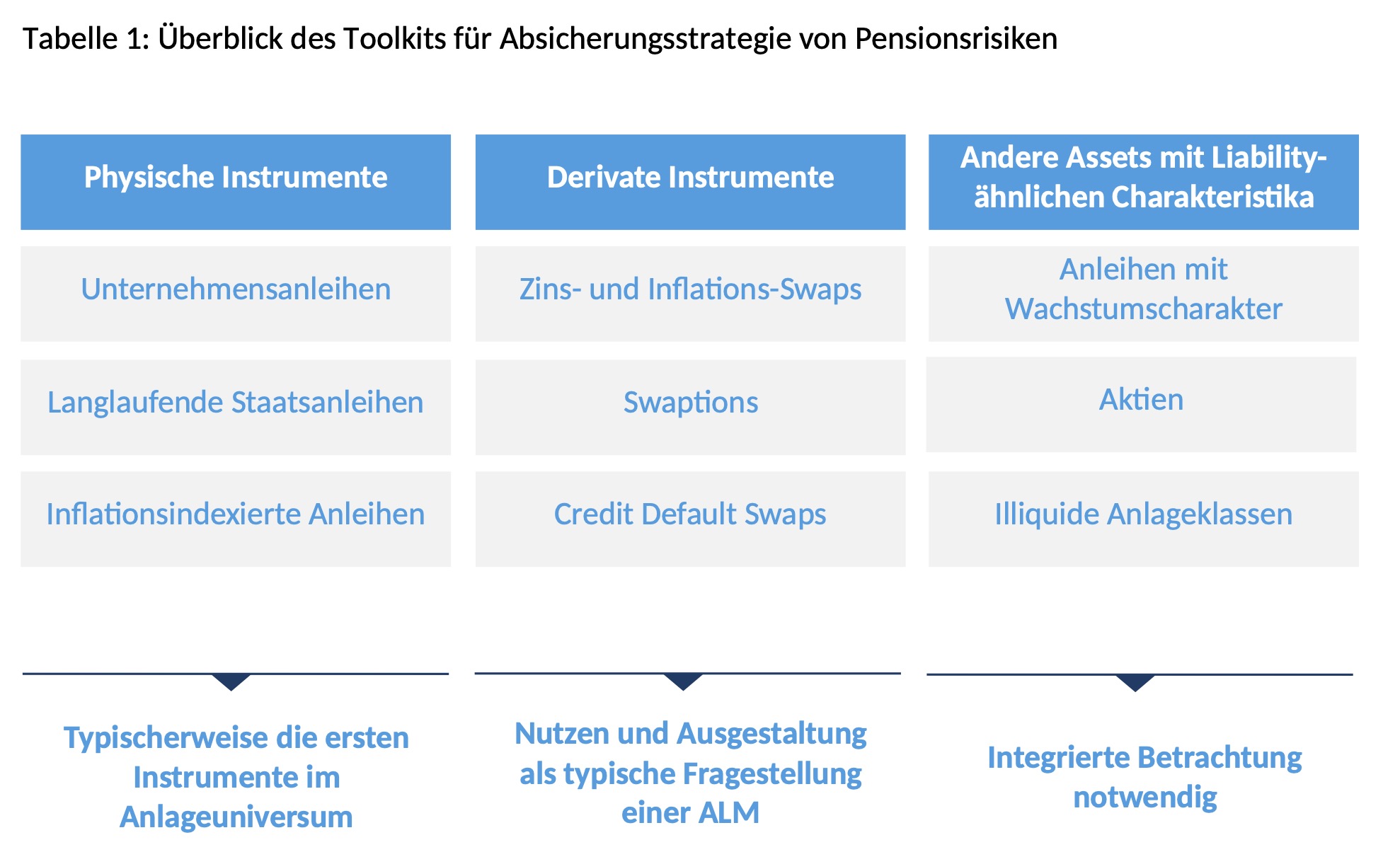

Sofern der Ausfinanzierungsgrad erhöht oder abgesichert werden soll, gibt es verschiedene Möglichkeiten, die jeweiligen Pensionsrisiken über die Kapitalanlage abzusichern 2).

Sofern die Pensionsverbindlichkeiten extern finanziert werden, gibt es sog. Planvermögen, das für Kapitalanlagestrategien zur Verfügung steht. Ansonsten werden bestehende Pensionsverpflichtungen als Rückstellung bilanziert und sind mit Bilanzaktiva bedeckt, die nicht explizit zugeordnet und auch nicht insolvenzgeschützt sind. Gibt es keine externen Vermögen, sollte geprüft und dokumentiert werden, ob dies weiterhin so bleiben soll.

Wenn bereits externes Vermögen zur Finanzierung der Pensionen existiert, spielt der Ausfinanzierungsgrad eine wichtige Rolle. Ist dieser niedrig und besteht die Zielsetzung, die Deckungslücke perspektivisch zu verringern, empfiehlt sich eine Kapitalanlagestrategie, also eine Strategische Asset Allocation (SAA), mit ertragsorientiertem Fokus. Diese sollte in regelmäßigen Abständen kontrolliert und angepasst werden. Nähert sich der Ausfinanzierungsgrad dem gewünschten Niveau an, lohnt der graduelle Übergang zu einer risikoorientierten Kapitalanlagestrategie unter Einbeziehen von Liability Driven Investments (LDI).

„Bei der Zielsetzung der Strategie ist ein Fokus auf Bilanz und ein Fokus auf die Cashflows zu unterscheiden.“

Bei der Risikoorientierung ist die Ermittlung von Hedge-Ratios für Änderungen bei Rechnungszins (Zins und Credit Spread), Inflation und Sterblichkeit sowie das Festlegen eines De-Risking-Pfades zum Erreichen von Ausfinanzierungszielen unter Berücksichtigung der situations- und unternehmensspezifischen Risikotoleranz notwendig.

Bei der Zielsetzung der Strategie ist ein Fokus auf Bilanz und ein Fokus auf die Cashflows zu unterscheiden. In einer reinen Bilanzsicht ist das zu Verfügung stehende Risikobudget, z.B. der VaR von Pensionsrisiken, die sich auf das Eigenkapital auswirken, eine sinnvolle Zielgröße. Ist das Risikobudget niedrig, spricht das i.d.R. für eine hohe Hedge Ratio. Ist das Budget hoch, sind dagegen eher ertragsorientierte Strategien sinnvoll.

Bei einer reinen Cashflow-Sicht und einem hohen Ausfinanzierungsgrad liegt der Fokus auf der Auszahlung der Renten und einem Cashflow Matching. Ist der Ausfinanzierungsgrad niedrig, muss ein gewisses Risiko eingegangen werden, um die Deckungslücke zu schließen.

Eine unerwartet hohe realisierte Inflation (im Vergleich zur bilanziellen Annahme) kann außerplanmäßige Steigerungen der Rentenzahlungen verursachen. Zur Absicherung dieses Risikos können inflationsindexierte Anleihen oder Inflationsswaps eingesetzt werden, die unerwartete Inflationssteigerungen durch Gewinne dieser Instrumente ausgleichen. Allerdings existieren keine Anleihen, die an den deutschen VPI gebunden sind, und entsprechend illiquide ist der Markt für deutsche VPI-Inflationsswaps. Pensionsinvestoren sind deshalb auf die Inflationsabsicherung mit Instrumenten angewiesen, die sich auf die Euro-Inflation beziehen. Diese Vorgehensweise hat sich durchgesetzt, weil die Korrelation zwischen dem deutschen VPI und dem europäischen HICPx sehr hoch ist.

Bei einem Portfolio zur Absicherung der Inflation sind folgende Themen zu beachten:

• Basisrisiken zwischen dem im Kapitalmarkt verfügbaren Index und der abzusichernden Inflation (z. B. HCPI der Eurozone versus deutscher VPI)

• Liquidität und Kosten der eingesetzten Instrumente (z. B. Geld-Brief-Spannen)

• Counterparty- bzw. Kreditrisiken der Emittenten (z. B. Kreditrisiko von deutschen inflationsindexierten Anleihen versus italienischen)

• Art der Absicherungsstrategie (z. B. Sensitivitäten- versus Cashflow-Hedge)

Bei der Umsetzung der gewählten Inflations-Absicherungsstrategie wird bei erstmaliger Implementierung zuerst ein Investmentuniversum (Anleihen und/oder Swaps) mit entsprechenden Anlagerichtlinien (Hedge Ratio, Bandbreiten für Abweichungen von der Liability-Benchmark, Limits für Kredit- und Kontrahentenrisiko usw.) definiert. Die Liability-Benchmark wird auf Basis planspezifischer Daten erstellt, wodurch sichergestellt wird, dass die Inflationsrisiken möglichst präzise identifiziert und abgesichert werden können. Die Umsetzung der jeweiligen Absicherungsstrategie erfolgt mit Kapitalmarktinstrumenten.

Die folgende Darstellung zeigt eine Auswahl an Instrumenten und Anlageklassen, die genutzt werden können:

Quelle: Mercer. Grafik zur Volldarstellung anklicken.

Sind auf diese Weise die gesteckten Cashflow- und Bilanzziele schließlich erreicht, rückt das ultimative De-Risking-Ziel einer vollständige Immunisierung oder Auslagerung (Buy-out) näher.

Fazit

Pensionszusagen wirken über lange Zeiträume und können Unternehmensergebnisse erheblich beeinflussen. Pensionsrisiken zu steuern ist ein langfristiger Ansatz, der das Ziel der Planbarkeit, der Übertragung oder der Abwicklung von Pensionsverpflichtungen verfolgt.

Bis zum Erreichen des ultimativen Ziels der Abwicklung gibt es viele Stationen und Möglichkeiten. Viel zu häufig werden diese isoliert betrachtet. Eine gesamtheitliche Betrachtung ist notwendig.

Die gestiegenen Zinsen bieten aktuell eine historische Chance, das Thema De-Risking von Pensionsverpflichtungen anzugehen, sei es über externe Ausfinanzierung mittels CTA oder Pensionsfonds, die Weiterentwicklung bestehender Finanzierungsstrukturen und die Erhöhung des Ausfinanzierungsgrad oder die Erhöhung von Absicherungsquoten zu Rechnungszins- und Inflationsrisiken.

Wenn nicht jetzt, wann dann?

Das zur heutigen Headline anregende Kulturstück findet sich hier.

Fußnoten:

…1) Weitere Ausführungen finden sich in dem Artikel „Inflation als Pensionsrisiko – Möglichkeiten der Absicherung über Kapitalanlagestrategien“, Olaf John und Thomas Hagemann, AbsolutReport 01/2023, Seiten 36-41.

… 2) Eine detaillierte Abhandlung findet sich z. B. in „De-Risking von Pensionsrisiken in Deutschland“, Gregor Stephan und Olaf John, AbsolutReport 04/2021.

Die Aktuare Olaf John und André Geilenkothen sind Partner bei Mercer in Deutschland.

Kontakt:

Olaf John

Commercial Leader Germany | Investment Solutions

Mercer

Platz der Einheit 1

60327 Frankfurt am Main, Germany

M: +49 162 977 9591

Mail: olaf.john@mercer.com

Dr. André Geilenkothen, Partner

Head of Pension Funding Consulting, Wealth Germany

Mercer

Peter-Müller-Straße 24

40468 Düsseldorf

M: +49 172 7211 243

Mail: andre.geilenkothen@mercer.com

Advertorial mit freundlicher Unterstützung von:

Von ihnen und anderen Autorinnen und Autoren von Mercer sind zwischenzeitlich bereits auf LEITERbAV erschienen:

Vergangenen August in Erfurt (II):

All that Schweigen is Gold

von Gregor Hellkamp, 12. April 2025

Entgelttransparenz-RL vor der nationalen Umsetzung (II):

Viel Genaues weiss man schon

von Dr. Judith May, Thomas Hagemann, Edward Grabner und Martin Stechele, 16. Januar 2025

Entgelttransparenz-RL vor der nationalen Umsetzung (I):

You've got to show me Money

von Edward Grabner, Martin Stechele, Dr. Judith May und Thomas Hagemann, 14. Januar 2025.

Der NKR und die Schriftformerfordernisse – BRSG (XVII):

Sign your bAV

von Thomas Hagemann und Dr. Judith May, 11. November 2024

GroMiKV und die EbAV:

Seid gemeldet, Millionen

von Dr. Bernhard Holwegler und Elke Boetsch, 31. Oktober 2024

IFRS 18: Vorgaben für den Pensionsaufwand – und mehr:

Ihren Ausweis, bitte ...

von Thomas Hagemann, 4. Oktober 2024

BRSG 2.0-E (VI):

Hope I get Pension before I get old

von Dr. Katharina Meurs und Sebastian Walthierer, 25. Juli 2024

aba-Forum Steuerrecht (IV):

Von Nürnberg, Düsseldorf und Münster …

von Gregor Hellkamp, 29. April 2024

aba-Forum Steuerrecht (III):

Zwischen 7 und 10, zwischen …

von Stefanie Beyer und Gregor Hellkamp, 23. April 2024

aba-Forum Steuerrecht (II):

Steuern, Liebe und Pensionsfonds

von Stefanie Beyer und Sebastian Walthierer, 16. April 2024

aba-Forum Steuerrecht (I):

Von Dry Income, 35 Millionen, von abgeschlossenen ...

von Sebastian Walthierer, 8. April 2024

17. Jahrestagung der Arbeitsgemeinschaft Zeitwertkonten:

Von zweiten Währungen, Spagaten, einer Rückkehr und …

von Sebastian Walthierer und Dr. Thomas Haßlöcher, 22. Januar 2024

Zum Sommeranfang Großkampftag in Erfurt (III):

Cut bei den zehn letzten Jahren?

von Stefanie Beyer und Sebastian Walthierer, 18. Dezember 2023

Neuer Vorstoß des IDW zum HGB-Rechnungszinssatz

Jetzt aber fix!

von Thomas Hageman, 26. September 2023

Framework für das De-Risking:

For those about to pay!

von Olaf John und Gregor Stephan, 12. September 2023

aba-Forum Steuerrecht (V):

Trendwende beim HGB-Zins

von Stefanie Beyer, Joachim H. Kaiser und Sebastian Walthierer, 14. August 2023

aba-Forum Steuerrecht (IV):

Die Liebe und die DBO …

von Sebastian Walthierer und Stefanie Beyer, 2. August 2023

aba-Forum Steuerrecht (II):

Geben und Nehmen …

von Gregor Hellkamp, 31. Juli 2023

aba-Forum Steuerrecht (I):

Eine neue Weltsteuerordnung und …

von Gregor Hellkamp, 24. Juli 2023

DAV/DGVFM-Jahrestagung 2023 in Dresden (V) – Corona, Hitze, Diabetes:

Sind die aktuellen Sterbetafeln noch die bestmögliche Schätzung?

von Thomas Hagemann und Christian Viebrock, 11. Juli 2023

DAV/DGVFM-Jahrestagung 2023 in Dresden (V):

Live in drei Tagen!

von Dr. André Geilenkothen, 27. Juni 2023

Wegfall der Hinzuverdienstgrenzen: Was nun?

From nine to five till ninetyfive

von Dr. Judith May, Dr. Katharina Meurs, Robin Leuprecht, 26. Juni 2023

Ausfinanzierung von Pensionsverpflichtungen:

Time is on your side

von Olaf John und Dr. André Geilenkothen, 14. April 2023

Zwischen Regulierung, Admin und Asset Management:

„Die vielfältigen Herausforderungen in der bAV und der Kapitalanlage erfordern …

Interview mit Martin Haep, 23. März 2023

#womeninpensions-Kommentar – mit Wirkung auf die bAV (II):

Von der Teilzeitfalle …

von Dr. Judith May, 2. März 2023

Pensions in their Markets: Was war da los in London?

Von Doom Loops zu Lessons learned

von Olaf John, 14. Oktober 2022

Pensionsrückstellungen nach HGB:

„Frühzeitig und schnellstens“

Interview mit Thomas Hagemann, 13. Oktober 2022

Pensions in their Markets:

Tektonik in der Taktik

Interview mit Olaf John, 3. Juni 2022

IDW und DAV zu rückgedeckten Versorgungszusagen:

Es gibt viel zu tun!

von Stefanie Beyer und Thomas Hagemann, 25. Mai 2022

De-Risking-Strategien zahlen sich aus:

All's Well That Ends Well

von Olaf John, 28. April 2022

Die Inflation und der Pensionsinvestor:

Hedge me if you can

von Olaf John, 8. Februar 2022

Zusätzlicher Prüfungsaufwand für externe Versorgungsträger:

Geldwäsche, Transparenzregister und die bAV

von Dr. Bernhard Holwegler und Joachim H. Kaiser, 24. Januar 2022

Jahrestagung der Arbeitsgemeinschaft Zeitwertkonten:

Time is on my Zeit

von Judith May und Thomas Haßlöcher, 14. Dezember 2021

Bilanzneutral, befristet, BOLZ:

Flexible Risikoabsicherung mit Mercer FlexProtect

von Stephan Hebel und René Jung, 3. November 2021

Forum „bAV“ der VVB:

My sweet fifteen

von Michael Ries, Dr. Judith May, Klaus Bednarz und Markus Klinger, 16. August 2021

Erfurt, Teilzeit und die bAV:

Kein Taschenrechner in Eigenregie

von Dr. Judith May, 8. Juli 2021

aba-Forum Steuerrecht 2021:

Alles außer Schaumweinsteuer

von Thomas Hagemann, 26. April 2021

Übersterblichkeit und Covid-19 (II):

von Thomas Hagemann und Christian Viebrock, 16. April 2021.

Mal wieder Handlungsbedarf bei Zusagen mit Beschränkung der Hinterbliebenenversorgung:

Wenn alte Liebe rostet ...

von Nadine Wolters und Elisabeth Lapp, 22. März 2021.

Von Fiduciary Management, Outscourced Chief Investment Officer und Delegated Solutions:

Mit besserer Governance durch unsichere Zeiten

von Olaf John, 16. Dezember 2020

bAV in der Corona-Krise:

Neun Maßnahmen, die die Politik ergreifen muss

von Dr. Judith May, Stefan Oecking und Thomas Hagemann, 26. Juni 2020

Übersterblichkeit und Covid-19:

Man stirbt nur einmal!

von Thomas Hagemann und Christian Viebrock, 5. Juni 2020

Prioritäten in der Krise:

So navigieren Sie sicher in turbulenten Zeiten

von Jeffrey Dissmann und Michael Sauler, 27. Mai 2020

Aufsicht:

Konstruktiv durch die Krise

von Dr. Bernhard Holwegler und Thomas Hagemann, 16. April 2020

bAV in den Zeiten des Virus‘:

Kurze Arbeit und lange bAV

von Dr. Judith May, München, 30. März 2020

BaFin-Merkblatt:

Selbst nicht nachhaltig?

von Andreas Kopfmüller, 30. Januar 2020

Flexible Lösungen und digitale Tools sind gefragt

von Klaus Bednarz und Stephan Hebel, Frankfurt, 28. Oktober 2019

Was heißt hier „lediglich“?

von Thomas Hagemann, Düsseldorf; Wiesbaden, 8. Mai 2019

Alles auf Reset beim Wertguthaben?

von Judith May, 23. April 2019

In beiden Fassungen?

von Thomas Hagemann, 31. Oktober 2018

Zulagenförderung ist besser als ihr Ruf!

von Klaus Bednarz, Hamburg, 12. Dezember 2017

Zumutung und Kostenbelastung

von Bettina Nürk, Frankfurt; Mannheim, 5. Oktober 2017

„Künftig alle zwei Jahre EIOPA-Stresstest“

von Bettina Nürk, Frankfurt; Mannheim, 4. Oktober 2017

Die EIOPA wächst mit ihren Aufgaben

von Thomas Hagemann, Frankfurt am Main, 10. August 2017

Nicht genug dazu gelernt

von Frank Zagermann, Wiesbaden, 29. Mai 2017

Spannung jenseits des BRSG

von Thomas Hagemann, Mannheim, 9. Mai 2017

bAV statt Resturlaub?

von Rita Reichenbach, Frankfurt am Main, 12. März 2014

Das hat dort nichts zu suchen!

von Thomas Hagemann, Frankfurt am Main, 25. Februar 2014

Das könnt Ihr doch nicht ernst meinen!

von Stefan Oecking, Dortmund, 17. Juli 2013

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2023 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.