Manch institutioneller Investor, der im Zuge der komplexen Corona-Krise an den Kapitalmärkten kein gutes Timing gezeigt hat, dürfte die Renditen mehrerer Vorjahre verloren haben. Welche Vorteile die Auslagerung von Entscheidungen der Kapitalanlage vor allem für kleinere Institutionelle an den auch künftig anspruchsvollen Märkten bietet, erläutert Olaf John.

Volatilität und Komplexität der Kapitalmärkte

Hohe Komplexität und enorme Volatilität an den Kapitalmärkten, durch die Notenbankpolitik reduzierte Renditeerwartungen sowie gestiegene Regulierungsanforderungen fordern Expertise und Ressourcen der Kapitalanlageabteilungen institutioneller Anleger in ungewohntem Maße.

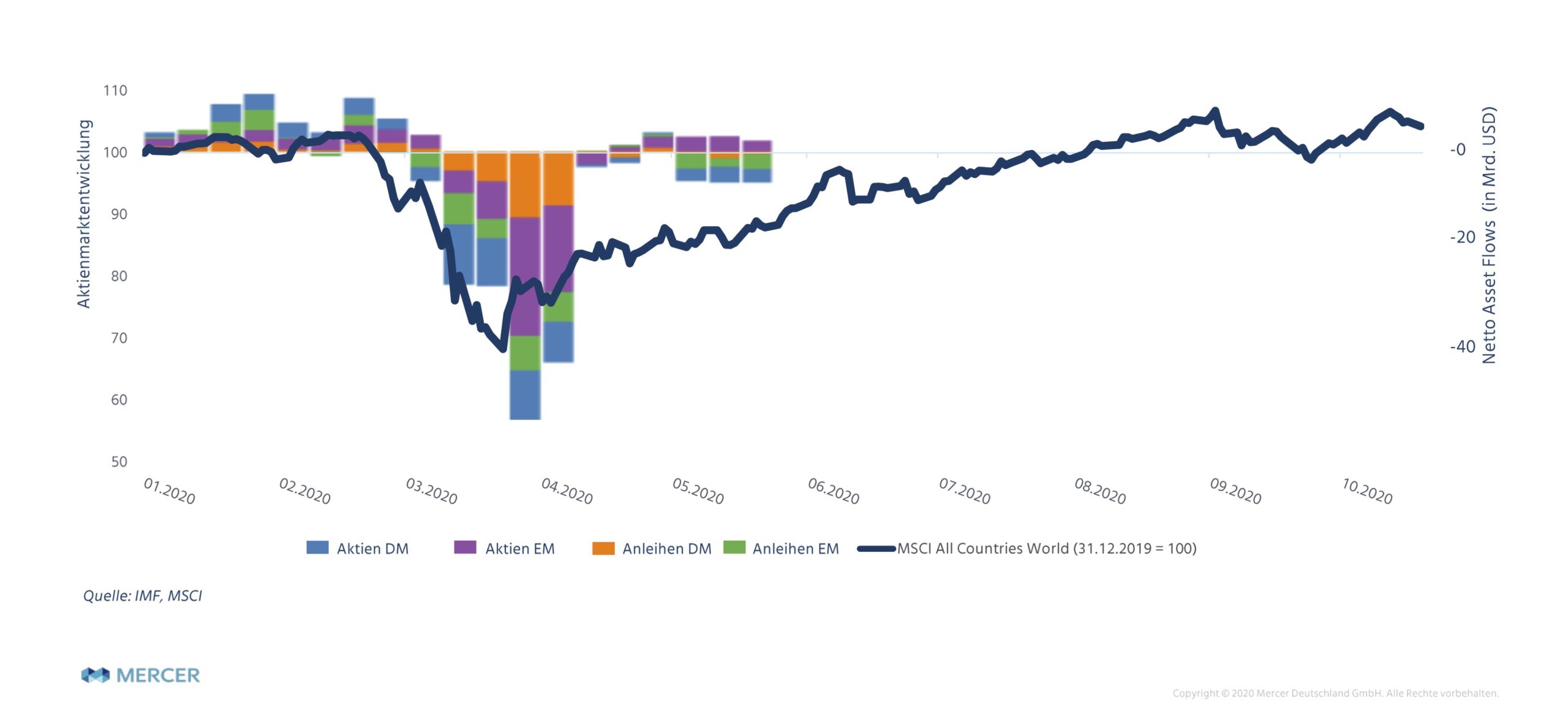

Doch dies ist nicht die einzige Herausforderung. Mit Corona hatte am Anfang des Jahres keiner gerechnet. Die deutlichen CoVID-19-Marktschwankungen dieses Jahr zeigten, wie schnell sich die Märkte verschieben können. Vom 19. Februar bis zum Tiefpunkt am 23. März des Jahres fiel der MSCI All Countries World Index um 33,6% und stieg von dann, bis die Verluste wieder ausgeglichen waren (12. August) um 50,2% (Abbildung 1).

Bis heute (7. Dezember) ist der Anstieg seit dem Covid-19-Crash sogar 67,3%. Wer seit März aus dem Aktienmarkt ausgestiegen war, z.B. durch Absicherungsstrategien, und bis jetzt keinen Wiedereinstieg gefunden hatte, verpasste fast 70% der Performance. Mittlerweile liegen die Aktienstände etwa 6% über dem Jahresanfangsniveau.

Wie verhielten sich die Anleger in diesem Umfeld?

Das Balkendiagramm in Abbildung 1 zeigt die Nettokapitalflüsse von Unternehmensanleihen und Aktien vor dem Hintergrund der V-förmigen Entwicklung des Aktienmarktes. Im März und April 2020 waren diese deutlich negativ. So konnten die Anleger in Summe weitere Verluste vermeiden.

Abb. 1: Volatiles Jahr 2020: Wie haben institutionelle Investoren reagiert?

Quelle: Mercer. Grafik zur Volldarstellung anklicken.

Der Risk-Off-Modus wurde schnell erreicht. Der rechtzeitige Wiedereinstieg in den Risk-On-Modus blieb zumindest dem überwiegenden Teil der Anleger verwehrt, wie die Nettokapitalflüsse zeigen. Damit konnten die entstandenen Chancen nicht genutzt werden.

Wenn institutionelle Investoren beim Markteinstieg und -ausstieg kein gutes Timing bewiesen haben, wurden über mehrere Jahre verdiente Anlagerenditen zunichtegemacht. Deshalb ist es wichtig, Prozesse zu etablieren, die in volatilen Märkten Rebalancing nutzen und nicht nur kurzfristig Risiko absichern und langfristig Opportunitätskosten in Kauf nehmen.

Wie können institutionelle Investoren in Zukunft ähnliche Marktverwerfungen nutzen?

Zuerst muss die Bereitschaft bestehen, die Risikoposition wiederaufzubauen. Angesichts der erhöhten Volatilität in Zeiten des Marktstresses ist eine durchdachte, zeitnahe und intelligente Ausführung des Rebalancing notwendig, um das volle Potenzial opportunistischer Investitionen zu nutzen. Außerdem bedarf es eines Regelwerks, eines Entscheidungssystems.

Selbst bei perfekter Weitsicht hätte sich jede verzögerte Entscheidungsfindung für einen opportunistischen Investor angesichts der Geschwindigkeit der Marktbewegungen als sehr kostspielig erweisen können.

Auch wenn sich Investoren vorgenommen hatten, Chancen bei großen Marktverwerfungen zu nutzen, haben diese aufgrund der neuen Arbeitssituation, z.B. durch Home-Office und veränderte Gremiensitzungen, nicht schnell genug reagieren können. Schnell zu handeln und gleichzeitig sicherzustellen, dass die langfristigen Ziele erreicht werden, ist ein Balanceakt und erfordert eindeutige Regeln, eine klare Aufteilung der Aufgaben, Verantwortlichkeiten, Entscheidungen sowie Kontrolle mit dem entsprechenden zeitlichen Rahmen.

Die Investmentexpertise eines globalen Netzwerks nutzen und interne Ressourcen schonen

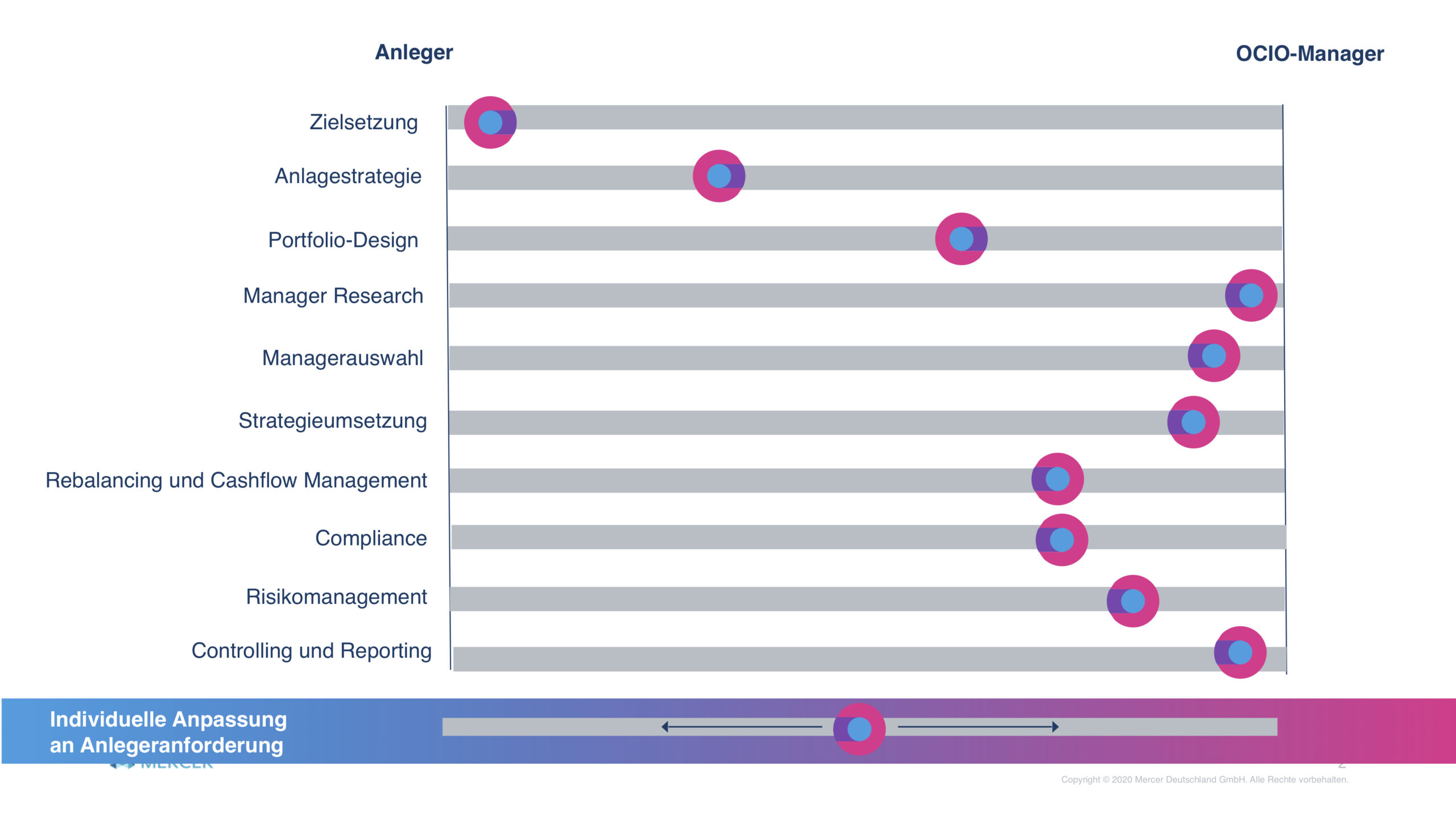

Die Erfahrungen und die personelle Ausstattung der Kapitalanlageabteilungen sind sehr unterschiedlich. Damit variiert auch der Bedarf an Outsourcing. Entscheidend ist ein Governance-Modell, das vorgibt, welche Aufgaben bzw. Entscheidungen ausgelagert werden können und wie diese überwacht werden.

Eine robuste Governance lässt sich in zehn Bereiche abgrenzen, die es Investoren ermöglicht, Aufgaben, Entscheidungen und Verantwortung klar zu strukturieren, um sich in Zukunft, nicht nur bei Marktverwerfungen, sondern allgemein besser aufzustellen:

1. Zielsetzung

2. Anlagestrategie

3. Portfolio-Design

4. Manager Research

5. Managerauswahl

6. Strategieumsetzung

7. Rebalancing und Cashflow-Management

8. Compliance

9. Risiko-Management

10. Controlling und Berichterstattung

Durch die Aufteilung und Formalisierung dieser Aufgaben in strategische Prioritäten und laufende operative Tätigkeiten können Vorstände und Sponsoren sehen, wo ihre Zeit am besten eingesetzt werden kann und wie sie ihre treuhänderische Pflicht sinnvoll wahrnehmen können.

Dies ist umso wichtiger, je unklarer die Zukunft ist. In einer Ära, die von gestiegener Unsicherheit geprägt ist, ist eine robuste Governance von erheblicher Bedeutung. Gerade für die vielen kleineren institutionellen Anleger mit Anlagevolumina unter 500 Millionen Euro ist das wichtig. Diesen Anlegergruppen fällt es beispielsweise schwer, eine breit diversifizierte Kapitalanlage effizient umzusetzen, weil häufig bestehende Mindestinvestitionsvolumina den Zugang zu bestimmten Anlagestrategien versperren bzw. durch fehlende Fixkostendegression unrentabel machen.

Eine verbesserte Governance kann zur kompletten oder teilweisen Auslagerung der Kapitalanlage führen. Diese Entwicklung ist unter den Begriffen „Fiduciary Management“, „Outscourced Chief Investment Officer“ (OCIO) oder „Delegated Solutions“ bekannt. Die Vorteile sind naheliegend:

• Freiwerden von Ressourcen durch Transfer von Entscheidungen/Risiken

• Fokus auf das Kerngeschäft durch Reallokation von Ressourcen

• Professionelle und effiziente Implementierung

• Diversifizierter Zugang zu Anlageklassen bzw. Investmentstrategien und -Managern

• Kosteneinsparung durch Bündelung und damit Buying-Power des entsprechenden OCIO-Anbieters

Die Auslagerung der einzelnen Aufgaben in der Kapitalanlage kann flexibel geschehen (siehe Beispiel in Abbildung 2). Immer mehr Sponsoren befreien so ihre Kapitalanlageteams von operativen Detailaufgaben, damit diese sich auf höherwertige strategische Prioritäten fokussieren können.

Abb. 2: Flexibles Governance-Modell: Aufgabenteilung zwischen Anleger und OCIO-Manager.

Quelle: Mercer. Grafik zur Volldarstellung anklicken.

Quelle: Mercer. Grafik zur Volldarstellung anklicken.

Maßgeschneiderte Outsourcing-Konzepte für institutionelle Anleger

Mercer Global Investors Europe (im Weiteren/nachfolgend „Mercer“) ist einer der weltweit größten OCIO-Manager und unterstützt institutionelle Anleger bei der Auslagerung der Kapitalanlage. Denn institutionelle Investoren müssen sich gerade in Zeiten, die von Unsicherheit geprägt sind, auf das Kerngeschäft fokussieren.

Der Autor ist Aktuar und Commercial Leader of Investment Solutions Germany, Mercer Global Investors Europe Ltd.

Von ihm bzw. anderen Mercer-Autorinnen und Autoren sind zwischenzeitlich auf LEITERbAV erschienen:

aba-Forum Steuerrecht (IV):

Von Irritationen bei der der Finanzverwaltung …

von Gregor Hellkamp und Stefanie Beyer, 19. Mai 2025

aba-Forum Steuerrecht (III):

Von Tresoren und Träumen …

von Stefanie Beyer und Gregor Hellkamp, 5. Mai 2025

aba-Forum Steuerrecht (II):

Zu wenig ist schlecht …

von Stefanie Beyer und Sebastian Walthierer, 25. April 2025

aba-Forum Steuerrecht (I):

Musterschüler gegen eigene Interessen …

von Sebastian Walthierer und Gregor Hellkamp, 23. April 2025

Vergangenen August in Erfurt (II):

All that Schweigen is Gold

von Gregor Hellkamp, 12. April 2025

Entgelttransparenz-RL vor der nationalen Umsetzung (II):

Viel Genaues weiss man schon

von Dr. Judith May, Thomas Hagemann, Edward Grabner und Martin Stechele, 16. Januar 2025

Entgelttransparenz-RL vor der nationalen Umsetzung (I):

You've got to show me Money

von Edward Grabner, Martin Stechele, Dr. Judith May und Thomas Hagemann, 14. Januar 2025.

Der NKR und die Schriftformerfordernisse – BRSG (XVII):

Sign your bAV

von Thomas Hagemann und Dr. Judith May, 11. November 2024

GroMiKV und die EbAV:

Seid gemeldet, Millionen

von Dr. Bernhard Holwegler und Elke Boetsch, 31. Oktober 2024

IFRS 18: Vorgaben für den Pensionsaufwand – und mehr:

Ihren Ausweis, bitte ...

von Thomas Hagemann, 4. Oktober 2024

BRSG 2.0-E (VI):

Hope I get Pension before I get old

von Dr. Katharina Meurs und Sebastian Walthierer, 25. Juli 2024

aba-Forum Steuerrecht (IV):

Von Nürnberg, Düsseldorf und Münster …

von Gregor Hellkamp, 29. April 2024

aba-Forum Steuerrecht (III):

Zwischen 7 und 10, zwischen …

von Stefanie Beyer und Gregor Hellkamp, 23. April 2024

aba-Forum Steuerrecht (II):

Steuern, Liebe und Pensionsfonds

von Stefanie Beyer und Sebastian Walthierer, 16. April 2024

aba-Forum Steuerrecht (I):

Von Dry Income, 35 Millionen, von abgeschlossenen ...

von Sebastian Walthierer, 8. April 2024

17. Jahrestagung der Arbeitsgemeinschaft Zeitwertkonten:

Von zweiten Währungen, Spagaten, einer Rückkehr und …

von Sebastian Walthierer und Dr. Thomas Haßlöcher, 22. Januar 2024

Zum Sommeranfang Großkampftag in Erfurt (III):

Cut bei den zehn letzten Jahren?

von Stefanie Beyer und Sebastian Walthierer, 18. Dezember 2023

Neuer Vorstoß des IDW zum HGB-Rechnungszinssatz

Jetzt aber fix!

von Thomas Hageman, 26. September 2023

Framework für das De-Risking:

For those about to pay!

von Olaf John und Gregor Stephan, 12. September 2023

aba-Forum Steuerrecht (V):

Trendwende beim HGB-Zins

von Stefanie Beyer, Joachim H. Kaiser und Sebastian Walthierer, 14. August 2023

aba-Forum Steuerrecht (IV):

Die Liebe und die DBO …

von Sebastian Walthierer und Stefanie Beyer, 2. August 2023

aba-Forum Steuerrecht (II):

Geben und Nehmen …

von Gregor Hellkamp, 31. Juli 2023

aba-Forum Steuerrecht (I):

Eine neue Weltsteuerordnung und …

von Gregor Hellkamp, 24. Juli 2023

DAV/DGVFM-Jahrestagung 2023 in Dresden (V) – Corona, Hitze, Diabetes:

Sind die aktuellen Sterbetafeln noch die bestmögliche Schätzung?

von Thomas Hagemann und Christian Viebrock, 11. Juli 2023

DAV/DGVFM-Jahrestagung 2023 in Dresden (V):

Live in drei Tagen!

von Dr. André Geilenkothen, 27. Juni 2023

Wegfall der Hinzuverdienstgrenzen: Was nun?

From nine to five till ninetyfive

von Dr. Judith May, Dr. Katharina Meurs, Robin Leuprecht, 26. Juni 2023

Ausfinanzierung von Pensionsverpflichtungen:

Time is on your side

von Olaf John und Dr. André Geilenkothen, 14. April 2023

Zwischen Regulierung, Admin und Asset Management:

„Die vielfältigen Herausforderungen in der bAV und der Kapitalanlage erfordern …

Interview mit Martin Haep, 23. März 2023

#womeninpensions-Kommentar – mit Wirkung auf die bAV (II):

Von der Teilzeitfalle …

von Dr. Judith May, 2. März 2023

Pensions in their Markets: Was war da los in London?

Von Doom Loops zu Lessons learned

von Olaf John, 14. Oktober 2022

Pensionsrückstellungen nach HGB:

„Frühzeitig und schnellstens“

Interview mit Thomas Hagemann, 13. Oktober 2022

Pensions in their Markets:

Tektonik in der Taktik

Interview mit Olaf John, 3. Juni 2022

IDW und DAV zu rückgedeckten Versorgungszusagen:

Es gibt viel zu tun!

von Stefanie Beyer und Thomas Hagemann, 25. Mai 2022

De-Risking-Strategien zahlen sich aus:

All's Well That Ends Well

von Olaf John, 28. April 2022

Die Inflation und der Pensionsinvestor:

Hedge me if you can

von Olaf John, 8. Februar 2022

Zusätzlicher Prüfungsaufwand für externe Versorgungsträger:

Geldwäsche, Transparenzregister und die bAV

von Dr. Bernhard Holwegler und Joachim H. Kaiser, 24. Januar 2022

Jahrestagung der Arbeitsgemeinschaft Zeitwertkonten:

Time is on my Zeit

von Judith May und Thomas Haßlöcher, 14. Dezember 2021

Bilanzneutral, befristet, BOLZ:

Flexible Risikoabsicherung mit Mercer FlexProtect

von Stephan Hebel und René Jung, 3. November 2021

Forum „bAV“ der VVB:

My sweet fifteen

von Michael Ries, Dr. Judith May, Klaus Bednarz und Markus Klinger, 16. August 2021

Erfurt, Teilzeit und die bAV:

Kein Taschenrechner in Eigenregie

von Dr. Judith May, 8. Juli 2021

aba-Forum Steuerrecht 2021:

Alles außer Schaumweinsteuer

von Thomas Hagemann, 26. April 2021

Übersterblichkeit und Covid-19 (II):

von Thomas Hagemann und Christian Viebrock, 16. April 2021.

Mal wieder Handlungsbedarf bei Zusagen mit Beschränkung der Hinterbliebenenversorgung:

Wenn alte Liebe rostet ...

von Nadine Wolters und Elisabeth Lapp, 22. März 2021.

Von Fiduciary Management, Outscourced Chief Investment Officer und Delegated Solutions:

Mit besserer Governance durch unsichere Zeiten

von Olaf John, 16. Dezember 2020

bAV in der Corona-Krise:

Neun Maßnahmen, die die Politik ergreifen muss

von Dr. Judith May, Stefan Oecking und Thomas Hagemann, 26. Juni 2020

Übersterblichkeit und Covid-19:

Man stirbt nur einmal!

von Thomas Hagemann und Christian Viebrock, 5. Juni 2020

Prioritäten in der Krise:

So navigieren Sie sicher in turbulenten Zeiten

von Jeffrey Dissmann und Michael Sauler, 27. Mai 2020

Aufsicht:

Konstruktiv durch die Krise

von Dr. Bernhard Holwegler und Thomas Hagemann, 16. April 2020

bAV in den Zeiten des Virus‘:

Kurze Arbeit und lange bAV

von Dr. Judith May, München, 30. März 2020

BaFin-Merkblatt:

Selbst nicht nachhaltig?

von Andreas Kopfmüller, 30. Januar 2020

Flexible Lösungen und digitale Tools sind gefragt

von Klaus Bednarz und Stephan Hebel, Frankfurt, 28. Oktober 2019

Was heißt hier „lediglich“?

von Thomas Hagemann, Düsseldorf; Wiesbaden, 8. Mai 2019

Alles auf Reset beim Wertguthaben?

von Judith May, 23. April 2019

In beiden Fassungen?

von Thomas Hagemann, 31. Oktober 2018

Zulagenförderung ist besser als ihr Ruf!

von Klaus Bednarz, Hamburg, 12. Dezember 2017

Zumutung und Kostenbelastung

von Bettina Nürk, Frankfurt; Mannheim, 5. Oktober 2017

„Künftig alle zwei Jahre EIOPA-Stresstest“

von Bettina Nürk, Frankfurt; Mannheim, 4. Oktober 2017

Die EIOPA wächst mit ihren Aufgaben

von Thomas Hagemann, Frankfurt am Main, 10. August 2017

Nicht genug dazu gelernt

von Frank Zagermann, Wiesbaden, 29. Mai 2017

Spannung jenseits des BRSG

von Thomas Hagemann, Mannheim, 9. Mai 2017

bAV statt Resturlaub?

von Rita Reichenbach, Frankfurt am Main, 12. März 2014

Das hat dort nichts zu suchen!

von Thomas Hagemann, Frankfurt am Main, 25. Februar 2014

Das könnt Ihr doch nicht ernst meinen!

von Stefan Oecking, Dortmund, 17. Juli 2013

Advertorial mit freundlicher Unterstützung von:

Kontakt:

Olaf John

Commercial Leader of Investment Solutions Germany, Mercer Global Investors Europe Ltd.

E-Mail: olaf.john@mercer.com

Tel.: +49 162 977 9591

Disclaimer:

Dieser Beitrag stellt weder ein Kauf- oder Verkaufsangebot noch eine Aufforderung zum Verkauf oder Kauf von Wertpapieren, Gütern und/oder sonstigen Finanzinstrumenten oder -produkten dar. Außerdem stellt er auch kein Verkaufsangebot im Namen eines Investmentmanagers, einer Tochtergesellschaft, Produkten oder Strategien dar, die von Mercer evaluiert und/oder empfohlen werden. Bezugnahmen auf Mercer sind auch als Bezugnahmen auf alle Beteiligungsgesellschaften zu interpretieren. Verantwortlich für die Inhalte des Beitrags ist Mercer Global Investments Europe Limited (MGIE), einer der führenden Anbieter von Investment-Implementierungsdienstleistungen für institutionelle Investoren.

Haftungsausschluss: Dieser Beitrag stellt keine fachliche oder rechtliche Beratung dar. Eine Entscheidung auf der Grundlage dieser Informationen sollte nicht ohne vorherige spezifische, professionelle Beratung in Bezug auf Ihre eigenen Umstände getroffen werden.

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2020 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.