Egal wohin mal blickt, die Dinge sind in Bewegung – und die Zeiten keine einfachen. Doch es gibt auch Stabilität: Pensionsanleger können ihre Verpflichtungen wieder mit auskömmlichen Anlagen bedecken, die ihre Widerstandsfähigkeit bereits gezeigt haben. Wenn der Investor den Blick über den heimischen Tellerrand hinaus erweitert, ergeben sich vielfältige, zusammenwirkende Vorteile. Und das taktisch wie strategisch, erläutern Frank Diesterhöft und Alexander Kleinkauf.

Aktuell jagt eine Krise die Nächste: von der Covid-19-Pandemie über das Wiederaufleben der Inflation und den makrofinanziellen Turbulenzen bis hin zu steigenden geopolitischen Spannungen und den sich verstärkenden Anzeichen einer fortschreitenden Deglobalisierung.

Es ist ein Zustand mit dem ständigen Gefühl, dass man von einem Lastwagen überfahren werden könnte.

Bei der Suche nach einem Begriff, der all dies zusammenfasst, dieses Gefühl, von einer Reihe von Schocks überrumpelt zu werden, haben viele ein Wort im Hinterkopf, welches von Jean-Claude Juncker, Präsident der Europäischen Kommission, im Jahr 2015 geprägt wurde – die „Polycrisis“.

Obwohl Junker diesen Begriff genutzt hat, um die Vielzahl von Problemen zu beschreiben, mit denen die Europäischen Union konfrontiert war, scheint der Ausdruck die heutige Situation noch besser zu beschreiben.

In dieser Zeit mit deutlich volatileren Märkten und einem unklaren geopolitschen Ausblick stellt sich für viele Investoren die Frage, wie sie sich am Kapitalmarkt positionieren sollen, um Ihre Ziele bestmöglich zu erreichen.

Dementsprechend gestaltet sich die Wahl der Anlageklasse, Anlageregion und Anlagewährung auf den ersten Blick schwierig, da sowohl strategische als auch taktische Komponenten in der Anlageentscheidung zu berücksichtigen sind.

Aus strategischer Sicht sind dabei insbesondere Renditeziel, Diversifikation und Risiko sowie Liquidität zu nennen.

Bei taktischen und somit eher kurzfristigen Entscheidungen stehen Opportunitäten, Marktdislokationen und Anlageüberzeugung im Vordergrund.

Investment Grade Credit als Anker in der Asset Allokation

Als robuste und relativ sichere Anlageklasse ist in Folge der deutlichen Zinserhöhungen der verschiedenen Zentralbanken Investment Grade Credit wieder attraktiv.

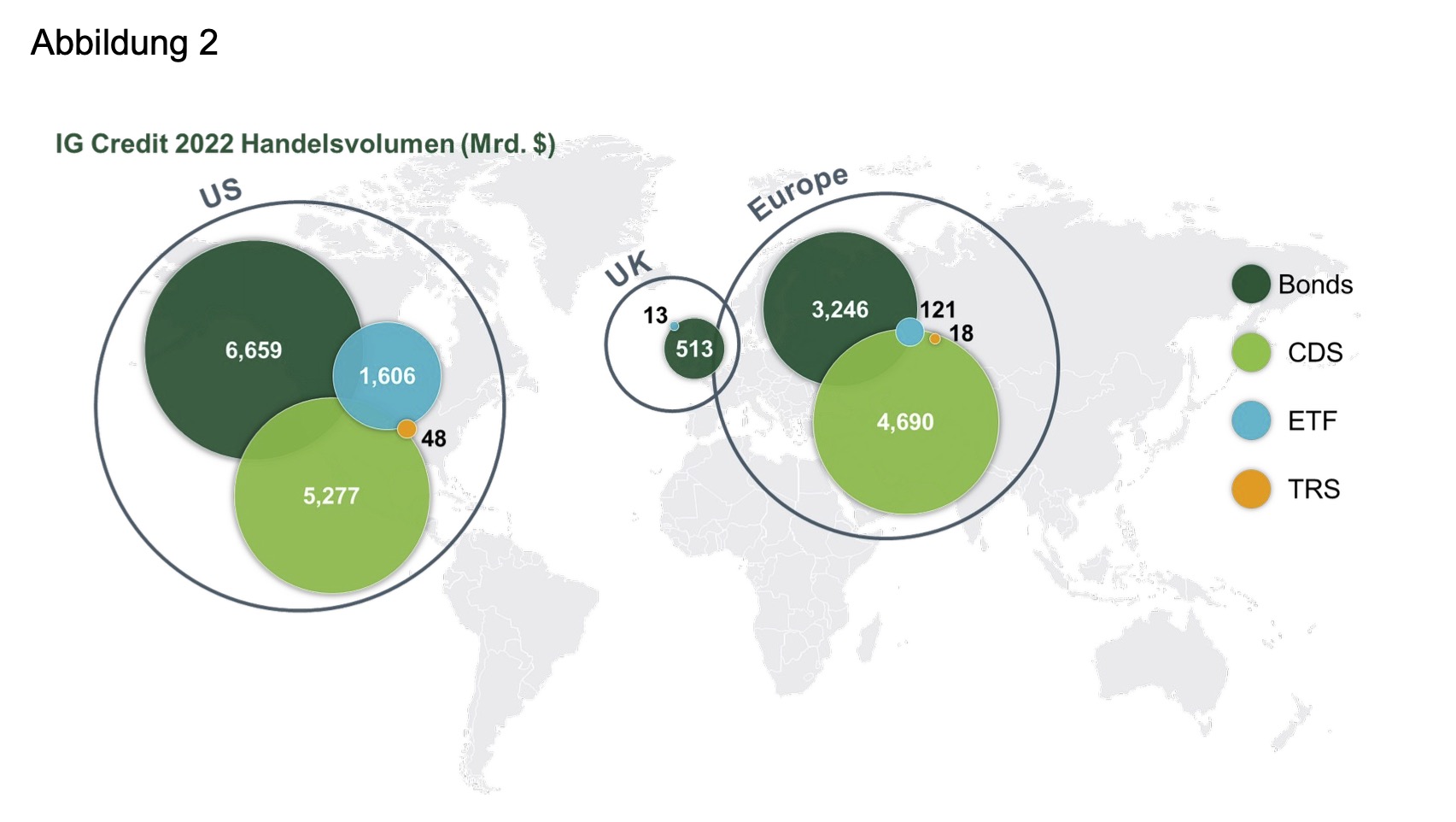

Die gestiegenen Renditen als Folge der Zinserhöhungen der Zentralbanken bieten jetzt wieder die Chance, sich mittels hochwertiger Unternehmensanleihen Kupons von mehr als 4% langfristig einzukaufen (wie in Abbildung 1 zu sehen ist).

Damit können die Zinserfordernisse der Verpflichtungsseite der meisten Pensionsanleger im aktuellen Marktumfeld wieder durch Investment Grade Anleihen erfüllt werden, also mit Anlagen, die sich bereits in vergangenen Krisen als besonders widerstandsfähig erwiesen haben.

Dies ist nicht nur Ergebnis angestiegener Kapitalmarktzinsen, sondern auch ausgeweiteter Credit Spreads, die auf ihren aktuellen Niveaus einen adäquaten Ausgleich für das eingegangene Kreditrisiko bieten.

In einem Umfeld gestiegener Renditen, bei gleichzeitig hoher Unsicherheit und erhöhter Volatilität, können Unternehmensanleihen als stabiler Ertragsanker dienen und Pensionsanlegern helfen, ihre Renditeziele mit hoher Wahrscheinlichkeit zu erreichen:

Quelle: Bloomberg, Stand 30. April 2023. Globales Investment-Grade-Universum, dargestellt durch den ICE BAML Global Corporate Index (G0BC). Grafik zur Volldarstellung anklicken.

Quelle: Bloomberg, Stand 30. April 2023. Globales Investment-Grade-Universum, dargestellt durch den ICE BAML Global Corporate Index (G0BC). Grafik zur Volldarstellung anklicken.

Globales Universum mit deutlicher Diversifikation und verbesserter Liquidität

Neben der Wahl der Anlageklasse ist die Auswahl der passenden Anlageregion und Währung eine der wichtigsten Entscheidungen im Investmentprozess.

Der globale Credit Markt der entwickelten Länder hat insgesamt ein Volumen von ca. 13,5 Bio. Euro wobei hier von ca. 65% auf US-Dollar, 26% auf Euro und 4% auf britische Pfund entfallen. Ein Anlagefokus heimischer Investoren auf den Euro-Raum, wie es historisch öfter zu beobachten war, ignoriert somit knapp drei Viertel des gesamten globalen Investmentuniversums.

Im Hinblick auf Investitionen in andere Währungsräume kann zudem darauf hingewiesen werden, dass Währungs- als auch Zinsrisiken abgesichert werden können und somit keine zusätzlichen Risiken eingegangen werden müssen.

Durch den Wechsel von einem europäischen zu einem globalen Ansatz erhöht sich die Zahl der Emissionen von 3.000 auf 18.000. Einige Sektoren und Risikofaktoren finden sich zudem nur in einzelnen Märkten. Beispielhaft gibt es nur in den USA die Möglichkeit, in Flugzeug-Finanzierungen zu investieren. und in der Eurozone können dagegen relative Opportunitäten zwischen verschiedenen Ländern genutzt werden. Eine globale Strategie hat die Möglichkeit auf deutlich mehr Sektoren und Regionen zurückgreifen zu können.

Investments in das globale Credit-Universum bieten somit die Möglichkeit der globalen Diversifikation und eine Reduktion lokaler Risiken insb. im Vergleich zu einer Strategie, die sich auf einzelne Regionen beschränkt.

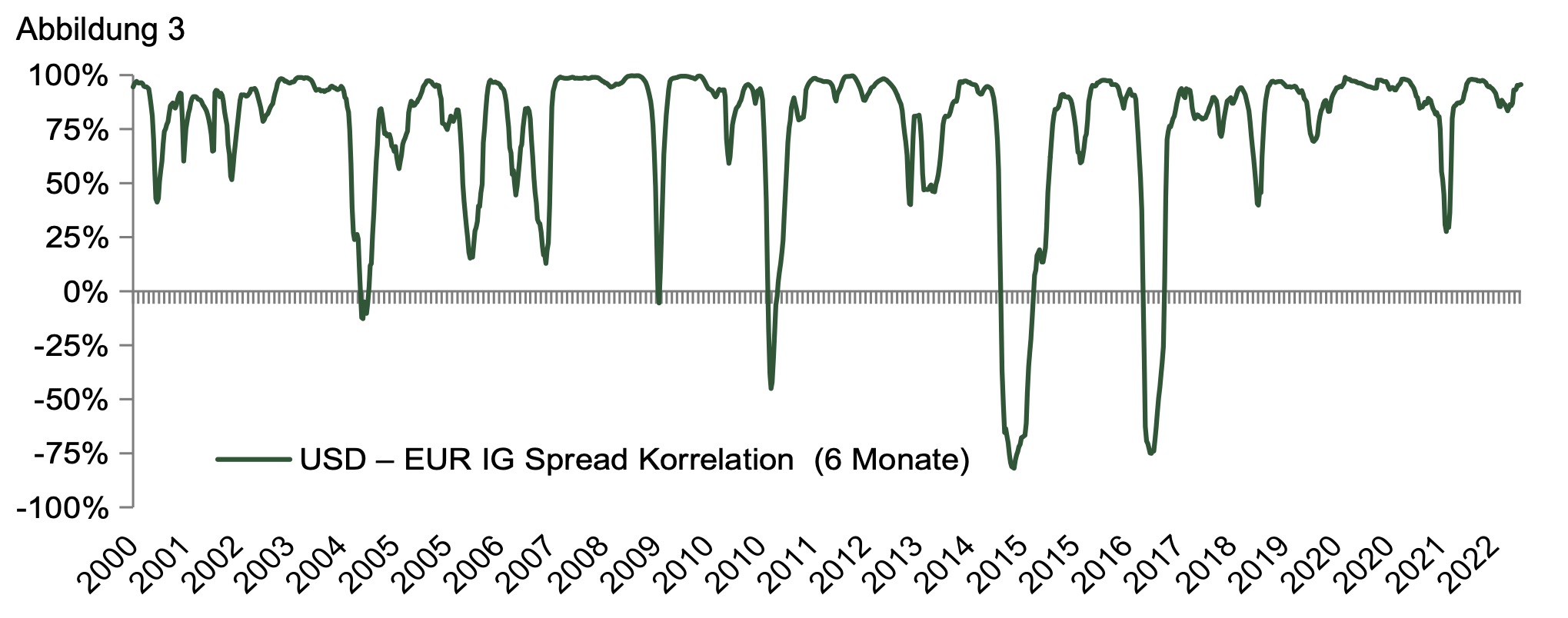

Mit Blick auf das Handelsvolumen der letzten Jahre (siehe Abbildung 2) zeigt sich ein ähnliches Bild wie bei der Größe und Verteilung des globalen Credit Marktes. Das heißt, durch eine globale Ausrichtung erhöht sich auch die verfügbare Liquidität. Dies kann bei eventuell nötigen Umschichtungen in Krisenzeiten, welche häufig mit gestiegenen Bid-Ask Spreads einhergehen, hilfreich sein, da niedrigere Transaktionskosten anfallen:

Quelle: iTraxx Main Equivalent, Insight, DTCC, Markit, Trace, Trax, Bloomberg und Goldman Sachs Global Markets, Stand: 31. Dezember 2021. Grafik zur Volldarstellung anklicken.

In Kombination bietet Global Credit somit eine attraktive Investmentopportunität, welche die oben genannten strategischen Anforderungen an Renditeziel, Diversifikation und Liquidität jeweils gut erfüllt.

Taktischer Mehrwert eines globalen Universums

Taktische Entscheidungen zielen darauf ab, kurzfristig vorhandene Marktdislokationen zu nutzen, um einen langfristigen Mehrwert für Investoren erzielen zu können.

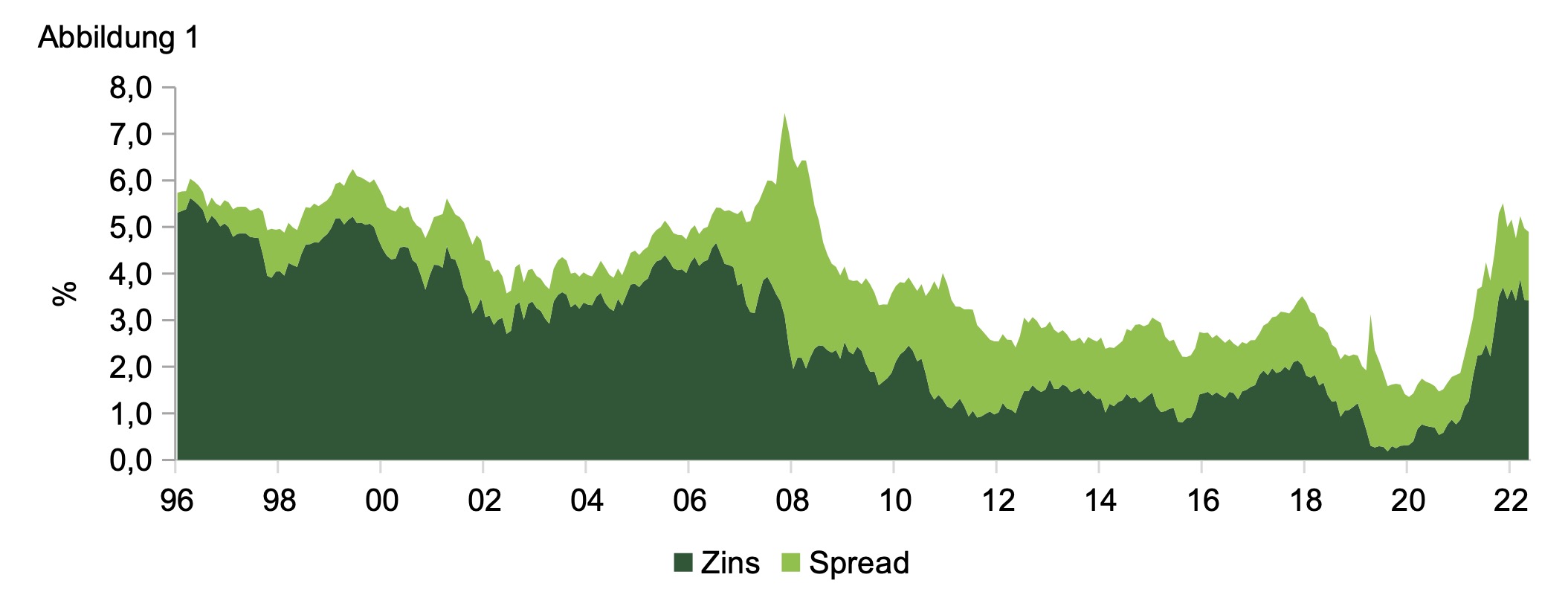

Ein globaler Ansatz kann Verwerfungen in den Beziehungen zwischen den Regionen deutlich leichter ausnutzen. Beispielhaft kann hier zum Beispiel die relative Performance von US und EUR Investment Grade Anleihen genannt werden. Abbildung 3 zeigt die Korrelation des Spreads zwischen US und EUR Investment Grade Anleihen:

Quelle: Insight und Bloomberg, Stand 31. Dezember 2022. Grafik zur Volldarstellung anklicken.

Langfristig ist die Korrelation zwischen den Regionen hoch. Aber gerade in Krisenzeiten ist diese Korrelation häufig nicht mehr gegeben, sondern bricht auseinander. So schnitten US-Anleihen im Jahr 2020 schlechter ab als der europäische Anleihen. Im letzten Jahr war es genau umgekehrt. Es zeigt sich aber auch, dass diese Störungen kurzfristiger Natur sind und somit Handlungsschnelligkeit entscheidend ist. Mittels einer globalen Strategie kann diese Chance über kurzfristige relative Gewichtungen zwischen den jeweiligen Regionen genutzt werden, um zusätzliche Rendite zu generieren.

Angesichts des größeren Opportunitäten-Sets kann ein globaler Credit-Ansatz seine taktischen Über- und Untergewichte auch deutlich stärker ausprägen, da mehrere Sektoren und Regionen zur Auswahl stehen.

Durch die Möglichkeit, solche Investitionen tätigen zu können, steigt prinzipiell auch die Chance, Mehrrendite zu generieren.

Fazit: Mit globalen IG-Unternehmensanleihen ruhiger durch die Polykrise

Die gestiegenen Zinsen haben in diesem Jahr für ein Comeback von liquiden Fixed Income-Investments gesorgt. Die mit hoher Wahrscheinlichkeit erzielbaren Renditen im Bereich von IG-Unternehmensanleihen haben ein Niveau erreicht, dass für die meisten Anleger auskömmlich ist, um ihre Verpflichtungsziele zu verdienen.

In dem aktuellen Umfeld, welches von einem hohen Grad an Unsicherheit geprägt ist, Stichwort Polycrisis, können globale Unternehmensanleihen-Strategien eine Vielzahl von Vorteilen für Investoren bieten: eine stärkere Diversifikation durch ein größeres Emittenten-Universum, niedrigere Kosten durch eine höhere Liquidität, und höhere Ertragspotentiale durch die Nutzung von Opportunitäten, welche es in regional beschränkten Strategien schlicht nicht gibt.

Im Rahmen einer stärkeren Allokation zu Unternehmensanleihen, sollten Anleger die Möglichkeit einer Investition in Global Credit genauer unter die Lupe nehmen. Bei der Auswahl eines geeigneten Asset Managers sollten Anleger auf einen ausreichend langen Track Record mit Erfahrung in verschiedenen Marktzyklen, ein stabiles und spezialisiertes Investmentteam mit globaler Präsenz und Abdeckung, ein hohes und konsistentes Alpha, sowie die Attribution der Outperformance achten.

Die Autoren:

Frank Diesterhöft ist Head of Fixed Income Sales, Germany der Insight Investment in Frankfurt.

Alexander Kleinkauf ist Business Development Manager der Insight Investment in Frankfurt.

Kontakt:

Frank Diesterhöft

Head of Fixed Income Sales, Germany

Insight Investment

MesseTurm

Friedrich-Ebert-Anlage 49

60327 Frankfurt am Main

Tel.: +49 69 12014 2657

Mob.: +49 162 240 0692

Email: frank.diesterhoeft@InsightInvestment.com

Internet: www.insightinvestment.com/

Alexander Kleinkauf

Business Development Manager

Insight Investment

MesseTurm

Friedrich-Ebert-Anlage 49

60327 Frankfurt am Main

Tel.: +49 69 12014 2655

Mob.: +49 162 240 0675

Email: Alexander.Kleinkauf@InsightInvestment.com

Internet: www.insightinvestment.com

Von ihnen und anderen Autorinnen und Autoren der Insight Investment sind zwischenzeitlich bereits auf LEITERbAV erschienen:

Corporates zwischen DBO-Entlastung, Rekord-Ausfinanzierung und Liability Hedging: Der Umgang mit der Polykrise: Nutzt die Zeit: Zwischen sinkenden Asset-Preisen und Liability-Gewinnen: Die asynchrone wirtschaftliche Erholung Fallen Angels: Ein Plädoyer: De-Risiking im Niedrigzinsumfeld: Governance ist mehr … als nur ein Wort Pensionsrisiken aus der Stakeholder-Perspektive Fünf gute Gründe für Emerging Markets Corporate Debt Wohin mit dem Geld? Nachhaltiges Investieren in festverzinsliche Wertpapiere ESG-Momentum oder … wie nachhaltig sind eigentlich Staaten? Aktienrenditen mit reduziertem Downside – Aber wie? Klimabezogene Risiken bei Anleihe-Emittenten Absolute Return mit Private Debt?! Investment Grade Private Debt: Effiziente Anleihenallokation im Negativzinsumfeld Mögliche Zinswende: Collateral Pool: Verschuldung, Verzerrung Bericht aus London: Pensions, Freedom und Lamborghinis. LDI als Alternative zum Prinzip Hoffnung. Globales Farmland als Anlageklasse. Ist der Longevity Swap die bessere Versicherung? CRE-Darlehen als Anlageklasse: Die drei Trugschlüsse über LDI-Strategien.

Kopf oder Zahl?

von Wolfgang Murmann, 16. November 2023

Go global or stay home

von Frank Diesterhöft und Alexander Kleinkauf, 12. Juli 2023

Das Comeback liquider Fixed Income Investments

von Frank Diesterhöft und Alexander Kleinkauf, 21. September 2022

Should I hedge or should I go?

von Wolfgang Murmann, 22. Juni 2022

– und ihre Chancen

von Gareth Colesmith, 30. November 2021

The better High Yield

von Frank Diesterhöft, 29. September 2021

Für verantwortliches Investieren bei festverzinslichen Anlagen!

Von Gottfried Hörich, 1. Juni 2021

Adaptive Liability Hedging

von Wolfgang Murmann, Frankfurt am Main, 27. Oktober 2020

von Frank Diesterhöft, Frankfurt am Main, 26. August 2020

von Wolfgang Murmann, Frankfurt am Main, 8. Juli 2020.

von Sabrina Jacobs, Frankfurt am Main; London, 11. Dezember 2019

von Frank Diesterhöft, Frankfurt am Main, 25. September 2019

von Olaf John, Frankfurt am Main, 16. Mai 2019

von Frank Diesterhöft und Olaf John, Frankfurt am Main, 7. November 2018

von Olaf John, London, 6. September 2018

von Olaf John, London, 12. Juni 2018

von Olaf John, London, 4. April 2017

Ein Muss für alle Pensionseinrichtungen?

von Wolfgang Murmann, London, 21. Dezember 2016

von Olaf John, London, 24. August 2016

Das Ende von LDI?

von Wolfgang Murmann, London, 23. Februar 2016

– und Navigieren in den Kreditmärkten.

von Olaf John, London, 16. Dezember 2015

von Olaf John, London, 15. Oktober 2015

von Wolfgang Murmann, London, 20. Mai 2015

von Olaf John, London, 14. September 2014

von Wolfgang Murmann, London, 4. Juni 2014

Renditeaufschlag. Illiquiditätsprämie. Geringe Korrelation.

von Olaf John, London, 12. Februar 2014

von Olaf John, London, 11. November 2013

Advertorial mit freundlicher Unterstützung von:

v

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2023 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.