In der Rückschau der letzten sieben Jahre hat sich die stetige Erwartung einer bevorstehenden Zinswende ebenso stetig als trügerisch erwiesen. Auch die weitere Entwicklung bleibt unklar. Aber die Finanzierungsstrategie unserer Altersguthaben rein auf zufällige Änderungen des Zinses zu stützen, erscheint zumindest fragwürdig. Doch unter LDI-Gesichtspunkten ist der Zins lediglich eine von mehreren Variablen – und nicht alle sind derzeit „teuer“ abzusichern. Wolfgang Murmann berichtet.

„Wo kommen wir her? Wohin gehen wir? Was erwarten wir? Was erwartet uns? Viele fühlen sich nur als verwirrt. Der Boden wankt, sie wissen nicht warum und von was.“

Ernst Bloch: „Das Prinzip Hoffnung“

Das Jahr 2014 hat mal wieder gezeigt wie wichtig der Einbezug der Pensionsverpflichtungen in die Kapitalanlagestrategie ist: Obwohl die Planvermögen der DAX-Unternehmen mit circa +10% ordentlich rentierten, verschlechterten sich ihre Ausfinanzierungsgrade auf nun unter 55%. Dies lag daran, dass die Verpflichtungen im gleichen Zeitraum um fast 30% anstiegen; das Bild bei MDAX-Unternehmen ist ähnlich.1)

Für IFRS-Bilanzierer bedeutet dies, dass Eigenkapital in signifikantem Umfang vernichtet wurde, sich die Verschuldungsgrade folglich erhöht haben und „betriebsfremde“ Pensionsrisiken somit nachteilige Auswirkungen auf das operative Geschäft hatten. Doch was sind die Ursachen? Was sind mögliche Maßnahmen? Und sind diese im aktuellen Marktumfeld überhaupt sinnvoll?

Die wesentlichen Aussagen auf einen Blick:

-

Signifikanter Asset-Liability-Mismatch bei der Finanzierung von Pensionszusagen.

-

Direktzusagen sind Darlehen der Arbeitnehmer an den Arbeitgeber und sollten den gleichen Risikomanagementprinzipien unterliegen.

-

Basierend auf Unternehmenszielen sollten Risikobudgets für die Finanzierung von Pensionszusagen definiert werden.

-

LDI ist das Management dieser Risikobudgets und die Wegbeschreibung zum Erreichen der strategischen Absicherungsquoten.

-

Markteinschätzungen und taktische Erwägungen können über derivate Instrumente ausgedrückt beziehungsweise monetarisiert werden.

-

Nicht alle Pensionsrisiken sind derzeit „teuer“ abzusichern.

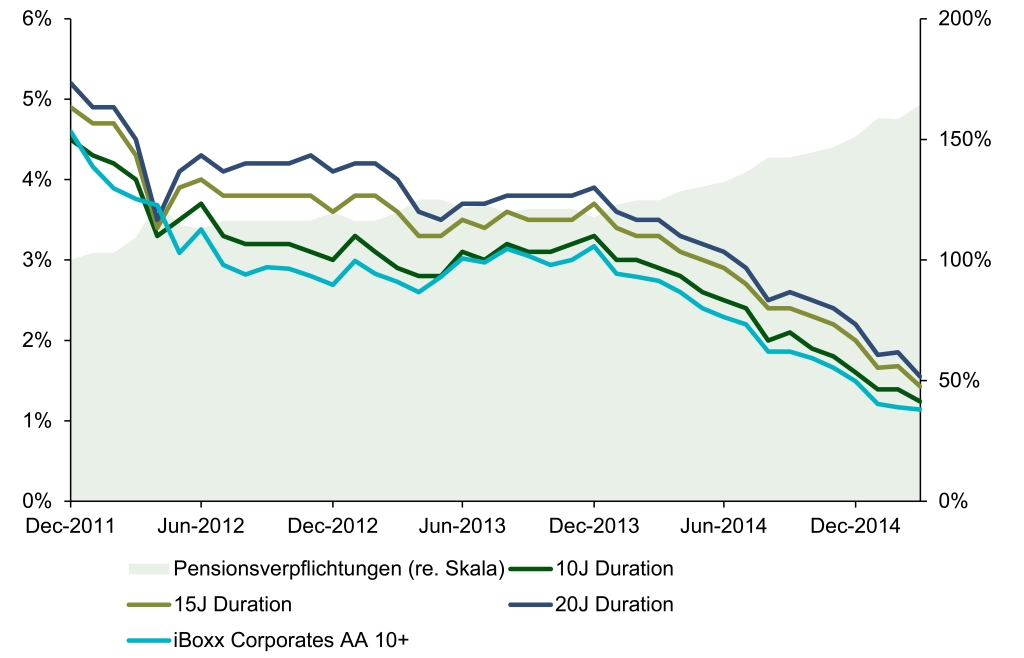

Subprime, Lehman, Island und PIIGS

Im Oktober 2008 entschloss sich die Europäische Zentralbank (EZB), die Folgen der Banken- und später der Staatsschuldenkrise durch Senkung des Leitzinssatzes von seinerzeit 3,75% auf aktuell 0,05% zu bekämpfen. Im Zuge dessen fallen seitdem auch die Rechnungszinsen für die Bewertung von Pensionsverpflichtungen – mit der Konsequenz, dass die Pensionsrückstellungen signifikant angestiegen sind (siehe Abb. 1). In diesem Zusammenhang sind zwei Beobachtungen interessant:

-

Seit nunmehr fast sieben Jahren beginnt nahezu jeder Fixed-Income-Vortrag mit „historisch niedrigen Zinsen“.

-

Investoren warten seit fast sieben Jahren auf die Zinswende, wollen bei diesen Niveaus also nicht den Markteinstieg wagen – in der Retrospektive eine falsche Strategie.

Die Frage lautet also auch 2015 wieder, ob wir die Tiefststände im Zins gesehen haben. Es gibt sowohl gute Gründe dafür, dass die Euro-Zinsen weiter fallen werden (zum Beispiel QE), als auch, dass sie steigen könnten (zum Beispiel gefallener Ölpreis, gefallener Euro). Leider werden wir die Antwort hierauf auch erst wieder am 31. Dezember kennen. Aber ist dies wirklich relevant? Oder sollte es im Sinne eines vorsichtigen Kaufmanns nicht eher darum gehen, böse Überraschungen zum Beispiel am Bilanzstichtag zu vermeiden?

Abb. 1: Ansteigende Pensionsverpflichtungen aufgrund sinkender EUR-IAS-19-Diskontfaktoren

LDI ist mehr als das ausschließliche Steuern von Zinsrisiken

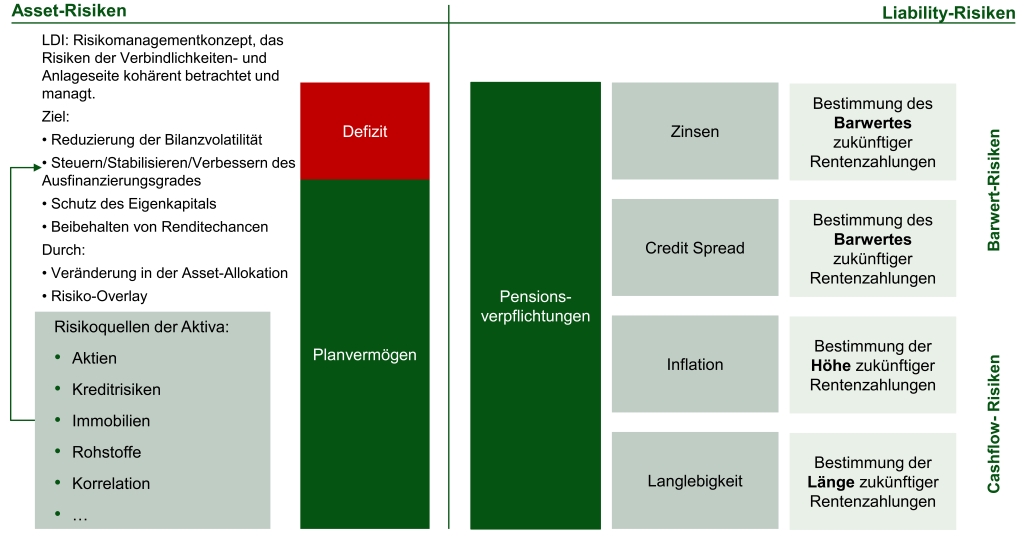

Wie die untenstehende Abbildung 2 zeigt, können die Überraschungen bei der Finanzierung von Pensionsverpflichtungen verschiedenster Natur sein.

Abb. 2: Komponenten eines ganzheitlichen Ansatzes zum Management von Pensionsrisiken

LDI ist ein ganzheitlicher Risikomanagementansatz. Eine eindimensionale (Zins-)Betrachtung ist demzufolge nicht ausreichend. Vielmehr kann man LDI als einen 5-stufigen Prozess verstehen:

-

Definition der Zielsetzung, zum Beispiel Ausfinanzierung in 5 Jahren.

-

Pensionsrisiken aufdecken, quantifizieren und verstehen: Wie groß sind die Zins-, Inflations-, Langlebigkeits- und Anlagerisiken?

-

Festlegen des Risikobudgets, zum Beispiel wie viel Eigenkapital ist ein Unternehmen bereit (Risikoappetit), beziehungsweise in der Lage (Risikotragfähigkeit), über einen 1-Jahres-Zeitraum zu verlieren?

-

Übersetzen des Risikobudgets in strategische Absicherungsquoten.

-

Implementierung der strategischen Absicherungsquote über Zeit. Dies kann entweder in Abhängigkeit von Marktniveaus oder dem Ausfinanzierungsgrad erfolgen. Weiter können in diesem Schritt Marktmeinungen umgesetzt werden oder andere taktische Erwägungen einfließen.

LDI im aktuellen Marktumfeld

Die expansive Geldpolitik der EZB ist eine der Hauptursachen dafür, dass die Pensionsrückstellungen in den letzten Jahren in erheblichem Umfang angestiegen sind. Andererseits hat diese Geldschwemme auch dazu geführt, dass nahezu sämtliche Anlageklassen nahe ihrer Allzeithochs notieren. Es stellt sich durchaus die berechtigte Frage, ob beispielsweise die Entwicklung der Unternehmensgewinne die jüngste Aktienmarktrally rechtfertigt, oder ob diese rein liquiditätsgetrieben ist. Auch hatten die verschiedenen Finanzkrisen seit 2007 negative Auswirkungen auf das Wirtschaftswachstum, wodurch Inflation auf historisch niedrigen Niveaus notiert. Entsprechend kann man argumentieren, dass diese Risikofaktoren momentan „billig“ abzusichern sind.

Auch Langlebigkeitsrisiken können heute deutlich kostengünstiger abgesichert werden als noch im Jahr 2008. Gab es seinerzeit lediglich teure und liquiditätsintensive Versicherungslösungen, hat sich seitdem ein Markt für sogenannte „Longevity Swaps“ etabliert, über den dieser Risikofaktor deutlich effizienter abgesichert werden kann. Mehr dazu hier.

Kurzum: In einer historischen Betrachtung ist lediglich die Absicherung von Zinsrisiken „teuer“. Hier bieten asymmetrische Instrumente die Möglichkeit, das Risiko weiter fallender Zinsen zu begrenzen, ohne auf die Partizipation an steigenden Zinsen verzichten zu müssen. Weiter können solche Instrumente eingesetzt werden, um für das „Warten auf höhere Zinsen“ in Form einer Optionsprämie kompensiert zu werden. Dies seien nur zwei Beispiele dafür, dass auch hier ein aktives Auseinandersetzen mit dem Risiko und Evaluieren von Handlungsalternativen zielführender ist als die Entwicklung des Ausfinanzierungsgrades dem Zufall zu überlassen.

Es bleibt festzuhalten, dass LDI den Pfad hin zu einem mittel- bis langfristigen Ziel beschreibt. Es geht nicht darum, sämtliche Risiken auf einen Schlag zu eliminieren, sondern einen konkreten Maßnahmenkatalog zu entwickeln, beispielsweise um die Absicherungsquoten „billiger“ Risiken über- beziehungsweise die Absicherungsquoten „teurer“ Risiken unterzugewichten. Die unterschiedlichen Risikofaktoren können also bewusst zeitlich versetzt abgesichert werden. Allerdings sollte stets ein Mindestmaß an Sicherheit im Sinne des Risikobudgets gewährleistet sein, so dass den Finanzvorständen unangenehme Überraschungen wie am Jahresende 2014 in Zukunft erspart bleiben.

Zusammenfassung

Wir bei Insight glauben daran, dass ein flexibler und ganzheitlicher Risikomanagementansatz eine bessere Strategie ist, als auf höhere Zinsen zu hoffen. Vielmehr bevorzugen wir folgende Herangehensweise zum Management von Pensionsrisiken:

-

Definieren eines Risikobudgets, um ein Mindestmaß an Gewissheit bezüglich der künftigen Entwicklung der Pensionsrückstellungen zu haben.

-

Herleiten von strategischen Absicherungsquoten für die wesentlichen Risikofaktoren.

-

Entwickeln eines De-Risking-Fahrplans für alle wesentlichen Risikofaktoren.

-

Zunächst Fokussieren auf Risikofaktoren, die in der Absicherung günstig erscheinen.

-

Ausrichten der Asset- und Risikomanagementstrategie, so dass man von der Zinswende profitieren kann, wenn diese kommt, und man die negativen Auswirkungen begrenzt, für den Fall, dass sie weiter auf sich warten lässt.

-

Erweiterung des Instrumenten-Toolkits, um Marktopportunitäten nutzen zu können.

-

Sicherstellen, dass schnell und flexibel auf sich ändernde Marktbedingungen reagiert werden kann.

-

Und „last but not least“: Verbesserung des Asset-Liability-Matches, um künftig weniger stark dem Risiko ausgesetzt zu sein, dass Pensionsrisiken sich unvorteilhaft auf das operative Geschäft auswirken.

Was Pensionseinrichtungen und Ernst Bloch gemein haben, ist die Sehnsucht nach einer besseren Zukunft. Während sich der Philosoph hierbei auf Wünsche und Tagträume beruft, erscheint es fragwürdig, ob unsere Altersvorsorge auf diesen Prinzipien fußen sollte. LDI bietet einen Rahmen, mit dem die Zukunft aktiv gestaltet und die Wahrscheinlichkeit der Zielerreichung erhöht werden kann.

Der Autor ist Business Development Director der Insight Investment, London, UK.

Von ihm und anderen Autorinnen und Autoren der Insight Investment erschienen zwischenzeitlich bereits auf LEITERbAV:

ABS – eine unterschätzte Asset-Klasse mit Potenzial:

Smells like clean Credit

von Frank Diesterhöft, 21. Mai 2025

Pensions & Assets-Advertorial TacAd Vol 15 – Insight Investment:

Kapitalanlage, quo vadis?

von Frank Diesterhöft und Alexander Kleinkauf, im Dezember 2024

Hochzinsanleihen mit Euro-Renditen bis zu 6 Prozent:

Time in the Market beats timing the Market

von Frank Diesterhöft, 16. Oktober 2024

Deutsche EbAV zwischen negativen Cashflows und Forced Selling:

It’s Time To Pay Pensions!

von Alexander Kleinkauf, 26. Juni 2024

Corporates zwischen DBO-Entlastung, Rekord-Ausfinanzierung und Liability Hedging:

Kopf oder Zahl?

von Wolfgang Murmann, 16. November 2023

Der Umgang mit der Polykrise:

Go global or stay home

von Frank Diesterhöft und Alexander Kleinkauf, 12. Juli 2023

Nutzt die Zeit:

Das Comeback liquider Fixed Income Investments

von Frank Diesterhöft und Alexander Kleinkauf, 21. September 2022

Zwischen sinkenden Asset-Preisen und Liability-Gewinnen:

Should I hedge or should I go?

von Wolfgang Murmann, 22. Juni 2022

Die asynchrone wirtschaftliche Erholung

– und ihre Chancen

von Gareth Colesmith, 30. November 2021

Fallen Angels:

The better High Yield

von Frank Diesterhöft, 29. September 2021

Ein Plädoyer:

Für verantwortliches Investieren bei festverzinslichen Anlagen!

Von Gottfried Hörich, 1. Juni 2021

De-Risiking im Niedrigzinsumfeld:

Adaptive Liability Hedging

von Wolfgang Murmann, Frankfurt am Main, 27. Oktober 2020

Governance ist mehr … als nur ein Wort

von Frank Diesterhöft, Frankfurt am Main, 26. August 2020

Pensionsrisiken aus der Stakeholder-Perspektive

von Wolfgang Murmann, Frankfurt am Main, 8. Juli 2020.

Fünf gute Gründe für Emerging Markets Corporate Debt

von Sabrina Jacobs, Frankfurt am Main; London, 11. Dezember 2019

Wohin mit dem Geld?

von Frank Diesterhöft, Frankfurt am Main, 25. September 2019

Nachhaltiges Investieren in festverzinsliche Wertpapiere

von Olaf John, Frankfurt am Main, 16. Mai 2019

ESG-Momentum oder … wie nachhaltig sind eigentlich Staaten?

von Frank Diesterhöft und Olaf John, Frankfurt am Main, 7. November 2018

Aktienrenditen mit reduziertem Downside – Aber wie?

von Olaf John, London, 6. September 2018

Klimabezogene Risiken bei Anleihe-Emittenten

von Olaf John, London, 12. Juni 2018

Absolute Return mit Private Debt?!

von Olaf John, London, 4. April 2017

Investment Grade Private Debt:

Ein Muss für alle Pensionseinrichtungen?

von Wolfgang Murmann, London, 21. Dezember 2016

Effiziente Anleihenallokation im Negativzinsumfeld

von Olaf John, London, 24. August 2016

Mögliche Zinswende:

Das Ende von LDI?

von Wolfgang Murmann, London, 23. Februar 2016

Collateral Pool: Verschuldung, Verzerrung

– und Navigieren in den Kreditmärkten.

von Olaf John, London, 16. Dezember 2015

Bericht aus London: Pensions, Freedom und Lamborghinis.

von Olaf John, London, 15. Oktober 2015

LDI als Alternative zum Prinzip Hoffnung.

von Wolfgang Murmann, London, 20. Mai 2015

Globales Farmland als Anlageklasse.

von Olaf John, London, 14. September 2014

Ist der Longevity Swap die bessere Versicherung?

von Wolfgang Murmann, London, 4. Juni 2014

CRE-Darlehen als Anlageklasse:

Renditeaufschlag. Illiquiditätsprämie. Geringe Korrelation.

von Olaf John, London, 12. Februar 2014

Die drei Trugschlüsse über LDI-Strategien.

von Olaf John, London, 11. November 2013

Advertorial mit freundlicher Unterstützung von:

Kontakt:

Olaf John

Head of Business Development, Europe

Insight Investment, 160 Queen Victoria Street, London EC4V 4LA

Tel.: +44 20 7321 1944

Email: Olaf.John@InsightInvestment.com

WICHTIGE INFORMATIONEN:

Bei diesem Artikel handelt es sich um die Meinung des Autors. Der Beitrag repräsentiert nicht notwendigerweise die Meinung von Insight Investment. Hinsichtlich der Richtigkeit oder Vollständigkeit der Informationen übernimmt Insight Investment keine Gewährleistung. Ferner wird keinerlei Haftung für etwaige Fehler oder Auslassungen in Bezug auf diese Informationen übernommen.

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2019 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.

Fußnote 1) Towers-Watson-Analyse “German Pension Finance Watch 4. Quartal und Jahresrückblick 2014”.