Angesichts offener oder faktischer Unterdeckungen tun bAV-Einrichtungen gut daran, sich mit dem auseinanderzusetzen, was unzweifelhaft ist. Wolfgang Murmann erläutert eine mögliche Strategie.

Was bringt das Jahr 2017? Es wurde bereits umfangreich über das Niedrig-, Null-, Negativzins- und „low-for-longer“-Umfeld debattiert sowie über die Zinswende spekuliert. Kommt sie nun? Oder doch nicht? Wenn ja, wo? Und wann? War der „Trump jump“ der lang ersehnte (Zins-)Befreiungsschlag? Oder bewerten die Märkte die Effekte der Trumponomics über? Was bleibt, sind viele Fragen – und noch mehr Prognosen für 2017, welche sich rückblickend zumeist als falsch erweisen werden.

Daher halte man es mit Perikles, Staatsmann der griechischen Antike: „Es ist nicht unsere Aufgabe, die Zukunft vorauszusagen, sondern auf sie gut vorbereitet zu sein.“ Folglich liegt der Fokus auf gewissen Fakten anstelle von ungewissen Prognosen.

Ausgangspunkt: Die Zahlungsströme der Verpflichtungsseite

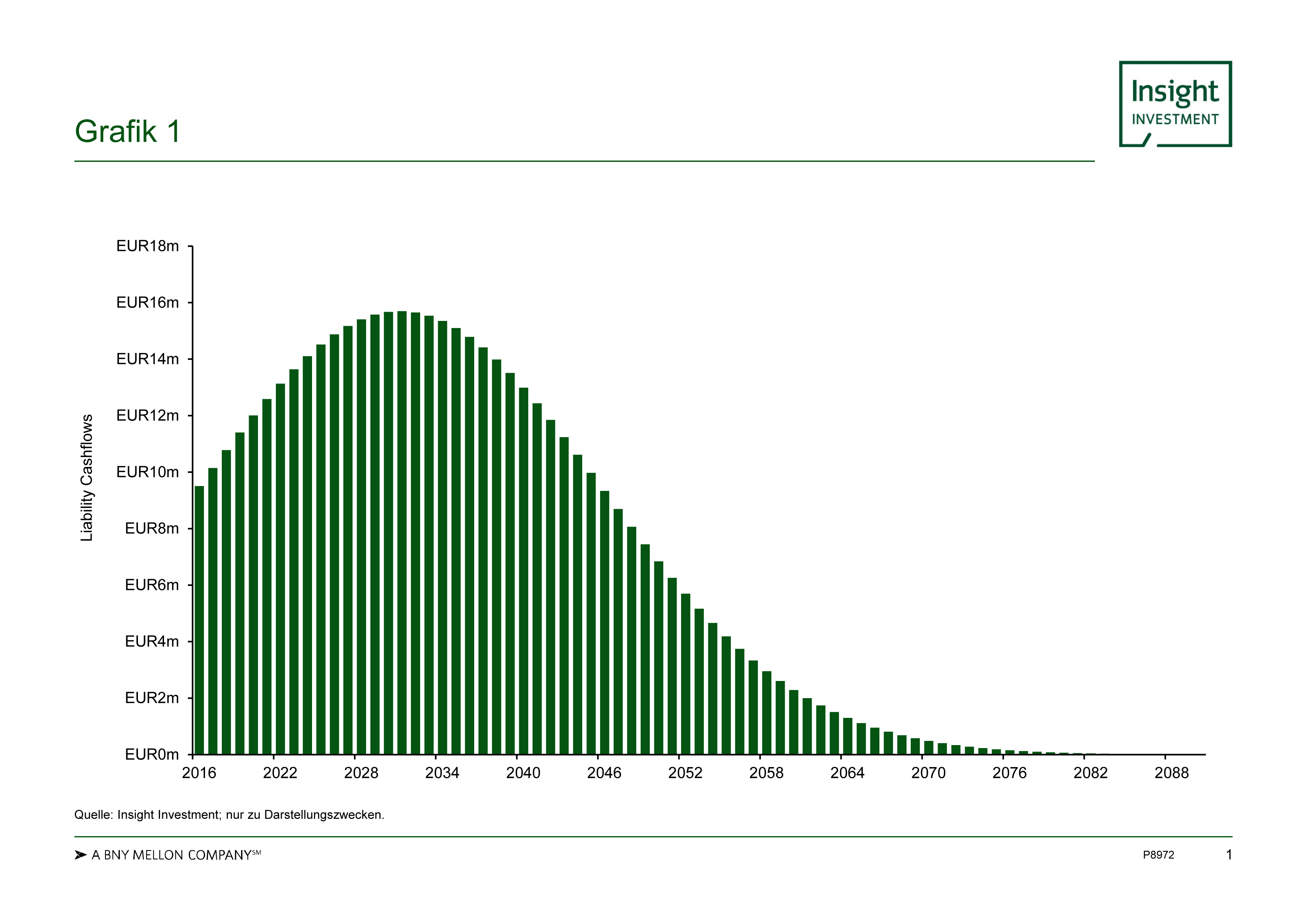

Das Prinzip, sein Handeln auf sichere Fakten statt auf unsichere Prognosen zu gründen, bedeutet auf Pensionseinrichtungen übertragen, sich an dem Auszahlungsprofil der zugesagten Renten (Grafik 1) zu orientierten. Dieses lässt sich relativ zuverlässig projizieren – ganz im Gegensatz zu dem ungewissen Barwert dieses Zahlungsstroms, da dieser von einem sich stets ändernden Zins abhängt.

Grafik 1: Liability Cashflows einer exemplarischen Pensionseinrichtung.

Grafik zur Volldarstellung anklicken.

Man mag sich fragen, inwieweit dies für die Kapitalanlage einer Pensionseinrichtung relevant ist. Nun: Diese Liability Cashflows sind der bestmögliche Repräsentant des ausgesprochenen Rentenversprechens. Ultimativ geht es darum, diese Zahlungsströme zu bedienen – sei es aus dem operativen Ergebnis oder einem dedizierten Plan- bzw. Sicherungsvermögen. Daher eignet sich die Cashflow-Struktur der Verpflichtungsseite in besonderem Maße als Gradmesser für die Kapitalanlage.

Warum Private Debt?

Das Argument „pro Private Debt“ fußt im Wesentlichen auf zwei Thesen:

1. Das Gros der deutschen Pensionseinrichtungen ist unterdeckt.

2. Insbesondere in der Rentenzahlungsphase sind Anlagen, deren Erträge planbar sind, zu bevorzugen.

Im Folgenden zu den beiden Thesen:

Die Illusion der Volldeckung

Bei Direktzusagen ist der nicht durch Planvermögen gedeckte Anteil der Pensionsverpflichtungen offensichtlich; so schwankte der durchschnittliche Ausfinanzierungsgrad im DAX auf einer IFRS-Basis in den letzten Jahren etwa zwischen 60 und 65 Prozent FN1). Aber auch bei anderen Vehikeln wie Pensionskassen tun sich in einer ökonomischen Betrachtung nicht selten zweistellige Prozent-Defizite auf. Hierzu ein Beispiel (Grafik 2):

Eine exemplarische Pensionskasse mit angenommenem Rechnungszins von 3 Prozent ist auf Basis dieses „künstlichen“, nicht investierbaren Zinssatzes vollständig gedeckt. Bewertet man die Pensionsverpflichtungen nun aber – analog zu den Assets – mit einem Marktzins, wird auch hier die Unterdeckung augenscheinlich. Kurzum: Volldeckung ist für viele Pensionskassen – ökonomisch betrachtet – nur eine Illusion.

Grafik 2: Ökonomisch betrachtet liegt ein Defizit vor.

Grafik zur Volldarstellung anklicken.

In beiden Fällen – Direktzusage und Pensionskasse – erfordert das Schließen der Lücke, dass die Kapitalanlage schneller wächst als die Pensionsverpflichtungen. Es muss also in Wachstumswerte investiert werden, die einen Renditeaufschlag versprechen. Die Frage ist nun: in welche?

Das Anlageergebnis von Investments mit vertraglichen Cashflows ist planbar

Wachstumswerte gibt es in Hülle und Fülle: Aktien, Rohstoffe, Hedge Funds, Private Equity, Absolute Return, Private Debt … um nur einige Beispiele zu nennen. Diese lassen sich in zwei Gruppen gliedern: Wachstumswerte mit und Wachstumswerte ohne vertragliche Cashflows.

Bei Erstgenannten liegt der Fokus auf vertraglich vereinbarten Kupon- und Fälligkeitszahlungen, nicht auf erwarteten Cashflows (wie zum Beispiel Dividendenzahlungen). In Bezug auf ihr Risikoprofil unterscheiden sich diese beiden Gruppen wie folgt:

Während bei Anlagen ohne vertragliche Cashflows das Marktpreisrisiko dominiert, ist bei Investments mit vertraglichen Cashflows, also Fixed-Income-Instrumenten, insbesondere das Kreditrisiko entscheidend. Die Wahl der Art der Wachstumswerte ist gerade in der Entsparphase relevant, da anstehende Rentenzahlungen nicht durch Beitragseinnahmen kompensiert werden können. Hierzu ein illustratives Beispiel:

Angenommen sei eine Zinsanlage (Strategie 1: vertragliche Cashflows), die über 25 Jahre mit 1,8 Prozent p.a. rentiert. Eine alternative Anlage (Strategie 2: nicht-vertragliche Cashflows) verliert in den ersten drei Jahren jeweils 10 Prozent an Wert; anschließend rentiert sie mit 3,5 Prozent p.a..

Beide Strategien haben bezogen auf den gesamten Anlagehorizont eine identische Rendite, die Renditepfade verlaufen jedoch unterschiedlich. Nun sei eine Pensionseinrichtung angenommen, die aus ihrer 500 Mio. Euro Kapitalanlage jährlich Abflüsse in Höhe von 25 Mio. Euro hat. Wie Grafik 3 veranschaulicht, gehen der Pensionseinrichtung mit Strategie 2 etwa nach 20 Jahren die Assets aus, mit Strategie 1 erst nach etwa 25 Jahren.

Grafik 3: Abhängigkeit des Wertes der Kapitalanlage vom Renditepfad (Entsparphase).

Grafik zur Volldarstellung anklicken.

Folgendes bleibt festzuhalten:

- Pensionseinrichtungen müssen in Wachstumswerte investieren um das (ökonomische) Defizit zu beheben.

- Sie sollten sich auf Wachstumswerte mit vertraglichen Cashflows fokussieren.

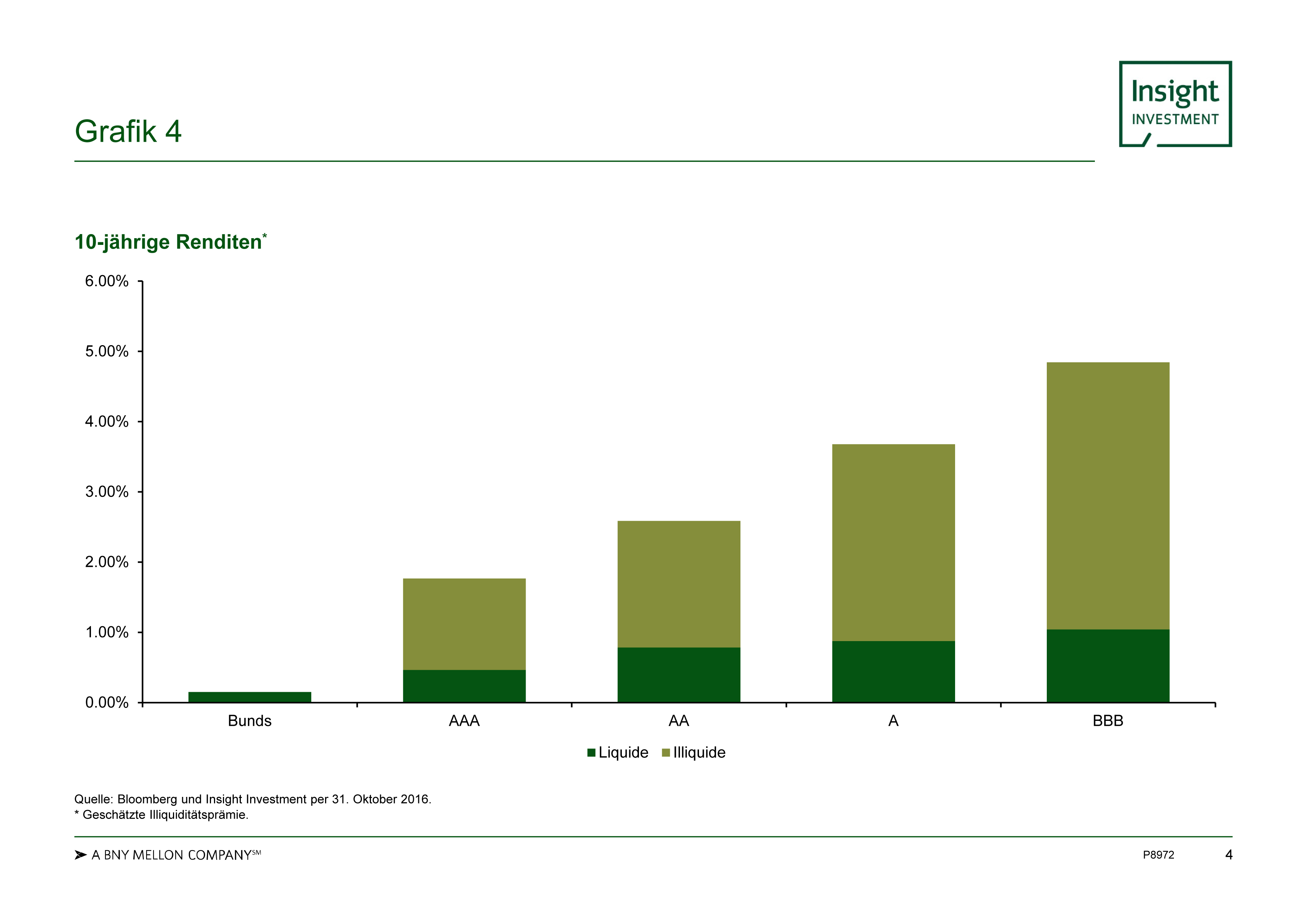

Wie ein Blick auf die EUR-Zinsmärkte (Grafik 4) zeigt, bieten insbesondere Private-Debt-Instrumente aufgrund der Illiquiditätsprämie eine attraktive Möglichkeit, das Defizit zu schließen.

Grafik 4: Übersicht über die EUR-Zinsmärkte (10-jährige Renditen).

Grafik zur Volldarstellung anklicken.

Warum Investment Grade?

Neben der regulatorischen Anforderungen an manche Pensionseinrichtungen, schwerpunktmäßig in Investment-Grade-Qualität zu investieren, gibt es ein weiteres Argument: Es wird mehrere Dekaden benötigen, um ein signifikantes Defizit zu bereinigen. Entsprechend wird die Kapitalanlage verschiedene Wirtschaftszyklen und unvorhersehbare Kapitalmarktszenarien zu durchlaufen haben – eine reine Renditebetrachtung ist daher zu eindimensional.

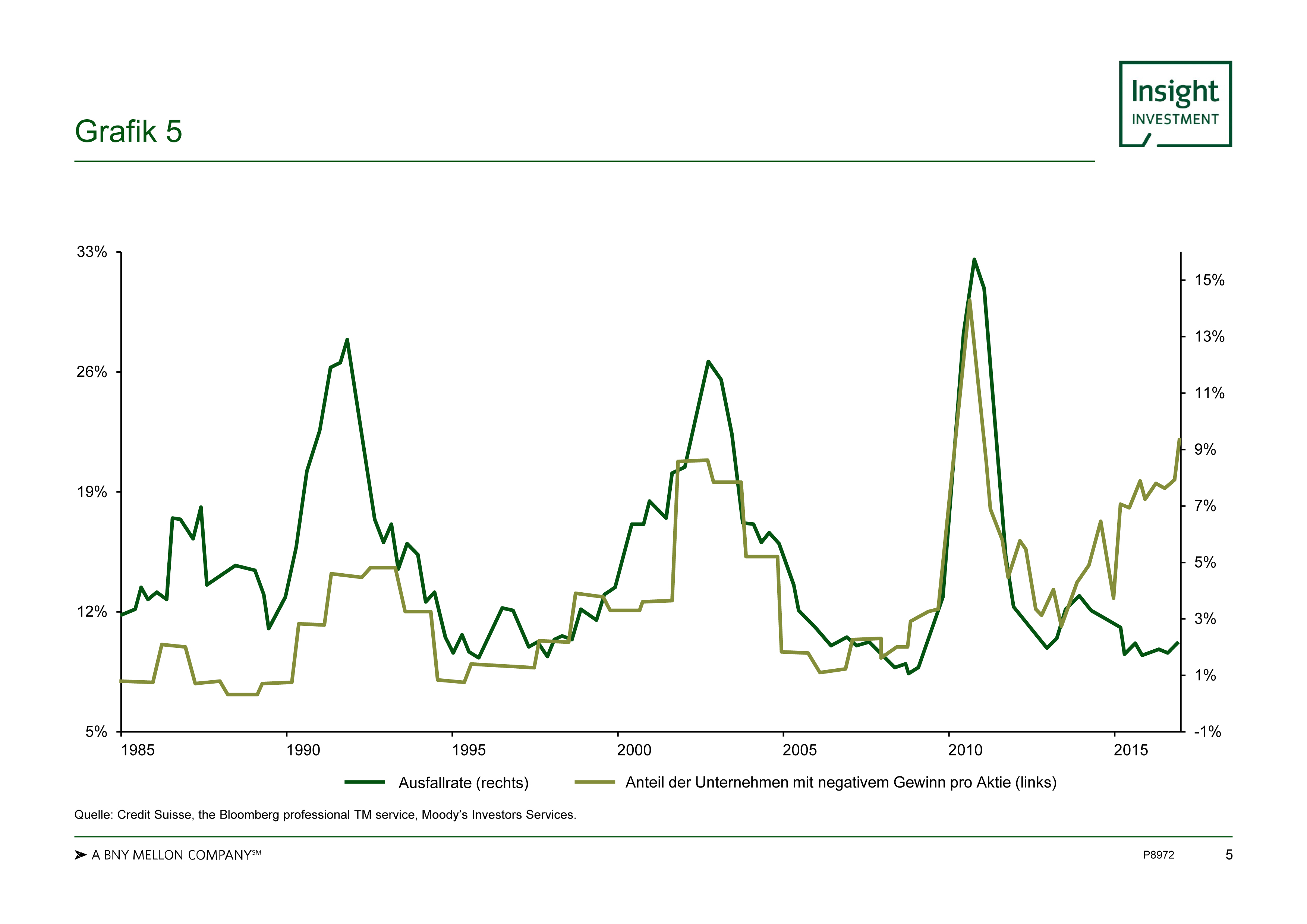

Weiter stellt sich die Frage, inwieweit die Geldschwemme durch die Zentralbanken die (Kredit-)Risikowahrnehmung verzerrt bzw. das Materialisieren von Ausfällen kaschiert. Beispielsweise zeigt Grafik 5, dass in der Vergangenheit ein stark positiver Zusammenhang zwischen Unternehmen, die einen Verlust erwirtschaften, und Kreditereignissen bestand. Dieser Zusammenhang hat sich jüngst entkoppelt.

Grafik 5: Ansteigende Kreditrisiken?

Grafik zur Volldarstellung anklicken.

Es ist wahrscheinlich, dass die Kreditausfälle wieder stärker den Unternehmensergebnissen folgen werden, sobald die Märkte nicht mehr mit billigem Zentralbankgeld überschwemmt werden. Da es sich bei Private Debt um eine illiquide Anlageklasse handelt, kommt der Kreditanalyse zum Anlagezeitpunkt eine besondere Bedeutung zu, da Investoren während der Vertragslaufzeit kaum eine Möglichkeit haben, auf einen sich ändernden Kreditzyklus zu reagieren. Daher sollten sich Anleger bei Private-Debt-Investments schwerpunktmäßig auf den qualitativ hochwertigen Investment-Grade-Bereich konzentrieren.

Fazit

In einem ersten Schritt sollten Pensionsrichtungen ihren ökonomischen Deckungsgrad auf Basis investierbarer Marktzinsen ermitteln. Im Anschluss daran lässt sich der Renditeaufschlag ermitteln, welcher erforderlich ist, um das Defizit über einen definierten Zeitraum zu beheben.

In der Umsetzung sollten Investoren die Kapitalanlage auf die Verpflichtungsstruktur ausrichten, sich bei dem Festlegen des Anlageuniversums auf das Hier und Jetzt konzentrieren und sich ein Stück weit von Zinsprognosen lösen. Durch diese Art des „Cashflow Driven Investments“ kann in großem Maße Gewissheit geschaffen werden, da die Kapitalanlage auf Basis heute bekannter Marktparameter konstruiert wird anstatt auf ungewisse zukünftige Marktentwicklungen zu „wetten“. Als angenehmer Nebeneffekt lassen sich mit diesem Investmentansatz Liquiditätsbestände reduzieren, die aufgrund der Negativzinsen das Anlageergebnis belasten.

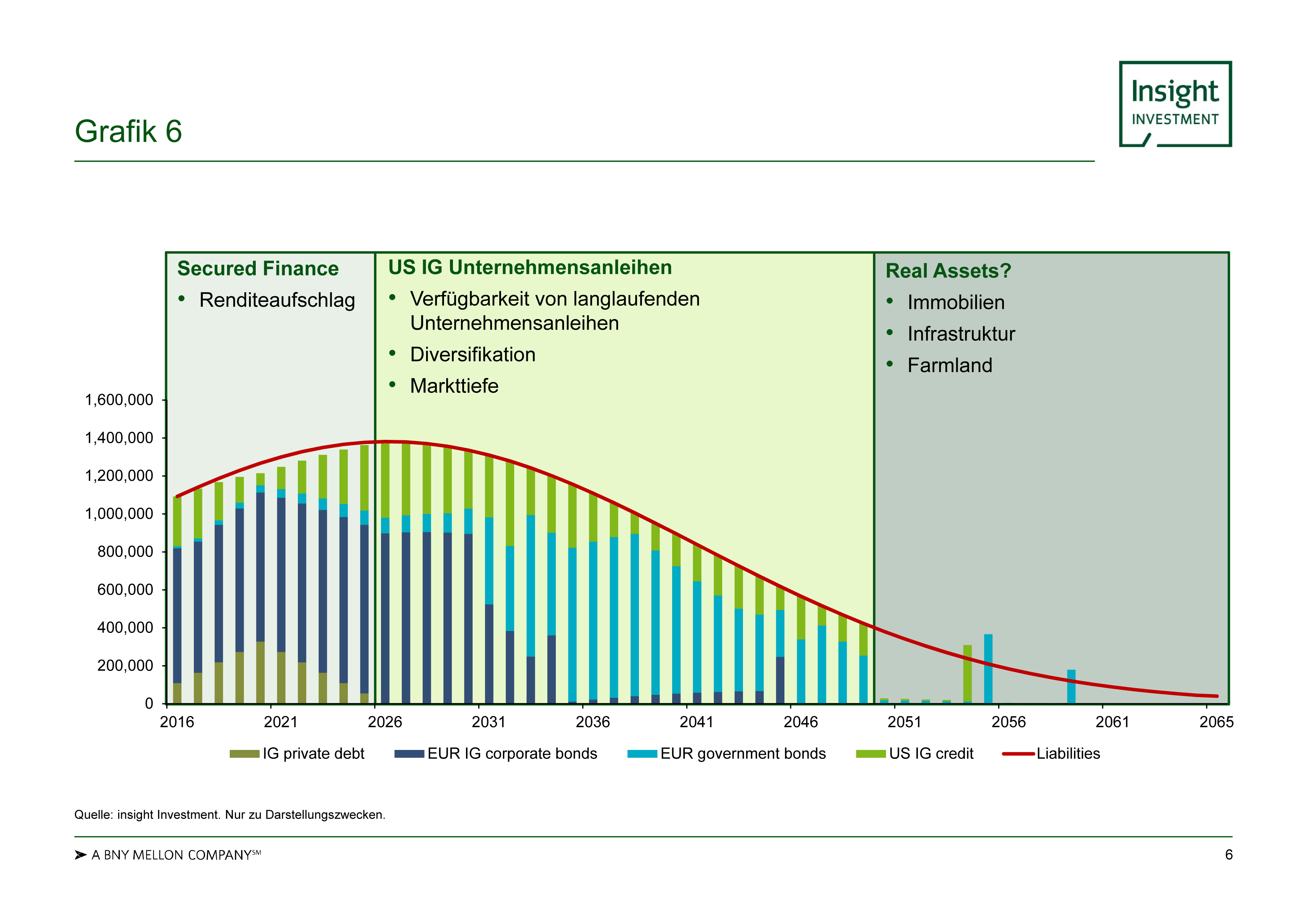

Grafik 6 skizziert, wie die Kapitalanlage strukturiert werden kann, um die Liability Cashflows kongruent zu bedecken und welche Vorteile eine Ausweitung des Anlageuniversums auf Private-Debt-Instrumente oder auch globale Unternehmensanleihen bietet.

Grafik 6: Cashflow Driven Investment zum Bedecken der Liability Cashflows.

Grafik zur Volldarstellung anklicken.

Für den Private-Debt-Anteil solch einer Anlagestrategie gilt:

- Fokus auf den qualitativ hochwertigen Investment-Grade-Bereich.

- Sicherstellen, dass die EbAV oder ihr externer Partner Zugang zu Assets dieses bilateralen Marktes hat.

- Due Diligence, dass die EbAV selbst oder ihr externer Partner einen robusten Kreditanalyseprozess vorweisen kann.

Oder in Anlehnung an Perikles: Man bereite sich heute auf die Zukunft vor; denn gewiss ist lediglich eines: Zugesagte Renten müssen gezahlt werden. Und es gilt, heute die Maßnahmen zu ergreifen, um dieses Versprechen auch morgen noch erfüllen zu können.

Der Autor ist Senior Solutions Specialist der Insight Investment, London, UK.

Von ihm und anderen Autorinnen und Autoren der Insight Investment erschienen zwischenzeitlich bereits auf LEITERbAV:

ABS – eine unterschätzte Asset-Klasse mit Potenzial:

Smells like clean Credit

von Frank Diesterhöft, 21. Mai 2025

Pensions & Assets-Advertorial TacAd Vol 15 – Insight Investment:

Kapitalanlage, quo vadis?

von Frank Diesterhöft und Alexander Kleinkauf, im Dezember 2024

Hochzinsanleihen mit Euro-Renditen bis zu 6 Prozent:

Time in the Market beats timing the Market

von Frank Diesterhöft, 16. Oktober 2024

Deutsche EbAV zwischen negativen Cashflows und Forced Selling:

It’s Time To Pay Pensions!

von Alexander Kleinkauf, 26. Juni 2024

Corporates zwischen DBO-Entlastung, Rekord-Ausfinanzierung und Liability Hedging:

Kopf oder Zahl?

von Wolfgang Murmann, 16. November 2023

Der Umgang mit der Polykrise:

Go global or stay home

von Frank Diesterhöft und Alexander Kleinkauf, 12. Juli 2023

Nutzt die Zeit:

Das Comeback liquider Fixed Income Investments

von Frank Diesterhöft und Alexander Kleinkauf, 21. September 2022

Zwischen sinkenden Asset-Preisen und Liability-Gewinnen:

Should I hedge or should I go?

von Wolfgang Murmann, 22. Juni 2022

Die asynchrone wirtschaftliche Erholung

– und ihre Chancen

von Gareth Colesmith, 30. November 2021

Fallen Angels:

The better High Yield

von Frank Diesterhöft, 29. September 2021

Ein Plädoyer:

Für verantwortliches Investieren bei festverzinslichen Anlagen!

Von Gottfried Hörich, 1. Juni 2021

De-Risiking im Niedrigzinsumfeld:

Adaptive Liability Hedging

von Wolfgang Murmann, Frankfurt am Main, 27. Oktober 2020

Governance ist mehr … als nur ein Wort

von Frank Diesterhöft, Frankfurt am Main, 26. August 2020

Pensionsrisiken aus der Stakeholder-Perspektive

von Wolfgang Murmann, Frankfurt am Main, 8. Juli 2020.

Fünf gute Gründe für Emerging Markets Corporate Debt

von Sabrina Jacobs, Frankfurt am Main; London, 11. Dezember 2019

Wohin mit dem Geld?

von Frank Diesterhöft, Frankfurt am Main, 25. September 2019

Nachhaltiges Investieren in festverzinsliche Wertpapiere

von Olaf John, Frankfurt am Main, 16. Mai 2019

ESG-Momentum oder … wie nachhaltig sind eigentlich Staaten?

von Frank Diesterhöft und Olaf John, Frankfurt am Main, 7. November 2018

Aktienrenditen mit reduziertem Downside – Aber wie?

von Olaf John, London, 6. September 2018

Klimabezogene Risiken bei Anleihe-Emittenten

von Olaf John, London, 12. Juni 2018

Absolute Return mit Private Debt?!

von Olaf John, London, 4. April 2017

Investment Grade Private Debt:

Ein Muss für alle Pensionseinrichtungen?

von Wolfgang Murmann, London, 21. Dezember 2016

Effiziente Anleihenallokation im Negativzinsumfeld

von Olaf John, London, 24. August 2016

Mögliche Zinswende:

Das Ende von LDI?

von Wolfgang Murmann, London, 23. Februar 2016

Collateral Pool: Verschuldung, Verzerrung

– und Navigieren in den Kreditmärkten.

von Olaf John, London, 16. Dezember 2015

Bericht aus London: Pensions, Freedom und Lamborghinis.

von Olaf John, London, 15. Oktober 2015

LDI als Alternative zum Prinzip Hoffnung.

von Wolfgang Murmann, London, 20. Mai 2015

Globales Farmland als Anlageklasse.

von Olaf John, London, 14. September 2014

Ist der Longevity Swap die bessere Versicherung?

von Wolfgang Murmann, London, 4. Juni 2014

CRE-Darlehen als Anlageklasse:

Renditeaufschlag. Illiquiditätsprämie. Geringe Korrelation.

von Olaf John, London, 12. Februar 2014

Die drei Trugschlüsse über LDI-Strategien.

von Olaf John, London, 11. November 2013

Advertorial mit freundlicher Unterstützung von:

Kontakt:

Olaf John

Head of Business Development, Europe

Insight Investment, 160 Queen Victoria Street, London EC4V 4LA

Tel.: +44 20 7321 1944

Email: Olaf.John@InsightInvestment.com

FN1) Quelle: Willis Towers Watson: Betriebliche Versorgungswerke in DAX und MDAX 2016 (Oktober 2016).

WICHTIGE INFORMATIONEN:

Bei diesem Artikel handelt es sich um die Meinung des Autors. Der Beitrag repräsentiert nicht notwendigerweise die Meinung von Insight Investment und stellt keinerlei Beratung o.ä. dar. Hinsichtlich der Richtigkeit oder Vollständigkeit der Informationen übernimmt Insight Investment keine Gewährleistung. Ferner wird keinerlei Haftung für etwaige Fehler oder Auslassungen in Bezug auf diese Informationen übernommen.

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2019 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.