Fallen Angels stellen innerhalb des High-Yield-Universums eine interessante Opportunität für Anleger dar. Nach Ansicht des Autors bieten sie eine strukturelle Möglichkeit zur Erzielung von Überrenditen. Im expandierenden Fallen-Angels-Universum könnten sich zunehmend Chancen in Form attraktiv bewerteter Titel eröffnen, erläutert Frank Diesterhöft.

Was sind Fallen Angels?

„Gefallene Engel“ sind Anleihen, die – unter Verwendung des mittleren Ratings der drei Rating-Agenturen – von Investment-Grade auf High Yield herabgestuft wurden.1)

Höhere Kreditqualität

Die überwiegende Mehrzahl der Fallen Angels besitzt ein BB-Rating bei Eintritt in das High-Yield-Universum, verfügt also über das beste Rating für Hochzinsanleihen eine Stufe unterhalb von Investment-Grade.

Langfristig betrachtet setzt sich der „Bloomberg Barclays US High Yield Fallen Angel 3% Capped Index“ zu über 70% aus Emittenten mit BB-Rating zusammen, der breiter gefasste High-Yield-Index nur zu etwa 40%.

Aus der höheren durchschnittlichen Kreditqualität resultiert eine niedrigere Ausfallquote:

Seit der Einführung des Index im Jahr 2005 beträgt die durchschnittliche Ausfallquote bei den Fallen Angels 0,60%, verglichen mit 1,58% im breiteren High-Yield-Universum.

Mehr Potenzial für Heraufstufungen

Bei den meisten Fallen Angels handelt es sich um große Markenunternehmen, die einen besseren Zugang zu den Kapitalmärkten haben als Emittenten originärer Hochzinsanleihen. Sie verfügen somit über Möglichkeiten, ihren Geschäftsbetrieb und eventuelle Umstrukturierungen zu finanzieren. In der Regel hat das Leitungspersonal dieser Unternehmen finanzielle Anreize, den Investment-Grade-Status zurückzuerlangen. Letzteres ist bei Emittenten originärer Hochzinsanleihen normalerweise nicht das Ziel.

Wertentwicklung in der Vergangenheit

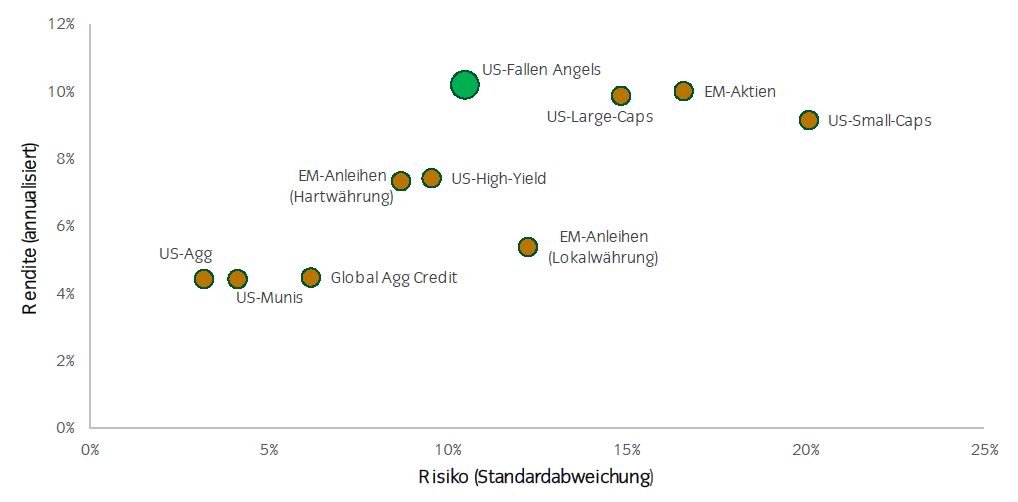

In den USA haben Fallen Angels in der Vergangenheit über verschiedene Zeiträume regelmäßig eine bessere Performance gezeigt als das breite Hochzinssegment. Im Durchschnitt betrug ihre Outperformance im betrachteten Zeitraum ca. 3% im Jahr (siehe Abb. 1). Überdies lieferten sie unter allen betrachteten Anlageklassen eine der höchsten Gesamtrenditen seit 2004 (siehe Abb. 2).

Abb. 1: Rollierende 5-Jahres-Gesamtrendite (brutto): 2)

Quelle: Insight Investment. Grafik zur Volldarstellung anklicken.

Abb. 2: Risiko/Rendite-Verhältnis verschiedener Anlageklassen (März 2005 bis Dezember 2020): 3)

Quelle: Insight Investment. Grafik zur Volldarstellung anklicken.

Quelle: Insight Investment. Grafik zur Volldarstellung anklicken.

Welche Gründe gibt es für die gute Performance?

Bei ihrem Eintritt ins High-Yield-Universum notieren Fallen Angels oft auf stark überverkauftem Niveau, da einer großen Zahl zum Verkaufen gezwungener Marktteilnehmer nur eine kleine Zahl williger Käufer gegenübersteht.

Verkäufe in Erwartung einer Herabstufung beziehungsweise kurz nach einem solchen Ereignis verzerren die Preise nicht nur gegenüber Papieren, die von vornherein als Hochzinsanleihen ausgegeben worden waren, sondern auch gegenüber typischen BB-Ratings.

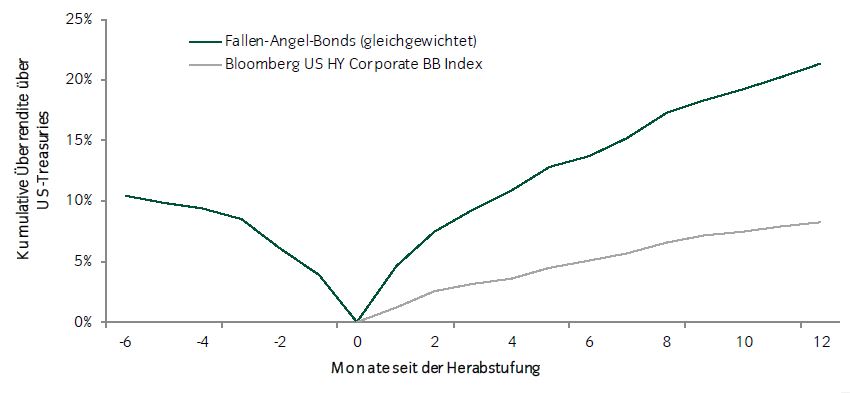

Durch den Verkaufsdruck werden sowohl der innere Wert der Fallen Angels, verglichen mit anderen Hochzinsanleihen, als auch ihre Fähigkeit, wieder ein Investment-Grade-Rating zu erlangen, unterbewertet. Untersuchungen haben gezeigt, dass eine Erholung von einem solchen überverkauften Niveau meist kräftiger ausfällt als bei Anleihen mit gleicher Kreditqualität (siehe Abb. 3). Wir sehen darin eine strukturelle Chance zum Generieren von Alpha.

Abb. 3: Anfängliche Überreaktion nach formaler Herabstufung führt zu Outperformance: 4)

Quelle: Insight Investment. Grafik zur Volldarstellung anklicken.

Quelle: Insight Investment. Grafik zur Volldarstellung anklicken.

Ein wachsendes Anlageuniversum

Anleihen mit BBB-Rating haben mittlerweile einen bedeutenden Anteil am Markt für IG-Unternehmensanleihen (siehe Abb. 4). Durch die Corona-Pandemie haben sich die finanziellen Probleme vieler Unternehmen verschärft, und die Zahl der Herabstufungen ist gestiegen. Dadurch steht heute eine wachsende Zahl von Unternehmen am Rande eines Downgrades von BBB auf BB.

Wir erwarten, dass der BBB-Sektor größer wird und im Zuge dieser Entwicklung, aber auch wegen der Auswirkungen der Pandemie und weil sich der Kreditzyklus in einer späten Phase befindet, die Zahl der Herabstufungen zunehmen wird. Dadurch sollten sich weitere interessante Möglichkeiten zu Anlagen in Fallen Angels eröffnen.

Abb. 4: Wachstum des BBB-Sektors: 5)

Quelle: Insight Investment. Grafik zur Volldarstellung anklicken.

Quelle: Insight Investment. Grafik zur Volldarstellung anklicken.

Unterstützung durch die Federal Reserve

Im April 2020 weitete die US-Notenbank Fed ihr Anleihenkaufprogramm auf kürzlich herabgestufte Fallen Angels und High-Yield-ETFs aus. Dadurch wurden zahlreiche bekannte Unternehmen in das Programm einbezogen, die am 22. März 2020 noch Investment-Grade-Status hatten, diesen in der Folge jedoch einbüßten.

Durch ihre Ankündigung, Anleihen sowohl am Emissions- als auch am Sekundärmarkt zu kaufen, hat die Fed eine Rolle als Market-Maker übernommen, der die Fähigkeit der Emittenten zur Liquiditätsbeschaffung stärkt.

Die ETF-Käufe der Fed sorgen zudem für ein positives Sentiment mit Blick auf die Bewertungen und die Liquidität am breiter gefassten High-Yield-Markt und speziell im Segment der gefallenen Engel.

Wir glauben, dass sich durch die Erweiterung des Fallen-Angels-Universums attraktive Chancen zu Investments in unterbewerteten Titeln eröffnen. Zugleich signalisiert die Fed mit ihrem Schritt, dass das Marktsegment wohl weiter auf Unterstützung zählen kann.

Aus unserer Sicht sind Fallen Angels eine sehr interessante Option für Anleger am Markt für Hochzinsanleihen. Eine aktive Strategie könnte unseres Erachtens die effizienteste Möglichkeit darstellen, um von strukturellen Gelegenheiten zur Alpha-Generierung im wachsenden Universum der Fallen Angels zu profitieren.

Der Autor ist Head of Fixed Income Sales, Germany der Insight Investment.

Von ihm und anderen Autorinnen und Autoren der Insight Investment erschienen zwischenzeitlich bereits auf LEITERbAV:

ABS – eine unterschätzte Asset-Klasse mit Potenzial:

Smells like clean Credit

von Frank Diesterhöft, 21. Mai 2025

Pensions & Assets-Advertorial TacAd Vol 15 – Insight Investment:

Kapitalanlage, quo vadis?

von Frank Diesterhöft und Alexander Kleinkauf, im Dezember 2024

Hochzinsanleihen mit Euro-Renditen bis zu 6 Prozent:

Time in the Market beats timing the Market

von Frank Diesterhöft, 16. Oktober 2024

Deutsche EbAV zwischen negativen Cashflows und Forced Selling:

It’s Time To Pay Pensions!

von Alexander Kleinkauf, 26. Juni 2024

Corporates zwischen DBO-Entlastung, Rekord-Ausfinanzierung und Liability Hedging:

Kopf oder Zahl?

von Wolfgang Murmann, 16. November 2023

Der Umgang mit der Polykrise:

Go global or stay home

von Frank Diesterhöft und Alexander Kleinkauf, 12. Juli 2023

Nutzt die Zeit:

Das Comeback liquider Fixed Income Investments

von Frank Diesterhöft und Alexander Kleinkauf, 21. September 2022

Zwischen sinkenden Asset-Preisen und Liability-Gewinnen:

Should I hedge or should I go?

von Wolfgang Murmann, 22. Juni 2022

Die asynchrone wirtschaftliche Erholung

– und ihre Chancen

von Gareth Colesmith, 30. November 2021

Fallen Angels:

The better High Yield

von Frank Diesterhöft, 29. September 2021

Ein Plädoyer:

Für verantwortliches Investieren bei festverzinslichen Anlagen!

Von Gottfried Hörich, 1. Juni 2021

De-Risiking im Niedrigzinsumfeld:

Adaptive Liability Hedging

von Wolfgang Murmann, Frankfurt am Main, 27. Oktober 2020

Governance ist mehr … als nur ein Wort

von Frank Diesterhöft, Frankfurt am Main, 26. August 2020

Pensionsrisiken aus der Stakeholder-Perspektive

von Wolfgang Murmann, Frankfurt am Main, 8. Juli 2020.

Fünf gute Gründe für Emerging Markets Corporate Debt

von Sabrina Jacobs, Frankfurt am Main; London, 11. Dezember 2019

Wohin mit dem Geld?

von Frank Diesterhöft, Frankfurt am Main, 25. September 2019

Nachhaltiges Investieren in festverzinsliche Wertpapiere

von Olaf John, Frankfurt am Main, 16. Mai 2019

ESG-Momentum oder … wie nachhaltig sind eigentlich Staaten?

von Frank Diesterhöft und Olaf John, Frankfurt am Main, 7. November 2018

Aktienrenditen mit reduziertem Downside – Aber wie?

von Olaf John, London, 6. September 2018

Klimabezogene Risiken bei Anleihe-Emittenten

von Olaf John, London, 12. Juni 2018

Absolute Return mit Private Debt?!

von Olaf John, London, 4. April 2017

Investment Grade Private Debt:

Ein Muss für alle Pensionseinrichtungen?

von Wolfgang Murmann, London, 21. Dezember 2016

Effiziente Anleihenallokation im Negativzinsumfeld

von Olaf John, London, 24. August 2016

Mögliche Zinswende:

Das Ende von LDI?

von Wolfgang Murmann, London, 23. Februar 2016

Collateral Pool: Verschuldung, Verzerrung

– und Navigieren in den Kreditmärkten.

von Olaf John, London, 16. Dezember 2015

Bericht aus London: Pensions, Freedom und Lamborghinis.

von Olaf John, London, 15. Oktober 2015

LDI als Alternative zum Prinzip Hoffnung.

von Wolfgang Murmann, London, 20. Mai 2015

Globales Farmland als Anlageklasse.

von Olaf John, London, 14. September 2014

Ist der Longevity Swap die bessere Versicherung?

von Wolfgang Murmann, London, 4. Juni 2014

CRE-Darlehen als Anlageklasse:

Renditeaufschlag. Illiquiditätsprämie. Geringe Korrelation.

von Olaf John, London, 12. Februar 2014

Die drei Trugschlüsse über LDI-Strategien.

von Olaf John, London, 11. November 2013

Advertorial mit freundlicher Unterstützung von:

Kontakt:

Frank Diesterhöft

Head of Fixed Income Sales, Germany

Insight Investment

MesseTurm

Friedrich-Ebert-Anlage 49

60327 Frankfurt am Main

Email: frank.diesterhoeft@InsightInvestment.com

Switchboard: +49 69 12014-2650

Internet: www.insightinvestment.com/

Fußnoten:

1) Liegen nur zwei Bewertungen vor, wird die niedrigere von beiden als „mittleres Rating“ verwendet.

2) Quelle: Bloomberg. Rendite in USD.

3) EM-Anleihen (Lokalwährung) = GBI-EM Global Diversified Index, EM-Anleihen (Hartwährung) = JP Morgan EMBI Global Diversified Index, Gefallene Engel = Bloomberg Fallen Angel 3% Cap Index, US Agg = Bloomberg US Agg TR Index, US-Municipals = Bloomberg Municipal Bond Index, US-High-Yield = Bloomberg US Corp HY Index, Global Agg Credit = Bloomberg Global Aggregate Credit TR Index, EM-Aktien = MSCI Emerging Markets Index, US-Large-Caps = S&P 500, US-Small-Caps = Russell 2000 Index. Quelle: Bloomberg. Rendite in USD.

4) Durchschnittliche 12-Monats-Überrendite aller von Investment-Grade (gemäß Bloomberg US Corporate Index) auf High-Yield (gemäß Bloomberg US Corporate High Yield Index) herabgestuften Anleihen zwischen Oktober 2004 und Dezember 2020. Quelle: Bloomberg. Rendite in USD.

5) Quelle: Bloomberg, Insight. USD. Juli 1998 bis Dezember 2020.

NUR FÜR PROFESSIONELLE UND QUALIFIZIERTE ANLEGER. DER vorliegende INHALT ist eine Finanzwerbung; eR stellt keine Anlageberatung dar. Sofern nicht anders angegeben, sind die hierin vertretenen Ansichten und Meinungen die von Insight Investment zum Zeitpunkt der Veröffentlichung. Sie können sich ändern. DER INHALT darf nicht zum Zweck eines Angebots oder einer Aufforderung an Personen in Ländern oder Hoheitsgebieten verwendet werden, in denen dies unzulässig beziehungsweise rechtswidrig wäre. Insight berät seine Kunden nicht in steuerlichen oder rechtlichen Fragen, und es wird allen Anlegern dringend empfohlen, zu einer Strategie oder einem möglichen Investment professionellen Rat einzuholen.

© 2021 Insight Investment. Alle Rechte vorbehalten.

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2021 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.