Während sich die Geldpolitik der großen Notenbanken weiter im Krisenmodus befindet, ziehen Sachwerte verstärkt das Interesse institutioneller Anleger auf sich. Diese „Real Assets“ versprechen Schutz vor inflationären Entwicklungen, erwirtschaften laufende Erträge und bieten Aussicht auf langfristige Wertsteigerungen. Darüber hinaus leisten sie wertvolle Diversifikationseffekte. Wie ist Agrarland in diesem Zusammenhang zu bewerten? Olaf John analysiert.

Erfolg- und ertragreich betriebene Landwirtschaft führt zur Wertsteigerung landwirtschaftlicher Nutzflächen. Hierbei kann zwischen drei verschiedenen Ertragsquellen unterschieden werden:

-

Erlöse aus dem Verkauf landwirtschaftlicher Erzeugnisse.

-

Wertzuwachs der landwirtschaftlichen Nutzflächen.

-

Zusätzlicher Gewinn durch Produktivitätssteigerungen.

Nicht zuletzt spricht die gegenwärtig vorteilhafte Angebots- und Nachfragedynamik für Investitionen in landwirtschaftliche Nutzflächen.

Weltweit steigende Nachfrage und Versorgungsengpässe

Das wachsende Interesse an der Asset-Klasse Farmland ergibt sich aus einer Reihe von Faktoren. Auf der Nachfrageseite sind dies insbesondere eine ansteigende Weltbevölkerung sowie zunehmender Wohlstand:

-

Nach Schätzungen der Vereinten Nationen wird die Weltbevölkerung von heute 7 Milliarden in den kommenden 40 Jahren auf 9 Milliarden Menschen anwachsen.1

-

Mit steigendem Wohlstand verändern sich die Ernährungsgewohnheiten. Die Menschen in China essen heute viermal so viel Fleisch wie zu Beginn der 1970er Jahre, kommen allerdings bislang immer noch auf weniger als ein Drittel des Pro-Kopf-Fleischkonsums in den USA. Zur Erzeugung von einem Kilo Fleisch sind zwischen 3 und 10 kg Getreide erforderlich. Nach Einschätzungen von Experten wird deshalb die Landwirtschaft bis zum Jahr 2050 ihre Produktion weltweit um 60 bis 100 Prozent steigern müssen.2

Dieser wachsenden Nachfrage stehen verschiedene Angebotsengpässe gegenüber:

-

Nach Angaben der Welternährungsorganisation der Vereinten Nationen (FAO) ist Landwirtschaft die am weitesten verbreitete Form der Landnutzung auf der Welt: 38 Prozent aller eisfreien Flächen auf der Erde werden landwirtschaftlich genutzt, und zahlreiche natürliche Lebensräume sind bereits zugunsten landwirtschaftlicher Nutzung gerodet oder anderweitig von Menschen kultiviert worden.3

-

Zwischen 1985 und 2005 nahm die landwirtschaftlich genutzte Fläche weltweit um 154 Millionen Hektar zu, eine Steigerung um etwa 3 Prozent. Die Weltbevölkerung wuchs im selben Zeitraum mehr als zehnmal so schnell, mit einer Steigerungsrate von 35 Prozent (von 4,8 auf 6,45 Milliarden Menschen).4

-

Klimatische Veränderungen und die mangelnde Nachhaltigkeit bestimmter Bewirtschaftungsmethoden haben trotz Produktivitätssteigerungen weltweit in beinahe einem Drittel aller landwirtschaftlich nutzbaren Flächen zu Qualitätseinbußen und Beeinträchtigungen der Erträge geführt. Die Produktion der vier weltweit wichtigsten Nahrungspflanzen steigt zwar weiterhin an – Reis (1 Prozent p.a.), Mais (1,6), Weizen (0,9), Soja (1,3) –, aber nicht schnell genug, um die drohende Versorgungslücke zu schließen. Der Nutzen, der durch eine Intensivierung der Bewirtschaftungsmethoden (Kunstdünger, Mechanisierung, künstliche Bewässerung, verbesserte Saatgutsorten) erzielt werden konnte, erreichte seinen Zenit bereits in den 1970er-Jahren, als der Pro-Hektar-Ertrag von Getreide Jahr für Jahr um durchschnittlich 3,5 Prozent anstieg. Trotz aller Verheißungen der Gentechnik und anderer landwirtschaftlicher Errungenschaften hat sich die betreffende jährliche Wachstumsrate seither auf weniger als 1 Prozent verlangsamt.5

Zusammenfassend bleibt festzuhalten, dass der steigenden Nachfrage nach Lebensmitteln eine Verknappung des Angebots gegenüber steht.

Großes Produktivitätsgefälle – und wie Investoren hiervon profitieren können

Jüngste Forschungsstudien haben große Unterschiede landwirtschaftlicher Produktivität dokumentiert, selbst zwischen Regionen mit vergleichbaren äußeren Bedingungen.6

Deepak Ray und seine Co-Autoren der Universität von Minnesota konstatierten in ihrem Artikel in der Zeitschrift PLoS One, dass die Verringerung dieses Ertragsgefälles einen nennenswerten Beitrag zur Verbesserung der weltweiten Versorgung mit Lebensmitteln leisten könne. Könnten für 16 der wichtigsten Nahrungs- und Futterpflanzen 95 Prozent des Erntepotenzials ausgeschöpft werden, käme das einer Steigerung der globalen Lebensmittelproduktion um 2,3 Milliarden Tonnen oder 58 Prozent gleich. Entsprechend birgt der Export optimaler landwirtschaftlicher Verfahrensweisen in Regionen mit großem Potenzial, aber einem chronischen Mangel an Investitionskapital, enorme Chancen für Investoren sowie für die Menschheit an sich.

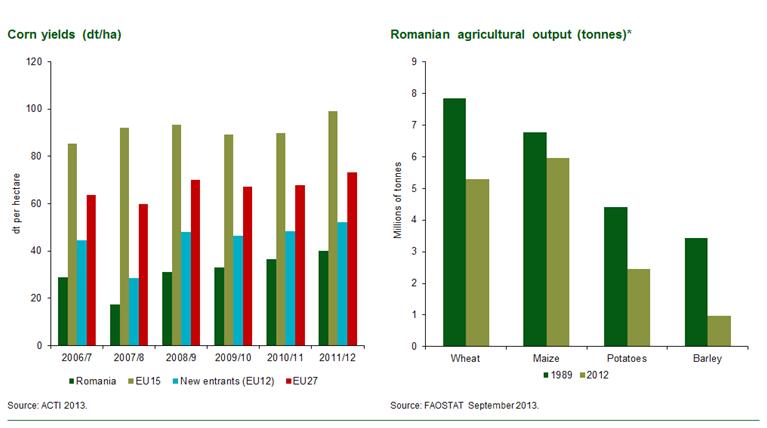

Dies sei am Beispiel Rumäniens verdeutlicht: Hier sind die Ernteerträge seit dem Fall des kommunistischen Regimes von Nicolae Ceausescu dramatisch zurückgegangen, insgesamt – nach Angaben der Weltbank – um 20 Prozent zwischen 1989 und 1998. Die meisten landwirtschaftlichen Betriebe in Rumänien sind klein und arbeiten entsprechend unwirtschaftlich. Nach einer Statistik aus dem Jahr 2007 operieren 64 Prozent der Höfe in Rumänien als Selbstversorgungsbetriebe, und 71 Prozent aller Landwirte sind 55 Jahre alt und älter.

Die rumänische Landwirtschaft leidet dabei unter einem chronischen Mangel an Investitionskapital. Im Landesdurchschnitt entfällt ein Traktor auf 54 Hektar landwirtschaftlich genutzter Fläche – im Durchschnitt der EU sind es 13 Hektar. Abbildung 1 zeigt, dass Rumänien durch ein Erreichen der Produktionszahlen aus dem Jahr 1989 seine Gesamtleistung mehr als verdoppeln könnte. Ferner ist zu berücksichtigen, dass die unter dem Ceausescu-Regime eingesetzten landwirtschaftlichen Methoden ihrerseits nicht effizient waren. Im Gegenteil: Mangelhafte Fruchtfolgesysteme waren für weit verbreitete Bodenerosion verantwortlich, und Kunstdünger wurde oftmals unfachmännisch verwendet.

Abb. 1: Rumänien verfügt über unerschlossene Potenziale.

Grafik: Insight Investment. Zum Vergrößern anklicken.

Preisentwicklung von Agrarland

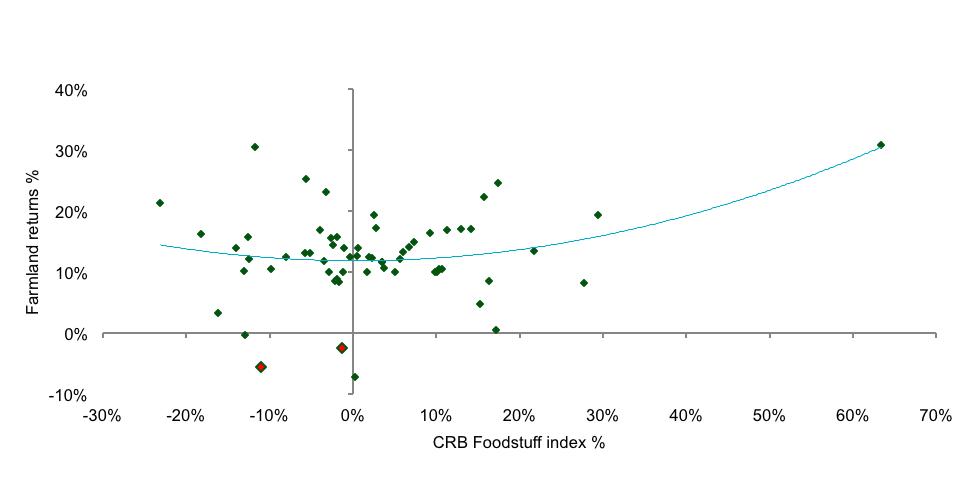

Aufgrund der globalen Entwicklung von Angebot und Nachfrage von Agrarland hat sich der Wert landwirtschaftlich genutzter Flächen positiv entwickelt. Die USA ist eines der wenigen Länder, für welches sich die Preise landwirtschaftlicher Nutzflächen und Erzeugnisse zuverlässig über einen längeren Zeitraum hinweg verfolgen lassen. Aus diesen Statistiken geht hervor, dass die realen, also inflationsbereinigten Preise für landwirtschaftliches Nutzland – ausgenommen landwirtschaftlicher Erträge – zwischen 1951 und 2012 um mehr als das 4,3-fache gestiegen sind.

Im selben Zeitraum blieb der CRB-Index für Lebensmittelpreise (inflationsbereinigt) nahezu unverändert. Bemerkenswerterweise wurden in dem gesamten Zeitraum der Untersuchung nur zwei Jahre registriert, in denen ein sinkender CRB-Index von fallenden Preisen für Agrarland begleitet war (siehe Abbildung 2).

Abb. 2: Die Preise landwirtschaftlicher Nutzflächen entwickeln sich unabhängig von den Weltmarktpreisen für landwirtschaftliche Produkte zwischen 1951 – 2013.

Quelle: USDA, CRB. Farmland returns comprise farming income plus land value appreciation. Data pertains to the US farming market. Grafik: Insight Investment. Zum Vergrößern anklicken.

Eigenschaften von Farmland als Asset-Klasse

Auch wenn das Gespenst der Inflation viel von seinem einstigen Schrecken verloren haben soll, sind langfristig die Konsequenzen geldpolitischer Experimente – wie der Kombination aus einer beispiellos langen Aufrechterhaltung von Minimal-Zinssätzen und einer Notenbankpolitik der „quantitativen Lockerung“ – nicht abzusehen. Wenn sich die Inflation einmal eingenistet hat, ist es in der Regel zu spät, sie wirkungsvoll zu bekämpfen.

Neben dem Schutz vor Inflation bietet landwirtschaftliche Nutzfläche gleichzeitig eine Diversifizierung des Portfolios. Ihre Renditen sind mit traditionellen Anlagen niedrig oder gar negativ korreliert, so zum Beispiel -0,02 mit dem MSCI EAFE oder -0,41 zum Barclays Global Aggregate Index. Auch mit anderen alternativen Anlagen weisen Anlagen in landwirtschaftliche Nutzflächen vorteilhafte Korrelationseigenschaften auf, wie Abbildung 3 zeigt.7

Abb. 3: Korrelation von Farmland zu anderen Asset-Klassen (16 Jahre bis Ende 2013).

Quelle: USDA, CRB. Farmland returns comprise farming income plus land value appreciation. Data pertains to the US farming market. Grafik: Insight Investment. Zum Vergrößern anklicken.

Einstiegschancen

Zu erwartende Nachfragesteigerungen, Versorgungsengpässe und damit einhergehende Preissteigerungen – die Argumente, in landwirtschaftliche Nutzflächen zu investieren sind schlüssig, und der Einstiegszeitpunkt erscheint günstig. Aber es bedarf spezifischer Marktkenntnis, um diese Potenziale zu nutzen.

Die Umsetzung einer globalen Strategie erfordert zwar zusätzliche Ressourcen, ist aber unter portfoliotheoretischen Aspekten empfehlenswert. Eine Diversifizierung der Investitionsstrategie ist wichtig, um den drei größten Risiken von Anlagen in Farmland – Schwankungen der Preise für landwirtschaftliche Erzeugnisse, Auswirkungen von Witterung und Klima sowie Schädlingsbefall und Seuchen – zu begegnen. Wer in ein einziges Land und/oder ein einziges Produkt investiert, setzt sich unkontrollierbaren Risiken aus. Eine Anlagestrategie mit einem global gestreuten Portfolio von Vermögenswerten kann der Entstehung einschlägiger Risiken entgegenwirken.

Durch die Globalisierung der Anlagestrategie in Farmland können also das Risikoprofil verbessert und gleichzeitig die unterschiedlichen Preisniveaus für landwirtschaftliche Nutzflächen genutzt werden. Das Preisgefälle von Land zu Land ist erstaunlich groß und reflektiert nicht immer in angemessenem Umfang die Unterschiede zwischen den nationalen Produktionspotenzialen.

Bewertungskriterien

Land ist eine vom Wesen her illiquide Asset-Klasse, und die kleine Gruppe bereits engagierter institutioneller Anleger konzentriert sich in der Regel auf den Markt im eigenen Land oder der eigenen Region. Dies hat die Bewertungsanomalien der betreffenden Märkte verfestigt. Insight hingegen wendet eine globale Investitionsstrategie an, die auf 70 aussagekräftige Indikatoren zur Identifizierung besonders interessanter Anlagemöglichkeiten zurückgreift. Hierzu gehören landwirtschaftstechnische Parameter wie Herstellungskosten und Erträge ebenso wie Witterungsverhältnisse und die Auswirkungen von klimatischen Veränderungen.

Das vielleicht wichtigste Kriterium bei der Prüfung potenzieller Investitionen in Agrarland ist jedoch die Beschaffenheit der politischen und rechtlichen Rahmenbedingungen, also die Governance: Welchen aufsichtsrechtlichen Bestimmungen unterliegt der landwirtschaftliche Betrieb, und welche Möglichkeiten bestehen zur Durchsetzung von Eigentumsansprüchen? Auf der Grundlage dieser Einschätzung hat Insight insbesondere milchwirtschaftliche Betriebe in Neuseeland und Lateinamerika, Anbauer von Getreide und Ölpflanzen in Ost- und Mitteleuropa sowie Viehhalter in Australien als landwirtschaftliche Betriebe mit besonders großen Wettbewerbsvorteilen und besonders großem Potenzial identifiziert.

Fazit

Zusammenfassend sprechen für Langfristinvestoren gegenwärtig folgende Gründe für eine Investition in landwirtschaftliche Nutzflächen:

1. Vorteilhafte Angebots- und Nachfragesituation: Einem fixen Angebot an Land, das landwirtschaftlich genutzt werden kann, steht ein dynamisches Nachfragewachstum gegenüber, das insbesondere von den Schwellenländern getrieben wird.

2. Sachwerte bieten einen hervorragenden Schutz vor Geldentwertung beziehungsweise (hyper)inflationären Entwicklungen.

3. Farmland weist eine begrenzte Sensitivität gegenüber dem Konjunkturzyklus auf.

4. Beständige und laufende Erträge machen eine Anlage gerade in einem Niedrigzinsumfeld besonders interessant.

5. Farmland als Assetklasse eignet sich aufgrund vorteilhafter Korrelationseigenschaften zur Portfoliodiversifizierung.

6. Expertise in der Anlageklasse ist unabdingbar, um Potenzial zu heben, ohne dabei unkontrollierbare Risiken einzugehen.

Bei Investitionen in Global Farmland muss nicht nur ein qualifizierter Asset Manager gefunden, sondern auch ein geeignetes Investitionsvehikel bestimmt werden. Zudem müssen regulierte Anleger die Anlageverordnung beachten, welche derzeit überarbeitet wird und nur im Entwurf bekannt ist. Bei langen Investitionszeiträumen sollten Anlagevehikel, für die es ein Maximum an Rechtssicherheit gibt, bevorzugt werden.

Der Autor ist Head of Business Development, Europe, der Insight Investment, London, UK.

Von ihm und anderen Autorinnen und Autoren der Insight Investment erschienen zwischenzeitlich bereits auf LEITERbAV:

ABS – eine unterschätzte Asset-Klasse mit Potenzial:

Smells like clean Credit

von Frank Diesterhöft, 21. Mai 2025

Pensions & Assets-Advertorial TacAd Vol 15 – Insight Investment:

Kapitalanlage, quo vadis?

von Frank Diesterhöft und Alexander Kleinkauf, im Dezember 2024

Hochzinsanleihen mit Euro-Renditen bis zu 6 Prozent:

Time in the Market beats timing the Market

von Frank Diesterhöft, 16. Oktober 2024

Deutsche EbAV zwischen negativen Cashflows und Forced Selling:

It’s Time To Pay Pensions!

von Alexander Kleinkauf, 26. Juni 2024

Corporates zwischen DBO-Entlastung, Rekord-Ausfinanzierung und Liability Hedging:

Kopf oder Zahl?

von Wolfgang Murmann, 16. November 2023

Der Umgang mit der Polykrise:

Go global or stay home

von Frank Diesterhöft und Alexander Kleinkauf, 12. Juli 2023

Nutzt die Zeit:

Das Comeback liquider Fixed Income Investments

von Frank Diesterhöft und Alexander Kleinkauf, 21. September 2022

Zwischen sinkenden Asset-Preisen und Liability-Gewinnen:

Should I hedge or should I go?

von Wolfgang Murmann, 22. Juni 2022

Die asynchrone wirtschaftliche Erholung

– und ihre Chancen

von Gareth Colesmith, 30. November 2021

Fallen Angels:

The better High Yield

von Frank Diesterhöft, 29. September 2021

Ein Plädoyer:

Für verantwortliches Investieren bei festverzinslichen Anlagen!

Von Gottfried Hörich, 1. Juni 2021

De-Risiking im Niedrigzinsumfeld:

Adaptive Liability Hedging

von Wolfgang Murmann, Frankfurt am Main, 27. Oktober 2020

Governance ist mehr … als nur ein Wort

von Frank Diesterhöft, Frankfurt am Main, 26. August 2020

Pensionsrisiken aus der Stakeholder-Perspektive

von Wolfgang Murmann, Frankfurt am Main, 8. Juli 2020.

Fünf gute Gründe für Emerging Markets Corporate Debt

von Sabrina Jacobs, Frankfurt am Main; London, 11. Dezember 2019

Wohin mit dem Geld?

von Frank Diesterhöft, Frankfurt am Main, 25. September 2019

Nachhaltiges Investieren in festverzinsliche Wertpapiere

von Olaf John, Frankfurt am Main, 16. Mai 2019

ESG-Momentum oder … wie nachhaltig sind eigentlich Staaten?

von Frank Diesterhöft und Olaf John, Frankfurt am Main, 7. November 2018

Aktienrenditen mit reduziertem Downside – Aber wie?

von Olaf John, London, 6. September 2018

Klimabezogene Risiken bei Anleihe-Emittenten

von Olaf John, London, 12. Juni 2018

Absolute Return mit Private Debt?!

von Olaf John, London, 4. April 2017

Investment Grade Private Debt:

Ein Muss für alle Pensionseinrichtungen?

von Wolfgang Murmann, London, 21. Dezember 2016

Effiziente Anleihenallokation im Negativzinsumfeld

von Olaf John, London, 24. August 2016

Mögliche Zinswende:

Das Ende von LDI?

von Wolfgang Murmann, London, 23. Februar 2016

Collateral Pool: Verschuldung, Verzerrung

– und Navigieren in den Kreditmärkten.

von Olaf John, London, 16. Dezember 2015

Bericht aus London: Pensions, Freedom und Lamborghinis.

von Olaf John, London, 15. Oktober 2015

LDI als Alternative zum Prinzip Hoffnung.

von Wolfgang Murmann, London, 20. Mai 2015

Globales Farmland als Anlageklasse.

von Olaf John, London, 14. September 2014

Ist der Longevity Swap die bessere Versicherung?

von Wolfgang Murmann, London, 4. Juni 2014

CRE-Darlehen als Anlageklasse:

Renditeaufschlag. Illiquiditätsprämie. Geringe Korrelation.

von Olaf John, London, 12. Februar 2014

Die drei Trugschlüsse über LDI-Strategien.

von Olaf John, London, 11. November 2013

Advertorial mit freundlicher Unterstützung von:

Kontakt:

Olaf John

Head of Business Development, Europe

Insight Investment, 160 Queen Victoria Street, London EC4V 4LA

Tel.: +44 20 7321 1944

Email: Olaf.John@InsightInvestment.com

Fußnoten:

1 United Nations World Population Prospects, überarbeitete Ausgabe 2012.

2 Tilman, D./Balzer, C./Hill, J., Belfort, B. L. (November 2011): Global food demand and the sustainable intensification of agriculture. In: Proceedings of the National Academy of Sciences of the United States of America (PNAS).

3 Ramankutty, N./Evan, A. T./Monfreda, C./Foley, J. A. (2008): Farming the planet: 1. Geographic distribution of global agricultural lands in the year 2000. In: Global Biogeochemical Cycles 22 (1).

4 Food and Agriculture Organization of the United Nations, US Census Bureau – World POPClock Projection.

5 The State of Food and Agriculture, Food and Agriculture Organization of the United Nations, 2009.

6 Deepak Ray, Nathaniel Mueller, Paul West, Jonathan Foley, University of Minnesota, published in PLoS One, June 19, 2013.

7 Quelle: Bloomberg (2013).

WICHTIGE INFORMATIONEN

Bei diesem Artikel handelt es sich um die Meinung des Autors. Der Beitrag repräsentiert nicht notwendigerweise die Meinung von Insight Investment. Hinsichtlich der Richtigkeit oder Vollständigkeit der Informationen übernimmt Insight Investment keine Gewährleistung. Ferner wird keinerlei Haftung für etwaige Fehler oder Auslassungen in Bezug auf diese Informationen übernommen.

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2019 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.