Die Corona-Pandemie hat eine synchrone weltweite Rezession ausgelöst. Dank staatlicher Maßnahmen und Ausgabenprogramme sind die meisten Volkswirtschaften wieder auf die Beine gekommen, allerdings verläuft die Erholung nicht überall im gleichen Tempo. Vor dem Hintergrund gestiegener Inflationsraten und uneinheitlicher Wachstumsperspektiven sind auch die Aussichten für Geldpolitik und Zinsentwicklung weltweit unterschiedlich. Für Anleiheinvestoren könnten sich daraus interessante Möglichkeiten ergeben. Gareth Colesmith analysiert.

Synchroner wirtschaftlicher Abschwung

Als sich das Coronavirus Anfang 2020 auszubreiten begann, kam es in allen Teilen der Welt zu Konjunktureinbrüchen, die in vielen Fällen dramatisch waren. Lockdowns wurden zur Normalität und dauerten in einigen Ländern sehr lange. Nicht alle Staaten sahen sich in der Lage, strikte wirtschaftliche Beschränkungen zu erlassen – schwierig war dies besonders für die Schwellenländer.

In den Industrieländern versuchten die Regierungen mit unterschiedlichen Methoden, die negativen Folgen der Pandemie zu mildern. In erster Linie setzten sie jedoch auf eine massive Erhöhung der staatlichen Ausgaben, während zugleich die Notenbanken ihre Geldpolitik erneut lockerten. Fast überall veränderten sich 2020 die Primärsalden zum Negativen.

Die Gründe für die asynchrone Erholung sind vielfältig und komplex

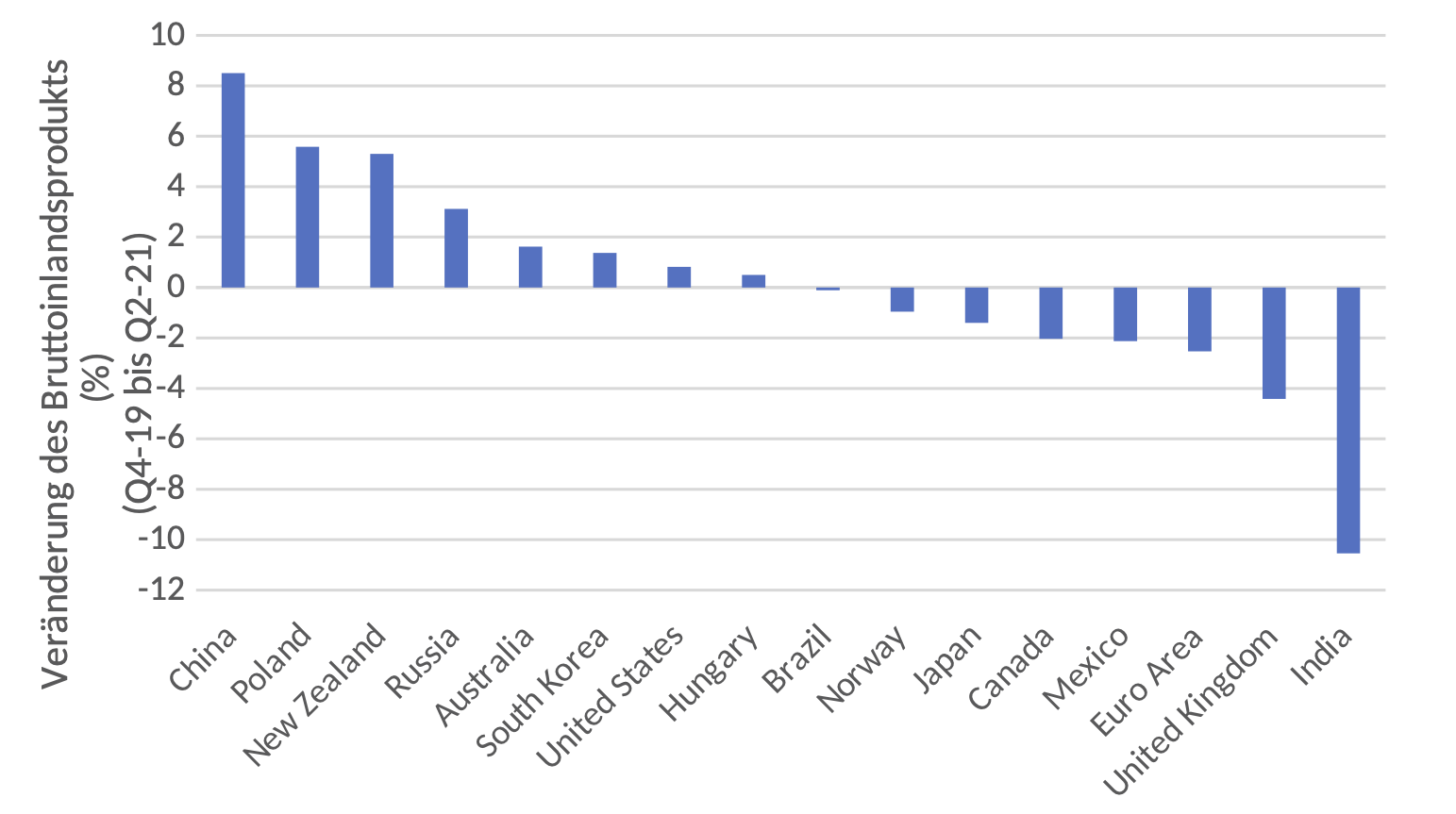

Die meisten Volkswirtschaften verzeichnen zwar eine Erholung, doch im Detail ist das Bild von Land zu Land unterschiedlich. China, von der Pandemie als erstes betroffen, hat ebenso wie die USA binnen kurzer Zeit zu einer Wirtschaftsleistung wie vor der Pandemie zurückgefunden. Nun steht die Volksrepublik allerdings vor neuen Herausforderungen im Immobiliensektor.

Andere Staaten und Regionen wie die Eurozone, das Vereinigte Königreich und Japan könnten indessen dauerhafte ökonomische Schäden erlitten haben. Experten halten es für unwahrscheinlich, dass die Wirtschaftsleistung dort je wieder an den Vor-Corona-Trend anknüpfen wird.

Abb.: Die wirtschaftlichen Folgen der Pandemie waren von Land zu Land sehr unterschiedlich.

Quelle: Nationale Statistikämter. Daten mit Stand vom 16. September 2021.

Ob ein Aufschwung von Dauer ist, hängt von vielen Faktoren ab. Eine wichtige Rolle spielen wechselseitige Abhängigkeiten von Branchen und Sektoren in den einzelnen Ländern, aber auch die Anfälligkeit für externe Schocks, etwa durch Einnahmeausfälle im Tourismus oder emporschnellende Energiepreise.

Ein zentrales Unterscheidungsmerkmal ist unseres Erachtens die Anfälligkeit jedes Landes für das Coronavirus und mögliche neue Varianten, die noch auftauchen werden. Zwischen Industrie- und Schwellenländern hat sich eine breite Kluft bei den Impfquoten gebildet. Während diese in manchen Industrieländern bei über 70% liegen, beträgt der Anteil der geimpften Bevölkerung in anderen, meist ärmeren Staaten in Afrika oder Asien 30% oder noch weit weniger. Länder mit niedrigen Impfquoten weisen weiterhin eine hohe Anfälligkeit für das Virus auf, wobei sich Letzteres in einigen Staaten wie etwa Indien so stark ausgebreitet hat, dass möglicherweise auf diesem Wege eine Herdenimmunität erreicht worden ist.

Steigende Inflationsraten werden zum Problem

Eine wirtschaftliche Erholung ist zweifellos erfreulich, doch höhere Inflationsraten bereiten der Politik zunehmend Kopfzerbrechen.

„Auf längere Sicht werden unterschiedliche Verläufe der wirtschaftlichen Erholung und die für eine Verringerung der Produktionslücke erforderliche Zeit die Inflationsentwicklung in einigen Ländern beeinflussen.“

Kurzfristige, vorübergehende Effekte wie Lieferengpässe, haben einen unterschiedlich starken Inflationsdruck hervorgerufen. So spielt in den USA ein deutlicher Anstieg der Gebrauchtwagenpreise eine wichtige Rolle – er hat dazu beigetragen, dass die Inflationsrate dort jetzt höher ist als vor der Pandemie.

Ein kurzfristiges Emporschnellen der Teuerungsraten war auch in einigen Schwellenländern wie Brasilien, Russland, Mexiko und Indien zu verzeichnen. Auf längere Sicht werden unterschiedliche Verläufe der wirtschaftlichen Erholung und die für eine Verringerung der Produktionslücke (Differenz zwischen tatsächlicher und potenzieller Produktion) erforderliche Zeit die Inflationsentwicklung in einigen Ländern beeinflussen.

In Japan und der Eurozone hat die Pandemie eher die Kräfte der Deflation gestärkt als die Inflation zu schüren. Daran dürfte sich im Prinzip nichts ändern, wenngleich temporäre Faktoren die Inflationsraten in der Eurozone kurzfristig nach oben getrieben haben.

Konsequenzen für die Zinspolitik

Durch die unterschiedlichen erwarteten Verläufe von Wachstum und Inflation variieren auch die Aussichten für die Zinspolitik. Einige Notenbanken haben bereits einen Zinserhöhungszyklus eingeleitet, während andere planen, ihre Anleihekaufprogramme zurückzufahren oder zu beenden und eventuelle Zinsänderungen erst danach vorzunehmen.

„Die Risiken geldpolitischer Fehlentscheidungen, die zu einer früheren Intervention zwingen könnten, sollten nicht unterschätzt werden.“

Für die USA gehen wir trotz der gestiegenen Inflation und der Rückkehr zum Vor-Corona-Wachstumstrend davon aus, dass die Federal Reserve erst frühestens Ende 2022 eine Zinserhöhung beschließen wird. Die Risiken geldpolitischer Fehlentscheidungen, die zu einer früheren Intervention zwingen könnten, sollten jedoch nicht unterschätzt werden.

Unterdessen scheint die Eurozone den USA und China bei der wirtschaftlichen Erholung hinterherzuhinken. Es wird erwartet, dass die Europäische Zentralbank ihren expansiven Kurs noch einige Zeit fortsetzen wird, bis klar ist, dass die Inflation den angestrebten Wert dauerhaft überschreitet. Das Vereinigte Königreich könnte sich nach dem Brexit in einem von niedrigeren Wachstums- und höheren Inflationsraten geprägten Umfeld befinden, das die Bank of England möglicherweise vor erhebliche Probleme stellen wird.

Bei der Analyse der asynchronen Erholung der Volkswirtschaften geht es uns vornehmlich um das Aufspüren von Missverhältnissen zwischen dem, was die Märkte mit Blick auf die erwartete Notenbankpolitik einpreisen, und dem, was unserer Ansicht nach durch die fundamentale Situation gerechtfertigt ist. An denjenigen Märkten, an denen die erwarteten Zinserhöhungen relativ zu den Risiken offenbar überbewertet werden, könnten sich Chancen für Anleger bieten – allerdings sind Währungsrisiken zu bedenken. Umgekehrt ist es an denjenigen Märkten, die das Potenzial für Zinserhöhungen unterbewerten, möglicherweise sinnvoll, Anleihen unterzugewichten und dafür Währungsrisiken einzugehen.

Der Autor ist Head of Global Rates and Macro Research, Fixed Income.

Von ihm und anderen Autorinnen und Autoren der Insight Investment erschienen zwischenzeitlich bereits auf LEITERbAV:

Corporates zwischen DBO-Entlastung, Rekord-Ausfinanzierung und Liability Hedging:

Kopf oder Zahl?

von Wolfgang Murmann, 16. November 2023

Der Umgang mit der Polykrise:

Go global or stay home

von Frank Diesterhöft und Alexander Kleinkauf, 12. Juli 2023

Nutzt die Zeit:

Das Comeback liquider Fixed Income Investments

von Frank Diesterhöft und Alexander Kleinkauf, 21. September 2022

Zwischen sinkenden Asset-Preisen und Liability-Gewinnen:

Should I hedge or should I go?

von Wolfgang Murmann, 22. Juni 2022

Die asynchrone wirtschaftliche Erholung

– und ihre Chancen

von Gareth Colesmith, 30. November 2021

Fallen Angels:

The better High Yield

von Frank Diesterhöft, 29. September 2021

Ein Plädoyer:

Für verantwortliches Investieren bei festverzinslichen Anlagen!

Von Gottfried Hörich, 1. Juni 2021

De-Risiking im Niedrigzinsumfeld:

Adaptive Liability Hedging

von Wolfgang Murmann, Frankfurt am Main, 27. Oktober 2020

Governance ist mehr … als nur ein Wort

von Frank Diesterhöft, Frankfurt am Main, 26. August 2020

Pensionsrisiken aus der Stakeholder-Perspektive

von Wolfgang Murmann, Frankfurt am Main, 8. Juli 2020.

Fünf gute Gründe für Emerging Markets Corporate Debt

von Sabrina Jacobs, Frankfurt am Main; London, 11. Dezember 2019

Wohin mit dem Geld?

von Frank Diesterhöft, Frankfurt am Main, 25. September 2019

Nachhaltiges Investieren in festverzinsliche Wertpapiere

von Olaf John, Frankfurt am Main, 16. Mai 2019

ESG-Momentum oder … wie nachhaltig sind eigentlich Staaten?

von Frank Diesterhöft und Olaf John, Frankfurt am Main, 7. November 2018

Aktienrenditen mit reduziertem Downside – Aber wie?

von Olaf John, London, 6. September 2018

Klimabezogene Risiken bei Anleihe-Emittenten

von Olaf John, London, 12. Juni 2018

Absolute Return mit Private Debt?!

von Olaf John, London, 4. April 2017

Investment Grade Private Debt:

Ein Muss für alle Pensionseinrichtungen?

von Wolfgang Murmann, London, 21. Dezember 2016

Effiziente Anleihenallokation im Negativzinsumfeld

von Olaf John, London, 24. August 2016

Mögliche Zinswende:

Das Ende von LDI?

von Wolfgang Murmann, London, 23. Februar 2016

Collateral Pool: Verschuldung, Verzerrung

– und Navigieren in den Kreditmärkten.

von Olaf John, London, 16. Dezember 2015

Bericht aus London: Pensions, Freedom und Lamborghinis.

von Olaf John, London, 15. Oktober 2015

LDI als Alternative zum Prinzip Hoffnung.

von Wolfgang Murmann, London, 20. Mai 2015

Globales Farmland als Anlageklasse.

von Olaf John, London, 14. September 2014

Ist der Longevity Swap die bessere Versicherung?

von Wolfgang Murmann, London, 4. Juni 2014

CRE-Darlehen als Anlageklasse:

Renditeaufschlag. Illiquiditätsprämie. Geringe Korrelation.

von Olaf John, London, 12. Februar 2014

Die drei Trugschlüsse über LDI-Strategien.

von Olaf John, London, 11. November 2013

Advertorial mit freundlicher Unterstützung von:

Kontakt:

Wolfgang Murmann

Head of Distribution and Solutions, Germany and Austria

Insight Investment

MesseTurm

Friedrich-Ebert-Anlage 49

60327 Frankfurt am Main

Tel.: +49 69 12014 2656

Mob.: +49 162 240 0685

Email: Wolfgang.Murmann@InsightInvestment.com

Internet: www.insightinvestment.com

Diese Inhalte sind ausschließlich zur allgemeinen Information bestimmt. Das vorliegende Dokument ist nicht als Vorhersage, Research oder Anlageberatung zu verstehen, und es handelt sich nicht um eine Empfehlung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder zur Wahl einer Anlagestrategie. Der Inhalt darf nicht für Zwecke des Vertriebs oder der Werbung in Ländern oder unter Umständen verwendet werden, in bzw. unter denen dies gegen Gesetze verstoßen würde oder aus sonstigen Gründen unzulässig wäre. Der Inahlt darf ohne vorherige Zustimmung von Insight Investment nicht vervielfältigt, geändert oder an Dritte weitergeleitet werden. Möglicherweise sind „nach vorn blickende“, nicht rein auf die Vergangenheit bezogene Informationen enthalten. Dabei kann es sich etwa um Prognosen und Vorhersagen handeln. Vorhersagen stellen keine Garantien dar.

Dies ist eine Finanzwerbung und der Inhalt ist nicht als Anlageempfehlung zu verstehen. Sofern nicht anders angegeben, entsprechen die geäußerten Ansichten und Meinungen denen von Insight Investment zum Zeitpunkt der Veröffentlichung und können sich ändern. Der Inhalt ist daher nicht als Angebot oder Aufforderung zur Abgabe eines Angebots an jemanden in einem Rechtsgebiet zu verstehen, in dem ein solches Angebot oder eine solche Aufforderung nicht zulässig ist, oder an eine Person, der es gesetzlich untersagt ist, ein solches Angebot oder eine solche Aufforderung zu machen. Telefongespräche können in Übereinstimmung mit den geltenden Gesetzen aufgezeichnet werden. Herausgegeben von Insight Investment Management (Europe) Limited. Eingetragener Firmensitz Riverside Two, 43-49 Sir John Rogerson’s Quay, Dublin, D02 KV60. Eingetragen in Irland unter Registernummer 581405. Insight Investment Management (Europe) Limited unterliegt der Finanzaufsicht der irischen Zentralbank (Central Bank of Ireland). CBI Kennzeichen C154503.

© 2021 Insight Investment. Alle Rechte vorbehalten.

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2021 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.