… stellt sich die Frage, „wo, wie und wann investieren“ noch prägnanter als ohnehin schon. Jüngst diskutierten 13 Fachleute des institutionellen Asset Managements – und in Bezug auf eine bestimmte Asset-Klasse sind sie sich weitestgehend einig; zumindest grundsätzlich. Und ansonsten? Ist die Weltlage aussichts-, aber nicht hoffnungslos. Utta Kuckertz-Wockel war dabei.

Kronberg im Taunus, Villa Mumm, 22. November 2023: Vor welchen makroökonomischen Herausforderungen steht das institutionelle Management der Kapitalanlagen?

Über diese Frage – und mehr – diskutierten 13 Investment-Fachleute beim Lurse Round Table Pension Asset Management im vergangenen Herbst in der dem Pensionsparkett wohlbekannten Villa nördlich von Frankfurt. Dominik Schneider, Head of Relationship Management Germany Institutional Asset & Pension Management bei Fidelity, sprach dabei über das Thema „US-Wahl, China und globale Krisenherde – ein makroökonomischer Ausblick und Auswirkungen auf die bAV“. Im Folgenden nur einige seiner Aussagen (alles im Indikativ des Referenten):

Die Kernfragen

Schneider wirft zunächst einen Blick auf die aktuellen Herausforderungen der bAV. Hier stellen sich drei Fragen:

1. Wie können mehr Unternehmen, insbesondere mittelständische, überzeugt werden eine bAV einzuführen? Wie lässt sich das Produktangebot in der bAV innovativer gestalten?

2. Wie lassen sich die rechtlichen Rahmenbedingungen in der bAV vereinfachen?

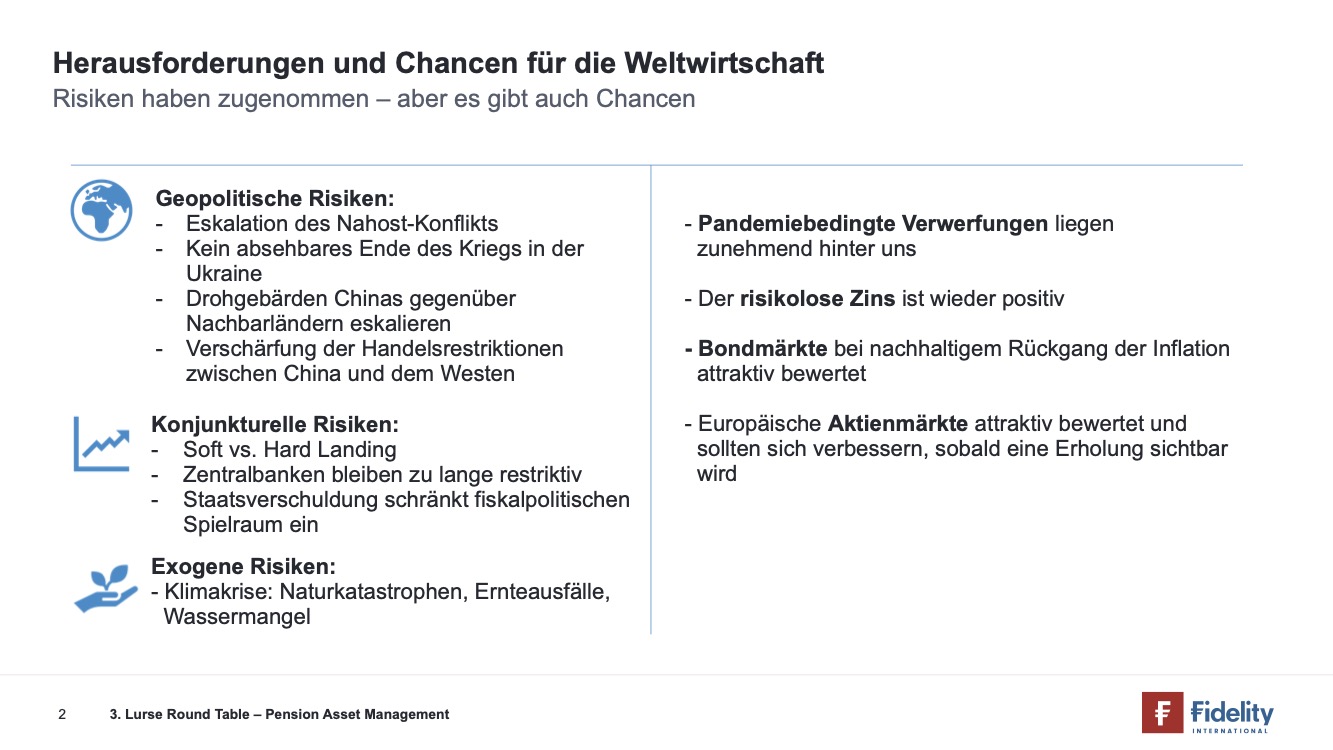

3. Welche Chancen und Risiken eröffnen sich auf den Kapitalmärkten im aktuellen geopolitischen, konjunkturellen und exogenen Umfeld?

Keine Rolle spielt der Krieg

Den Fokus seines Vortrags richtet Schneider auf den dritten Punkt, die weltweiten makroökonomischen Herausforderungen insb. in den USA, China und Europa – und dieser ist Gegenstand dieses Beitrages.

Schneider stellt fest, dass die Kriege in der Ukraine und in Nahost derzeit keine Rolle an den Kapitalmärkten spielen. Sie sind bereits eingepreist und haben keine Auswirkungen auf die Kursentwicklung, so lange nicht weitere Länder einbezogen werden.

Bären geben in den USA den Ton an

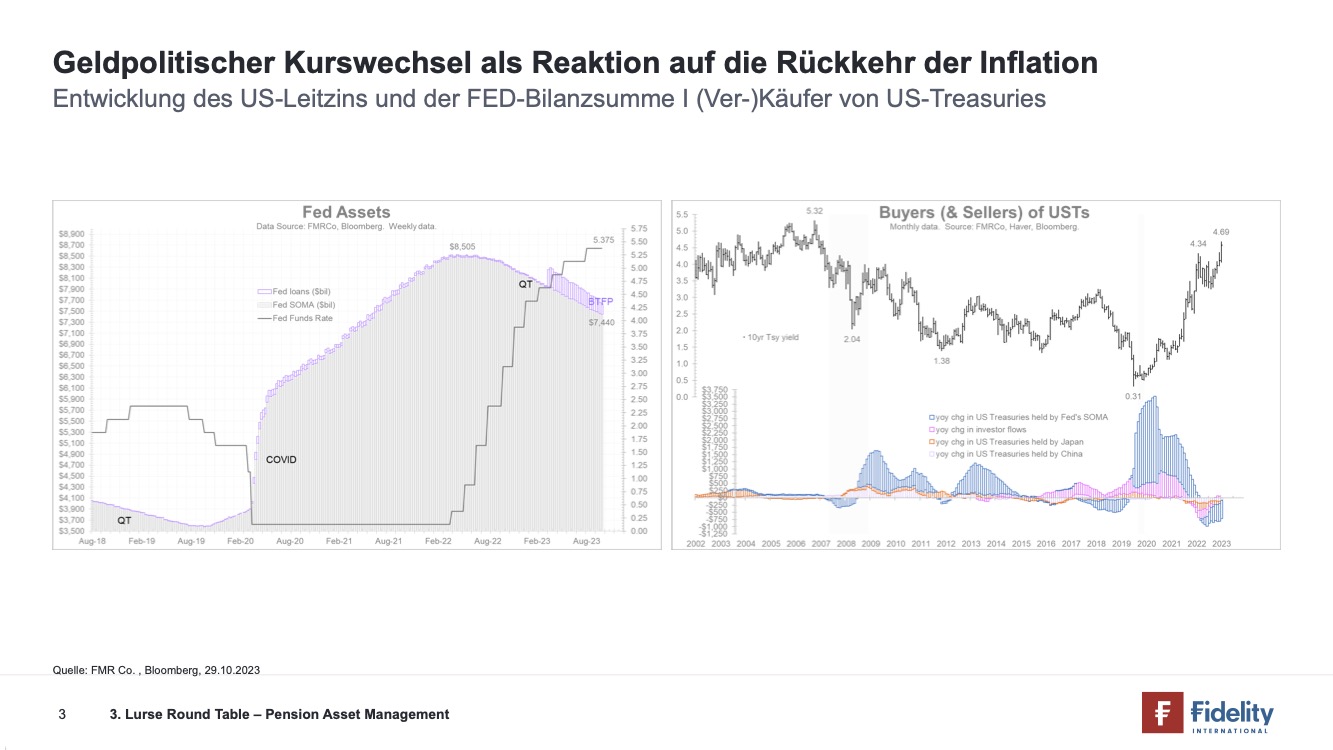

„Wir erleben derzeit den größten US-Treasury-Bärenmarkt aller Zeiten“, sagt Schneider. Seit 2020 verzeichnen langfristige Anlagen – 20 Jahre plus – einen Wertverlust von über 40%. Das ist vergleichbar mit der Finanzmarktkrise auf der Aktienseite im Jahr 2008. Erstaunlicherweise wird dieses Thema von den Medien aber nicht aufgegriffen.

Quelle: Fidelity. Grafik zur Volldarstellung anklicken.

Quelle: Fidelity. Grafik zur Volldarstellung anklicken.

Verursacht wurde diese Entwicklung dadurch, dass die Leitzinsen und die US-Staatsverschuldung erhöht und die Bilanz der US-Notenbank Fed durch den Aufkauf von Staatsanleihen infolge des Corona-Ausbruchs aufgebläht wurden. Die Fed ist seit 2019 der größte Käufer von US-Staatsanleihen neben China und Japan.

Die Besonderheit der letzten Monate war der Zinsanstieg und die Ankündigung der Fed, die fiskalpolitischen Programme einzudämmen. Quelle: Fidelity. Grafik zur Volldarstellung anklicken.

Quelle: Fidelity. Grafik zur Volldarstellung anklicken.

Beides hat dazu geführt, so Schneider, dass die Renditen von Anleihen enorm gestiegen sind und aktuell bei 5% liegen. Die USA haben einen großen Kapitalbedarf, aber wer kauft die Anleihen derzeit?

Wankender Riese China

China hat über viele Jahre in großem Umfang US-Staatsanleihen erworben u.a. bedingt durch seine starken wirtschaftlichen Verflechtungen mit den USA. Das Volumen belief sich im August 2023 auf 805,4 Mrd. USD, seither jedoch zieht sich China nach und nach aus diesen Anlagen zurück und investiert statt dessen in Gold: „China will den Renminbi zur Weltwährung aufbauen und benötigt dafür Gold als Stabilisierungsfaktor“, so der Referent. Quelle: Fidelity. Grafik zur Volldarstellung anklicken.

Quelle: Fidelity. Grafik zur Volldarstellung anklicken.

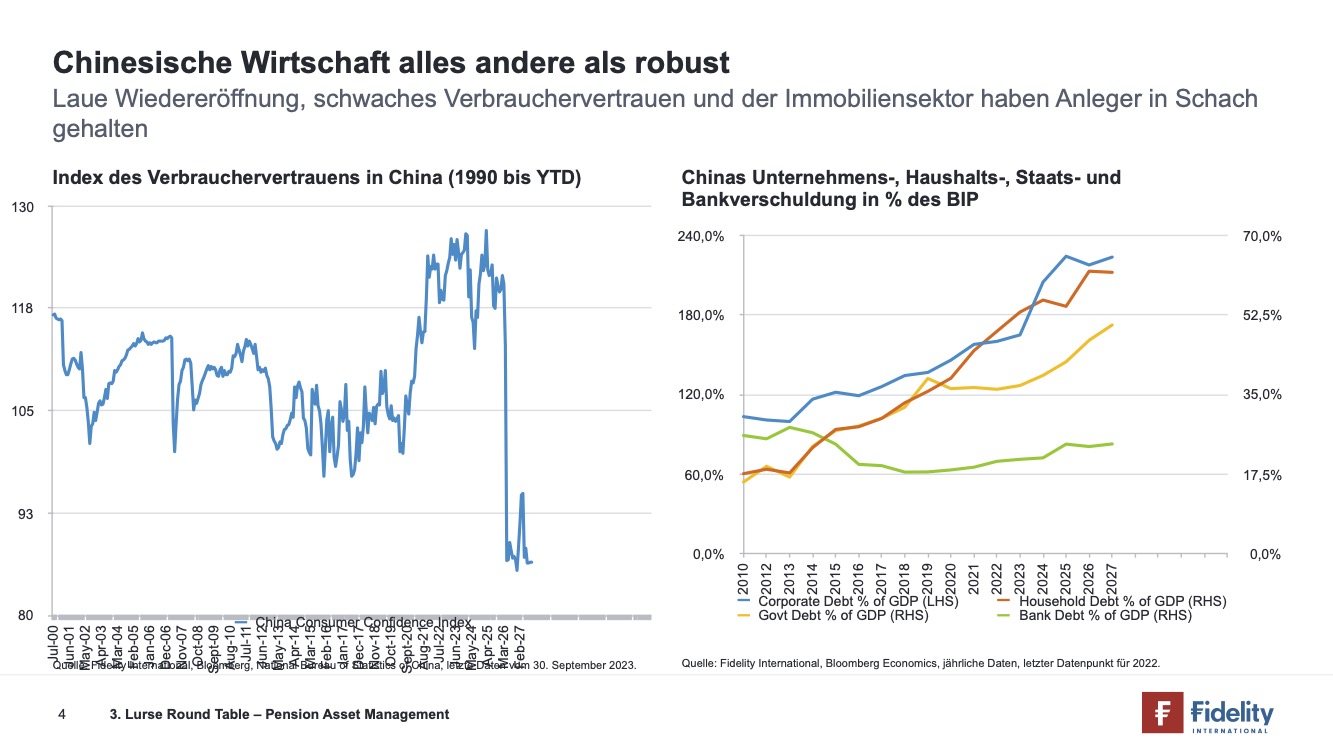

Chinas Wirtschaft ist derzeit jedoch alles andere als robust. Das Land weist ein schwaches Wachstum auf und hat mit einer hohen Jugendarbeitslosigkeit zu kämpfen. Das Vertrauen der chinesischen Verbraucher ist seit dem Corona-Ausbruch massiv eingebrochen. Sie konsumieren bis heute zurückhaltend, auch wegen ihrer hohen Verschuldung und der steigenden Zinsen.

Zudem ist ein wichtiger Wirtschaftstreiber Chinas zusammengebrochen, der Immobiliensektor. Infolge des hohen Zinsniveaus und des negativen Bevölkerungswachstums ist die private und geschäftliche Nachfrage nach Immobilien zum Erliegen gekommen. Den großen Baufirmen fehlen die Aufträge, so dass viele von der Insolvenz bedroht sind. Derzeit ist weder absehbar, wann sich die Branche erholt, noch wann sich die gesamtwirtschaftliche Lage entspannt. China hat laut Schneider erst noch viele interne Probleme zu lösen.

Europa wächst nur schwach

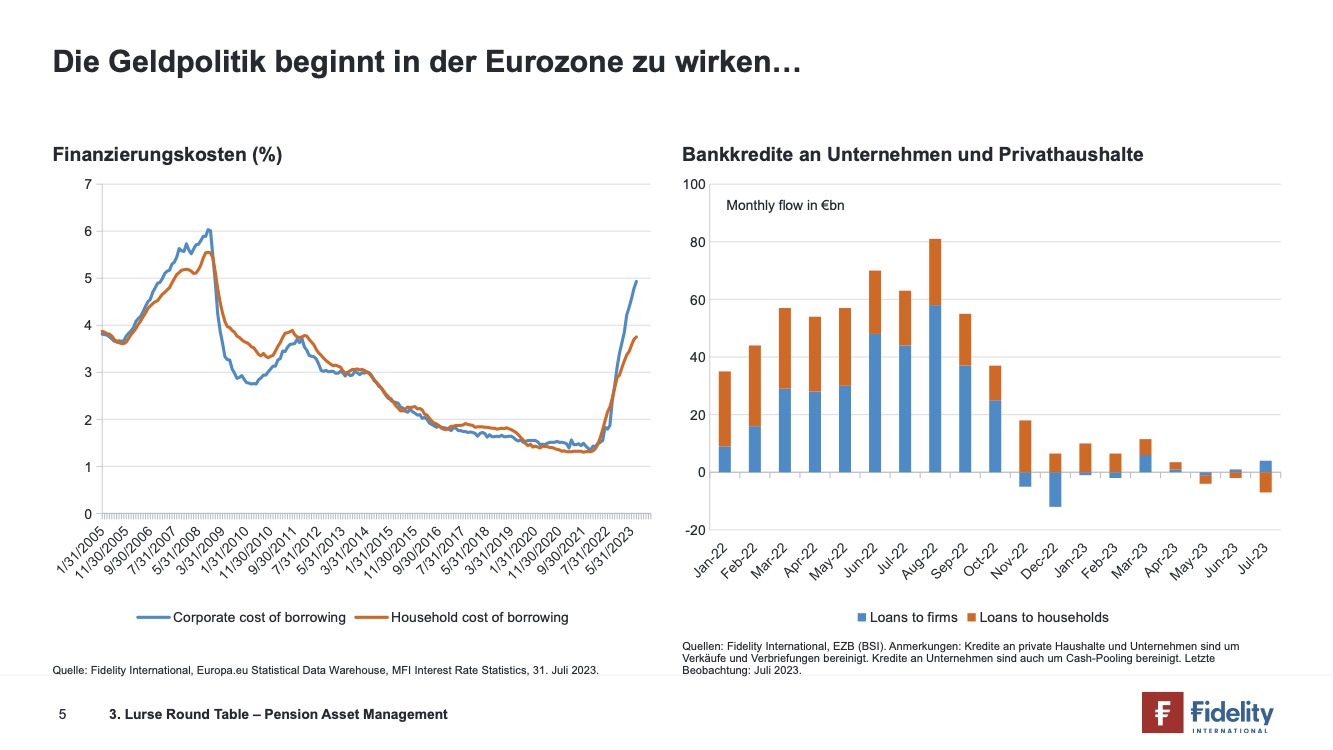

Auch in Europa ist die Nachfrage aufgrund der steigenden Zinsen zurückgegangen. Es wird weniger investiert und konsumiert, was zu einem konjunkturellen Einbruch geführt hat. Private Haushalte sparen mehr, während Bankkredite weniger nachgefragt werden. Zusätzlich ist der Immobilienmarkt massiv eingebrochen. Die Menschen sind verunsichert und fürchten, ihre Arbeitsplätze zu verlieren. Die europäische Wirtschaft wächst nur schwach – laut EZB-Prognosen um weniger als 1% – und steuert auf eine Rezession zu.

Quelle: Fidelity. Grafik zur Volldarstellung anklicken.

Quelle: Fidelity. Grafik zur Volldarstellung anklicken.

Woher soll also in Zukunft das Wachstum kommen? In welche Märkte lohnt es sich, zu investieren, wenn die chinesische, die US-amerikanische und die europäische Wirtschaft gleichzeitig schwächeln? Immerhin: Der historische Zinsanstieg hat zu einer Renaissance der Anleihe geführt.

Gegenwärtig keine Risikoprämie mehr bei US-Aktien …

Dominik Schneider zeigte auf, dass für den S&P 500 Aktienindex keine Risikoprämie mehr existiert: „Die Zinsen auf der Anleihenseite entsprechen den Gewinnrenditen des S&P-Index. Ein Investor wird nicht mehr dafür honoriert, dass er beim Kauf von Aktien ein höheres Risiko eingeht.“ Das lässt auch Institutionelle Anleger im Pension-Markt umdenken: Ist der klassische, hohe Aktienanteil (60/40) in einem Pension-Portfolio noch gerechtfertigt? Ist jetzt der richtige Zeitpunkt, das Übergewicht auf festverzinsliche Wertpapiere zu legen? Und wie sollte ein zukünftiges Kapitalanlagenportfolio überhaupt aufgestellt sein?

… versus der Haltung zur Aktie grundsätzlich

Die Autorin dokumentiert einige der Kernaussagen der Diskussionsrunde:

„Substanzwerte gelten allgemein als Schutz vor Inflation, so auch Unternehmensbeteiligungen durch Aktieninvestments. Dies klang in den letzten Jahren jedoch mehr wie eine Theorie, da wir keine nennenswerte Inflation hatten. Diese Zeiten haben sich jedoch in jüngster Vergangenheit geändert. Deshalb ist ein breit gestreutes Aktieninvestment, als Inflationsschutz, so wichtig wie nie zuvor – besonders in der Altersvorsorge. Denn: die Theorie ist zur Praxis geworden.“

Christian Bunk, Vertriebsleiter, Gothaer Invest- und FinanzService GmbH

„Unstrittig werden Aktien aufgrund ihrer Rendite- und Diversifikationseigenschaft ein wichtiger Baustein in der Altersvorsorge bleiben. Auch wenn der Zinsanstieg andere Asset-Klassen wieder konkurrenzfähiger gemacht hat und kurzfristig durchaus wieder raueres Fahrwasser zu erwarten ist, haben Aktien nichts an ihrer Attraktivität für den langen Horizont der Altersvorsorge eingebüßt. In Zeiten hoher Inflation bieten sich inflationsindexierte Lösungen als weitere Bausteine an, z.B. Investments in Infrastruktur. Gleichwohl können auch Unternehmen je nach Marktstellung durchaus Inflationseffekte weitergeben. Als Teil der Lösung sind Aktien daher weiterhin ein Muss.“

Heiko Teßendorf, Managing Director, Head of Business Development Corporates & Family Office DE, Allianz Global Investors

„Langfristig betrachtet sollte die Aktienmarktrisikoprämie stets eine Rendite oberhalb von Anleiherenditen liefern, sodass Aktien unabhängig von aktuellen Marktszenarien Teil eines diversifizierten Wachstumsportfolios in einem Pensionsplan sein sollten.“

Moritz Jonas, Direktor Institutionelle Kunden, Schroder Investment Management (Europe) S.A., German Branch

„In Zeiten von Inflation und Stagnation sind Aktieninvestments, insb. in qualitativ hochwertige Wachstumstitel, entscheidend für eine robuste Altersversorgung, weil sie das Potenzial besitzen, Wachstumsraten oberhalb der Inflationsrate zu erzielen. Wachstumstitel mit soliden Geschäftsmodellen und nachhaltigen Erträgen bieten außerdem die Möglichkeit, von Marktveränderungen zu profitieren und so eine stabile finanzielle Grundlage für die Altersvorsorge zu legen.“

Armin Dolzer, Wealth and Asset Management, Berenberg.

„Aktien gehören zu einer gut diversifizierten Asset-Allokation. Neben Immobilien stellen sie den wichtigen Anteil der Realwerte an der Portfoliorendite dar. Zudem lohnt es sich nicht, bei kurzfristigen Unsicherheiten immer wieder ein- und auszusteigen, da dieses Anlegerverhalten den Ertrag erfahrungsgemäß deutlich schmälern kann. Nach wie vor gilt: Geduld zahlt sich aus, und Aktieninvestments sind gerade in der Altersversorgung absolut unverzichtbar, denn hier kommt dem langfristigen realen Ertrag eine besondere Bedeutung zu. Es gilt, Phasen der Bereinigung an den Aktienmärkten abzuwarten und die Quotensteuerung eher an der Volatilität auszurichten, die sich auch in schwierigen Marktphasen aushalten lässt.“

Martin Thiesen, Vorstand, Metzler Pensionsfonds AG

„Aufgrund der langfristigen Orientierung der Altersvorsorge, in der Regel über Jahrzehnte, sind Aktieninvestments ideal geeignet und inzwischen auch nicht mehr aus der bAV wegzudenken. Die Planteilnehmer partizipieren in den unterschiedlichen Markphasen und Wirtschaftszyklen vom globalen Kapitalstock mit seinen höheren Renditen. Unternehmen mit aktienbasierter Vorsorge werden daher als attraktive und moderne Arbeitgeber wahrgenommen. Vor allem in Zeiten von Inflation und steigenden Zinsen ist eine aktive Titelselektion ausschlaggebend für den langfristigen Anlageerfolg.“

Dominik Schneider, Head of Relationship Management Workplace Investing Germany, Fidelity International

„Im Bereich der Altersvorsorge ist es nahezu unmöglich, auf Aktien zu verzichten. Aktien sollen und werden langfristig, auch in unserer neuen Zinslandschaft, höhere Renditen als Anleihen erwirtschaften. Daher sollten Aktien in jedes gut diversifizierte Portfolio integriert werden. Selbstverständlich ist auch bei Aktien eine breite Diversifikation über verschiedene Stile, Märkte und Einzeltitel notwendig. Da man sich im Bereich der Altersvorsorge langfristig mit seinen Investments beschäftigt, ist es auch hier wichtig in (turbulenten) schwierigen Marktphasen einen kühlen Kopf zu bewahren und antizyklisch zu agieren.“

Marco Seminerio, Global Head of Business Development, MainFirst Asset Management

„Die Auswahl der geeigneten Investmentstrategie für Pensionspläne hängt maßgeblich vom Zeithorizont ab, der sich aus der Duration der Verpflichtungen ergibt. Die Unterschiede zwischen verschiedenen Pensionsplänen können hierbei erheblich sein. Wenn der Schwerpunkt der Verpflichtungen bereits in der Auszahlungsphase liegt, ist die Duration entsprechend kurz (10 Jahre oder weniger). In solchen Fällen kann es sinnvoll sein, das aktuell höhere Zinsniveau zu nutzen, um eine vollständige oder zumindest teilweise Übereinstimmung der Cashflows mit qualitativ hochwertigen Anleihen zu erreichen.“

Raphael Horst, Investment Consulting, Lurse

Die Autorin ist Senior Managerin bei Lurse.

Von ihr und anderen Autorinnen und Autoren der Lurse sind zwischenzeitlich bereits auf LEITERbAV erschienen:

Lurse Round Table Pensionskassen zur AnlV: Wertpapiergebundene Zusage Allianz Plug-In Pension: Talking Heads TacAd Vol 15 – Lurse, BMW, Bosch, Henkel: Zeitgemäße Benefits: Lurse Round Table Pensionskassen – BRSG 2.0 (VI): Kommunikation und Mitarbeiterportale: Pflegeunterstützungs- und -entlastungsgesetz: Lurse Round Table: Lurse-Webinar am 7. Dezember: Lurse Round Table „Frauen in der bAV“: Betriebliche Altersversorgung: Lurse Round Table „Frauen in der bAV“: Lurse Round Table „Pension Asset Management“: Kostenloses Webinar zu Zeitwertkonten: Lurse Round Table Frauen in der bAV: Das BMAS zu Perspektiven in der Altersversorgung: In den Zeiten des Fachkräftemangels: Rethinking Pension: Round Table Frauen in der bAV (II):Covid, Frauen, bAV ... Round Table Frauen in der bAV (I): REthinking Pensions: Studie: Das BRSG …

Weniger Einschränkungen mit Einschränkungen

von Susanne Lang und Utta Kuckertz-Wockel, 12. Mai 2025

Auf Knopfdruck für den Mittelstand

von Michaela Sommer und Adelheid Lanz, 29 April 2025

Von Bagatelleanwartschaften und Opting-out

Interview geführt von Utta Kuckertz-Wockel, im Dezember 2025

Die Betriebsrente gehört immer dazu

von Sandra Mekler und Philipp Dienstbühl, 11. Dezember 2024

Der Blick auf die Pensionskassen, namentlich ...

von Utta Kuckertz-Wockel, 7. November 2024

Tue bAV – und rede darüber!

von Anika Krist und Carsten Ganz, 24. April 2024

Von der Übergangszeit zur Automatisierung

von Dr. Stefan Birkel, 16. Februar 2024

Wenn drei Große gleichzeitig schwächeln …

von Utta Kuckertz-Wockel, 23. Januar 2024

Neugestaltung einer bAV nach Konzernausgliederung

von Utta Kuckertz-Wockel, 21. November 2023

Update aus der Wilhelmstraße

von Utta Kuckertz-Wockel, 26. Juli 2023

Ordnung ist das halbe ...

von Miroslaw Staniek. 5. Juli 2023

„Munter“ in das Jahr

von Utta Kuckertz-Wockel, 6. Februar 2023

„In dieser Form noch nicht erlebt“

von Utta Kuckertz-Wockel, 12. Dezember 2022

Viele Wege, keine Blaupause ...

von Utta Kuckertz-Wockel, 1. September 2022

Viele offene Türen

von Utta Kuckertz-Wockel, 1. August 2022

„Es hat nicht an dem Gesetz gelegen“

von Utta Kuckertz-Wockel, 20. Juni 2022

Multimediale bAV-Kommunikation stärkt Mitarbeiterbindung

von Adelheid Lanz, 24. März 2022

Inflation enteignet

von Utta Kuckertz-Wockel, 17. Februar 2022

Corona vertieft Pension Gap

von Utta Kuckertz-Wockel, 12. Juli 2021

Zwischen Eis und Pipeline

von Utta Kuckertz-Wockel und Isabel Noe, 8. Juni 2021

… auch außerhalb eines Sozialpartnermodells

von Utta Kuckertz-Wockel und Matthias Edelmann, 8. Januar 2021

… und der Verlauf der Entgeltumwandlung

von Miroslaw Staniek und Björn-Schütt-Alpen, 9. November 2020