Mit nachhaltiger und widerspruchsfreier Kapitalanlage können Unternehmen der Regulierung vorbeugen, Reputationsrisiken senken und Bewertungen verbessern. Das betrifft namentlich Pensionsvermögen, bei denen die Regulierung derzeit noch hinterherhinkt. Doch eben dies wird nicht so bleiben, schreibt Jan Rabe.

Die Vorgaben der EU-Kommission zur Nachhaltigkeitsberichterstattung betreffen bereits einen großen Teil der Kapitalanlage von Unternehmen. Allerdings wurden bislang bestimmte Bereiche – wie das strategische Liquiditätsmanagement sowie Deckungsmittel aus Direktzusagen und pauschaldotierten Unterstützungskassen der bAV – von der Regulierung ausgespart.

Dies könnte sich ändern, wenn der Gesetzgeber widerspruchsfrei und eindeutig Transparenz schaffen will. Denkbar wäre bspw. die Erweiterung des Vorschlages zur Corporate Sustainability Reporting Directive(CSRD) um diese Bereiche.

Um Reputationsrisiken und Abschläge auf den Unternehmenswert zu vermeiden, sollten Finanzvorstände daher die Außendarstellung mit der Aufstellung der Kapitalanlage in Einklang bringen. Der Beitrag erläutert, worauf hierbei zu achten ist und wie dies ökonomisch sinnvoll umgesetzt werden kann.

Europäische Unternehmen im Fokus der Regulierer

Die Regulierung der nachhaltigen Kapitalanlage zieht an, und nationale wie überregionale Gesetzgeber sind bestrebt, inhaltslose Versprechen, z.B. das Grünwaschen, zu unterbinden. Das soll ein höheres Maß an Transparenz und Verlässlichkeit im Hinblick auf den Vertrieb von Finanzprodukten und die Berichterstattung von Unternehmen fördern.

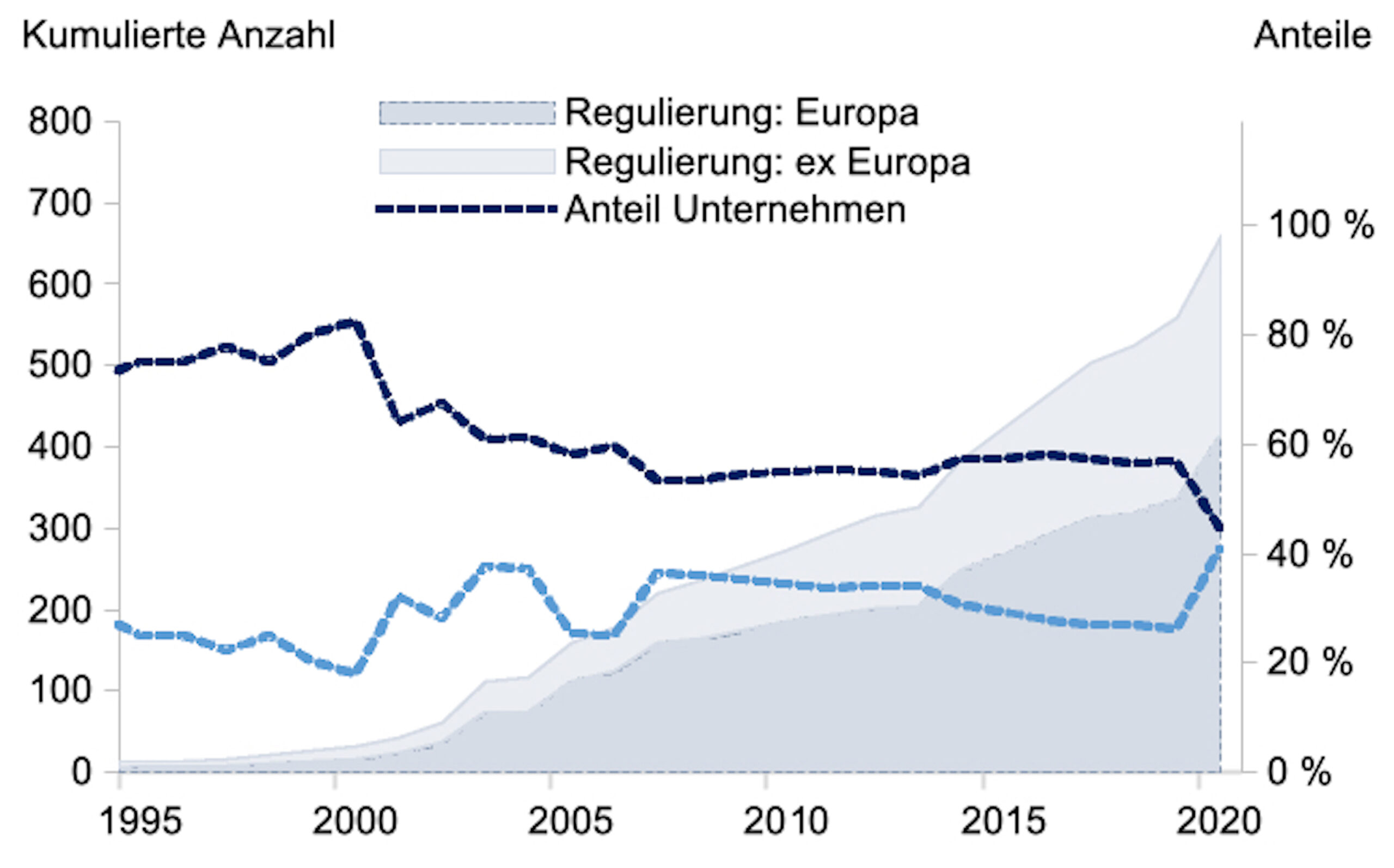

Vorangetrieben wurde dies vor allem durch die EU-Kommission und den EU-Mitgliedstaaten, die seit dem Jahr 2000 weltweit 60% der Initiativen angestoßen haben (Abb. 1). Auslöser für den jüngsten Anstieg war der EU-Green-Deal von 2019, der die Ziele des Pariser Klimaabkommens von 2015 konkretisierte, um den EU-Mitgliedsstaaten bis 2050 den Weg in eine klimaneutrale Ökonomie zu ebnen.

Abb. 1: Initiativen: Europa führt die Regulierung der nachhaltigen Kapitalanlage an.

Quelle: Metzler. Grafik zur Volldarstellung anklicken.

Laut Principles for Responsible Investment, einer von der UN unterstützten Investoreninitiative (UN PRI), betreffen seit dem Jahr 2000 in der EU 60% aller nachhaltigkeitsbezogenen Regelungen Unternehmen – lediglich ein Viertel betrifft Investoren.

Jedoch führten die jüngsten Vorschläge zu Ergänzungen der Direktiven MiFID-II (Berücksichtigen von Nachhaltigkeitspräferenzen der Anleger) und UCITS (Berücksichtigen nachhaltigkeitsbezogener Risiken im Fondsmanagement) dazu, dass sich dieses seit 1995 relativ stabile Verhältnis ändert: 2020 stieg der Anteil nachhaltigkeitsbezogener Regelungen, die sich auf Investoren beziehen, auf 40% – gegenüber 25% im Vorjahr.

Wir erwarten, dass hierdurch vor allem der Druck auf börsennotierte Unternehmen steigt, widerspruchsfrei über Nachhaltigkeitsaspekte in der Kapitalanlage zu berichten und dies mit der Außendarstellung am Kapitalmarkt in Einklang zu bringen. Denn Intransparenz und Widersprüche könnten zu Reputationsrisiken führen, die sich negativ auf den Unternehmenswert auswirken und implizit die Refinanzierung über Kapitalmärkte verteuern.

„Konsequente ESG-Integration sollte auch für all die Bereiche der Kapitalanlage gelten, die bisher noch von der Regulierung ausgespart werden, in absehbarer Zeit aber unter die Offenlegungsverordnungen fallen könnten.“

Stärker in den Fokus kritischer NGOs und der Medien werden Unternehmen geraten, die sich z.B. zur Wahrung international anerkannter Werte- und Normenkonzepte bekennen, jedoch bei der eigenen Kapitalanlage in Titel investieren, die durch schwerste Kontroversen in diesen Themenfeldern belastet sind.

Kapitalanlage im Einklang mit der Außendarstellung des Unternehmens

Der Ausschluss von Einzeltiteln ist im Rahmen einer Portfoliokonstruktion nur bis zu einem bestimmten Maß ökonomisch sinnvoll, nämlich bis dahin, wo der ex-ante Tracking Error eines Portfolios gegenüber seinem Vergleichsindex nicht unverhältnismäßig strapaziert wird.

Finanzvorstände sollten darüber hinaus auf eine fundierte ESG-Integration setzen. ESG-Integration bezieht bei der Analyse von Investitionsalternativen entlang der Themenkomplexe Ökologie, Soziales und gute Unternehmensführung gezielt finanziell-materielle Aspekte mit ein, um die Rendite-Risiko-Profile von Anlagestrategien zu stärken.

Wichtig bei der ESG-Integration sind zwei Dinge: zum einen eine systematische, eng verzahnte und vor allem dokumentierte Berücksichtigung von Nachhaltigkeitskriterien im Anlageprozess. Und zum anderen ein effektives Risikomanagement, das Fehlstellungen erkennt und gegensteuert – ohne dabei Nachhaltigkeitskriterien zu verwässern.

„Je höher der Anteil jener Mittel ist, die im Rahmen einer ertragsorientierten Kapitalanlage ausfinanziert werden, desto wahrscheinlicher ist es, dass sich der Regulator dieses Sachverhaltes annimmt.“

Eine konsequente ESG-Integration nach diesen Grundsätzen sollte auch für all die Bereiche der Kapitalanlage eines Unternehmens gelten, die bisher zwar noch von der Regulierung ausgespart werden, in absehbarer Zeit aber unter die Offenlegungsverordnungen fallen könnten. Das betrifft insb. das strategische Liquiditätsmanagement sowie die Deckungsmittel aus Direktzusagen und pauschaldotierten U-Kassen im Rahmen der bAV (Abb. 2).

Abb. 2: Finanzmittel in Unternehmen.

Quelle: Metzler. Grafik zur Volldarstellung anklicken.

In Deutschland machten laut der aba 2018 bspw. Deckungsmittel aus Direktzusagen und pauschaldotierten Unterstützungskassen über 50% aller Vorsorgeaufwendungen von Unternehmen aus – das entsprach 10% des Bruttoinlandsproduktes der deutschen Ökonomie.

-

Die strategische Liquidität umfasst jene Gelder, die nicht unmittelbar für das Tagesgeschäft benötigt werden. Vorwiegend angelegt werden diese bspw. in Multi-Asset-Strategien, die auf der Grundlage fundamentaler Analyse gemanagt werden. Abhängig von der Risikotoleranz und der Ertragserwartung des Anlegers leitet sich daraus die Allokation in die Anlageklassen ab. Da bei der Konstruktion von Portfolios u.E. nur ein gewisses Maß an Ausschlüssen von Einzeltiteln ökonomisch sinnvoll ist, sollten darüber hinaus finanziell-materielle Nachhaltigkeitsaspekte berücksichtigt werden, um Rendite-Risiko-Profile gezielt zu stärken. Insb. bei der Bestückung der verschiedenen Anlageklassen im Rahmen von Multi-Asset-Strategien entfaltet eine professionelle ESG-Integration ihr volle Wirkung. Neben einem Fokus auf Renditetreiber ist ein an Nachhaltigkeitskriterien angepasstes Risikomanagement unabdingbar. Nur so können die unabsichtlich durch Nachhaltigkeitspräferenzen erzeugte Neigungen zu bestimmten Risikoprämien, Branchen oder Regionen ausgeglichen werden, ohne dabei individuelle Nachhaltigkeitsziele des Anlegers zu verwässern.

-

Die Direktzusage ist eine von fünf Durchführungswegen zur bAV, bei der sich Unternehmen freiwillig verpflichten, dem Arbeitnehmer im Versorgungsfall einen festgelegten Betrag direkt aus dem Betriebsvermögen auszuzahlen. Direktzusagen können mithilfe von CTA-Treuhandkonstruktionen in der Bilanz mit Pensionsrückstellungen saldiert werden. Durch eine solche Bilanzverkürzung können drei Dinge erreicht werden: 1. Stärken von Ertragsgrößen wie Eigenkapitalrentabilität, 2. Verbesserung von Finanzierungskonditionen durch einen niedrigeren Verschuldungsgrad und 3. Reduktion des Verwaltungsaufwands und der damit verbundenen Kosten. Wenn das Unternehmen allerdings im Anhang des Jahresabschlusses nicht über Nachhaltigkeitsaspekte der ausgegliederten Mittel aufgeklärt, können Investoren die Konsistenz der Außendarstellung des Unternehmens auch nicht prüfen. Je höher der Anteil jener Mittel ist, die im Rahmen einer ertragsorientierten Kapitalanlage ausfinanziert werden, desto wahrscheinlicher ist es, dass sich der Regulator dieses Sachverhaltes annimmt.

-

Für Deckungsmittel der pauschaldotierten U-Kassen (knapp 6% der Deckungsmittel), bei denen anders als bei rückgedeckten U-Kassen nicht der Produktgeber, sondern das Unternehmen über die Kapitalanlage entscheidet, gilt dies ebenfalls. Zulässige Anlagemöglichkeiten reichen von Edelmetallen, Wertpapieren, Aktien oder Fonds bis hin zu Immobilien im Einzelfall. Folglich bergen auch diese Mittel potenzielle Reputationsrisiken, über die Stakeholder wie Mitarbeiter oder Investoren aufzuklären sind.

Die restlichen Anteile der Altersvorsorge eines Unternehmens werden darüber hinaus von EbAV-II- (Pensionskassen mit 28% und Pensionsfonds mit 7%) sowie Solvency-II-Richtlinien (Direktversicherungen mit 11% und indirekt auch für rückgedeckte U-Kassen) in Sachen Nachhaltigkeit abgedeckt.

Transparente Unternehmen können Wettbewerber unter Zugzwang setzten

Wir erwarten nicht, dass Initiativen zur höheren Transparenz von internationalen Organisationen wie den Vereinten Nationen ausgehen. Diese und ähnliche Organisationen waren laut den UN PRI seit 2000 weltweit für nur 2% aller nachhaltigkeitsbezogenen Regularien der Kapitalanlage verantwortlich.

Hingegen gibt es zahlreiche Beispiele dafür, dass einzelne, vorbildlich nachhaltig geführte Unternehmen, die sehr transparent berichten, Wettbewerber unter Zugzwang setzten. Konkret lässt sich das an den Initiativen einiger Wertpapierbörsen veranschaulichen, die durch die Herausgabe von ‚Best-Practice‘-Konzepten Standortvorteile herausbilden. Dies zeigt, dass differenzierende Initiativen komparative Wettbewerbsvorteile begründen, was sich positiv auf Unternehmenswerte auswirken kann.

Wichtige Initiativen, die eine transparente Berichterstattung fördern, gehen von Investoren aus

Daneben leisten Investoren einen nennenswerten Beitrag zu mehr Transparenz in der Berichterstattung von Unternehmen. Aktuell zielt bspw. die durch die UN geförderte Initiative der Net-Zero Asset Owner Alliance darauf ab, Anlageportfolios ihrer Mitglieder bis 2050 klimaneutral zu stellen. Hierbei werden Emittenten von Wertpapieren aufgefordert, wissenschaftlich gestützte Zielpfade zur Erreichung des im Pariser Klimaabkommen vereinbarten 1,5-Grad-Ziels zu erstellen. So sollen externe Kosten durch den Klimawandel internalisiert werden. Doch vollständig kann eine solche Auskunft nur dann sein, wenn neben den emittierten Treibhausgasen der Geschäftsaktivitäten auch der Teil erfasst wird, der mit der Kapitalanlage des Unternehmens einhergeht. Dieser Aspekt wurde bislang von der Regulierung außer Acht gelassen. Wir glauben, dass sich dies in Zukunft ändern wird.

Auch wenn Unternehmen zur vollständigen Offenlegung ihrer Kapitalanlagen verpflichtet werden, sind Asset Manager in ihrer Treuhandfunktion gegenüber Anlegern weiterhin dazu angehalten, Investitionen auf Inkonsistenzen in puncto nachhaltiger Grundsätze zu prüfen. Proklamiert ein börsennotiertes Unternehmen bspw. die Einhaltung von Menschenrechten in seinen Lieferketten, investiert jedoch in solche Titel, die diese missachten, ließe sich ein Ausschluss dieses Emittenten aus einem Anlageuniversum rechtfertigen.

Fazit

Das Nachhaltigkeitsversprechen eines Unternehmens sollte glaubhaft, nachvollziehbar und wirksam sein. Reflektieren sollte sich dies ebenfalls in dessen Kapitalanlage, die nicht zuletzt von den regulierenden Instanzen zukünftig noch stärker auf Widersprüche geprüft werden wird.

Im Zuge einer immer stärkeren Differenzierung von Investoren zwischen vorbildlich nachhaltig geführten Unternehmen und deren Nachzüglern sind diejenigen Emittenten von Wertpapieren im Vorteil, die in Vorleistung treten.

Konkret bedeutet dies: Regularien antizipieren, Standards setzen, Reputationsrisiken ausschließen und Rendite-Risiko-Profile in Anlagestrategien optimieren. Dies hat nicht nur Vorteile bei der Refinanzierung des Geschäftsmodells; eine intrinsisch motivierte Initiative zu mehr Transparenz in der nachhaltigen Berichterstattung verringert auch die Implementierungskosten künftiger Regulierung.

Expertise, die vorausschauend intern aufgebaut wird, muss nicht extern eingekauft werden.

Der Autor ist Co-Leiter Sustainable Investment Office bei Metzler Asset Management.

Von ihm und anderen Autoren von Metzler erschienen zwischenzeitlich bereits auf LEITERbAV:

Von Wettbewerb, Zugzwang und Regulierung

von Jan Rabe, 9. Dezember 2021

Niedrigzins und Liability Driven Investment:

Advertorial mit freundlicher Unterstützung von:

Kontakt:

Jan Rabe, CESGA

Director | ESG Strategy & Integration

Sustainable Investment Office

Metzler Asset Management GmbH

Untermainanlage 1

60329 Frankfurt am Main

Deutschland / Germany

Telefon +49 (0)69 2104 – 1632

Telefax +49 (0)69 2104 – 1193

Email: jan.rabe@metzler.com

Disclaimer

Diese Information richtet sich nicht an Privatanleger. Die Metzler Asset Management GmbH übernimmt keine Garantie für die Richtigkeit oder Vollständigkeit der Inhalte. Weitere Informationen entnehmen Sie unseren rechtlichen Hinweisen www.metzler.com/disclaimer-mam.

This information is not intended for private investors. Metzler Asset Management GmbH does not guarantee the accuracy or completeness of the information presented here. Please see our complete disclaimer at www.metzler.com/disclaimer-mam-en

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2021 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.