… könnte der 2024er der nächste 2009er werden? Die Anlageklasse Real Estate befindet sich in einer ambivalenten Phase. Eigentümern mit unterschiedlich gelagertem Verkaufsdruck stehen eigenkapitalstarke Investoren gegenüber, die von sektoraler Nachfragedichte profitieren könnten. Dabei spielen auch die oft kostspieligen ESG-Anforderungen eine Rolle, erläutert Henrik Haeuszler.

Auf den europäischen Immobilienmärkten konnten Investoren nach vergangenen Marktkorrekturen jeweils von überdurchschnittlichen Renditen profitieren. Wir sind davon überzeugt, dass das kommende Jahr 2024 ähnlich hohe Renditen bieten könnte, sobald der europäische Immobilienmarkt die aktuelle Marktkorrektur hinter sich gelassen hat.

Quelle: Invesco. Grafik zur Volldarstellung anklicken.

Quelle: Invesco. Grafik zur Volldarstellung anklicken.

Aus der aktuellen Marktvolatilität ergeben sich kurzfristige Möglichkeiten, von motivierten Verkäufern zu profitieren, die sich (beispielsweise) mit den folgenden Situationen konfrontiert sehen:

1. Refinanzierung: Gestiegene Zinsen und ein relativ hoher Anteil an Fremdfinanzierung können sich negativ auf bisher attraktive Ergebnisprognosen auswirken. Hier kann es sinnvoll sein, diese Objekte an eigenkapitalstarke Käufer rechtzeitig zu veräußern. Die Bayes Business School schätzt diese Finanzierungslücke allein für UK innerhalb der nächsten fünf Jahre auf 5-7 Mrd. £ pro Jahr.1) Invesco Real Estate (IRE) geht von einem ähnlichen Refinanzierungsvolumen in Deutschland aus.

2. Performance Ziele: Insbesondere IRR-Ziele von geschlossenen Fonds können in der aktuellen Korrekturphase unter Druck geraten. Typischerweise entstehen solche Situationen bei Eigentümern, die einen Verkaufsdruck aufgrund einer endenden Fondslaufzeit haben. Hier kann es ebenfalls sinnvoll sein, diese Objekte an eigenkapitalstarke Käufer rechtzeitig zu veräußern.

3. ESG: Viele, insb. große, kapitalstarke Unternehmen habe anspruchsvolle Klimaziele. Die Erreichung kann durch Mietflächen mit hohen ESG-Standards unterstützt werden, die Nachfrage nach solchen Immobilien ist entsprechend relativ hoch. Dies kann zukünftig noch durch eine zunehmend strengere Regulatorik verstärkt werden. Hierzu werden nicht nur Investitionsmittel, sondern auch spezifische Kompetenzen gebraucht. Oft ist beides nicht vorhanden, und es kann sinnvoll sein diese Objekte an eigenkapitalstarke Käufer rechtzeitig zu veräußern, welche auch die entsprechende ESG-Expertise im Unternehmen haben.

Interessante Sektoren

Die Auswirkungen des demografischen Wandels und der Urbanisierung auf die Asset-Klasse Immobilien sind nicht nur auf den Bereich Wohnen beschränkt, wo wir eine steigende Nachfrage nach flexiblem und modernem Miet-Wohnraum sehen.

„Die Abwicklung von Online-Bestellungen erfordert etwa doppelt so viel Lagerfläche wie der traditionelle stationäre Einzelhandel.“

So ist bspw. auch eine zunehmende Überlastung der städtischen Liefernetze zu beobachten. Die fortschreitende Urbanisierung erhöht die Nachfragedichte, und gleichzeitig steigen die Anforderungen durch das Wachstum des Online-Handels. Verschärft wird dies durch das begrenzte Angebot an Logistikflächen in Großstädten, da zentrumsnah gelegene Industriegebiete in den letzten Jahrzehnten umgewidmet wurden. Die Abwicklung von Online-Bestellungen erfordert etwa doppelt so viel Lagerfläche wie der traditionelle stationäre Einzelhandel. Darüber hinaus ist die Verkehrsanbindung von entscheidender Bedeutung: Für einen Mieter rechtfertigt eine Einsparung von 1% bei den Zustell- oder Transportkosten eine um 10% höhere Miete.

Wir sind generell der Ansicht, dass die Sektorallokation als wesentliche Determinante für die Gesamterträge nicht mehr entscheidend sein wird. Investoren sollten sich daher nicht mehr allein darauf konzentrieren, sondern vielmehr Gewinner innerhalb der einzelnen Sektoren identifizieren.

So existieren bspw. im besprochenen Logistiksektor große Unterschiede bei den Renditeaussichten zwischen F&E-Flächen, Kühllagern und urbaner Logistik.

Mit anderen Worten: Auf die Details innerbetrieblicher Expertise kommt es an.

Faktor ESG

Kaufgelegenheiten ergeben sich besonders bei Eigentümern, die selbst nicht in der Lage sind, zu investieren, um die steigenden ESG-Anforderungen zu erfüllen. Dabei nutzen wir die lokale Expertise in unseren Kernmärkten. Wir managen dabei alle Immobilienchancen und -risiken, abgesehen vom Standort.

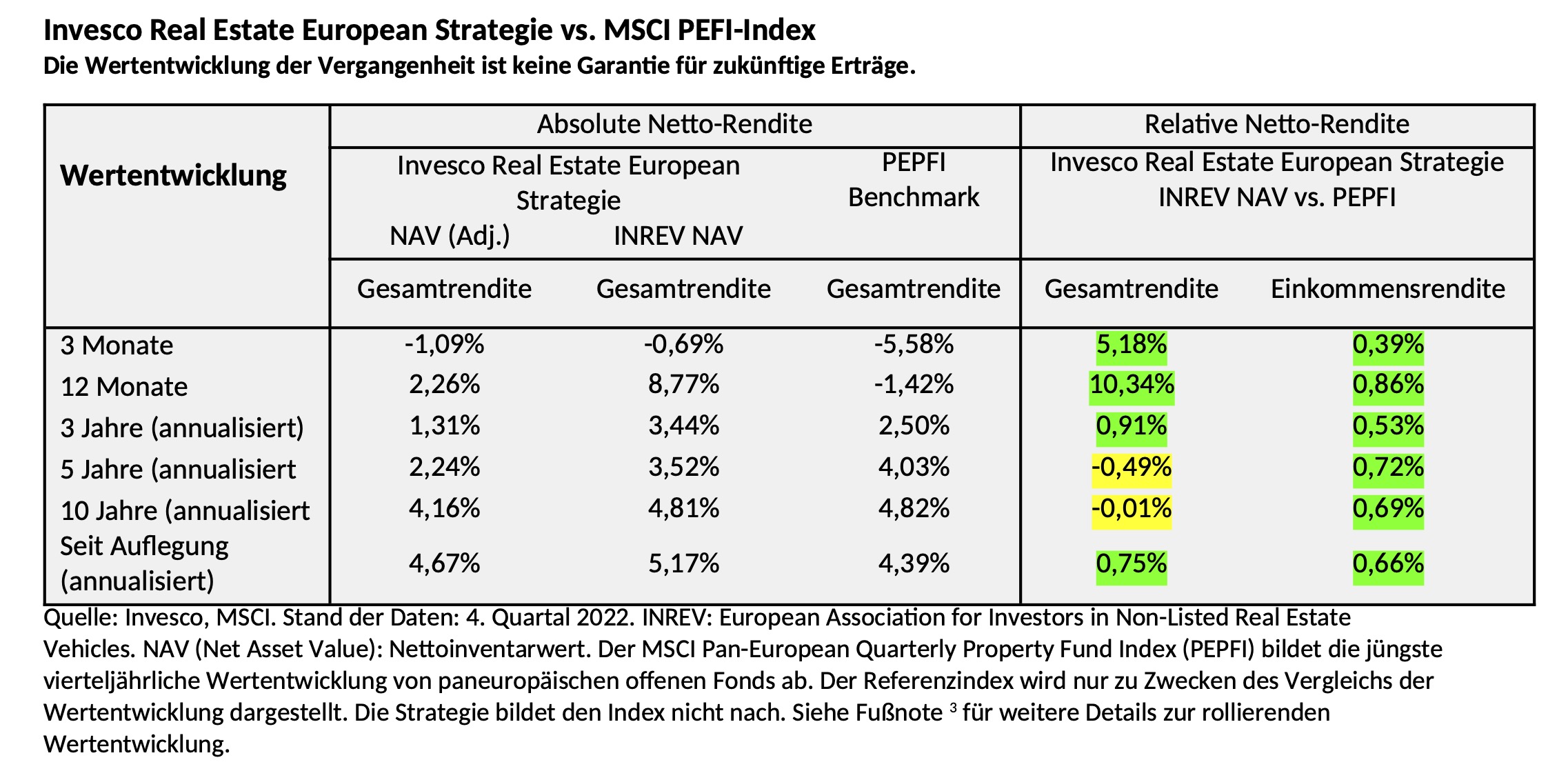

Wir platzieren dabei im Grunde am Ende unserer Maßnahmen am Objekt ein AAA-Asset (A-Location, A-Mieterprofil, A-ESG-Gebäudequalität) für einen Core-Exit in einen ESG-bewussten Markt. Was unsere Expertise im Core-Markt angeht, verweisen wir auf unsere offene europäische Core-Strategie (s. Tabelle) mit einem Volumen von ca. 5 Mrd. Euro, die in den letzten 12 Monaten eine Outperformance von mehr als 10% gegenüber dem MSCI-PEPFI-Index erzielte und kürzlich das beste ESG-Rating (von 44 Portfolios) erhielt.2)

Quelle: Invesco. Grafik zur Volldarstellung anklicken.

Quelle: Invesco. Grafik zur Volldarstellung anklicken.

Fazit

Das Jahr 2023 erweist sich zwar als volatil, aber die Einbrüche an den Kapitalmärkten bieten unserer Meinung nach für professionelle und agile Anleger auch überdurchschnittliche Investitionsmöglichkeiten.

Darüber hinaus sind wir davon überzeugt, dass Immobilien im Vergleich zu anderen Anlageklassen erhebliche Diversifikationsvorteile bieten, aber auch, dass Diversifikationsvorteile über alle Immobilienmärkte und -sektoren hinweg bestehen.

Die professionelle und individuelle Objektauswahl ist von entscheidender Bedeutung, da wir eindeutig ein Auseinanderdriften der Erträge innerhalb von Sektoren und Märkten beobachten.

Daher ist eine fundierte lokale Marktkenntnis erforderlich, um attraktive Möglichkeiten, die sich heute bieten, effizient auszuschöpfen.

Mit einem verwalteten Vermögen von ~ 90 Mrd. US-Dollar ist Invesco Real Estate einer der größten Immobilien-Investmentmanager der Welt. Unser Angebot umfasst Core- und ertragsstärkere Immobilienstrategien, Real Estate Debt, börsennotierte Immobilienwertpapiere sowie sektorspezifische Strategien. Erfahren Sie mehr!

Der Autor ist Senior Director Real Estate bei Invesco.

Kontakt:

Thomas C. Adler

Team Head Pensions & Treasury Germany

Invesco Asset Management Deutschland GmbH

An der Welle 5

60322 Frankfurt

T: +49 (0)69 29 807 137

Internet: www.de.invesco.com

Von ihm und anderen Autoren der Invesco erschienen zwischenzeitlich bereits auf LEITERbAV:

Globale Anleiheallokation im Schatten von Geopolitik und Zinsvola: Chancen trotz Unsicherheiten: Innovative Ideen für ein strategisches Liquiditätsportfolio: Ist das noch Indexing? Quo vadis, Munis: Senior Secured Loans: Schwellenländer ja. Real Estate Debt? Immobilien zwischen steigenden Zinsen und attraktiven Bewertungen. Potenzial für attraktive regelmäßige Erträge und für Wertzuwachs in einem Umfeld längerfristig höherer Zinsen: European Living – oder … Ein guter Immobilien-Jahrgang, und … Mit Direct Lending im US Core Middle Market ... Anleihen 2023: Faktoranlagen für Unternehmensanleihen: Global Real Estate: ‚Alternatives‘ als Baustein für zukunftsorientierte Portfolios Senior Secured Loans: Direct Lending und ESG: Mit Alternativen Anlagen … Sinnvolle Ergänzung zur Diversifikation: Das Büro ist tot. Stabilität und Wachstum Am Wachstumspotenzial der Emerging Markets partizipieren Pensions & Assets:

Das Ende der US-Exzeptionalität?

von Albrecht Bassewitz und Lars Schlenkhoff, 26. Juni 2025

Private Credit im Zeitalter von Donald Trump

von Andreas Mittler, 27. Mai 2025

Die Treasury Herausforderungen meistern

von Albrecht Bassewitz und Andreas Mittler, 6. März 2025

Aktive Renditen mit passiver Risikostruktur

von Georg Elsaesser, 27. November 2024

Real Estate?

von Robert Stolfo, 30. Oktober 2024

Stabiler Baustein für langfristige Verpflichtungen

von Bastian Körlin, 2. Oktober 2024

Sinnvolle Ergänzung für High Yield-Portfolios?

von Andreas Mittler, 28. Mai 2024

Klumpenrisiken nein.

von Albrecht Bassewitz, 17. April 2024

Wenn, dann jetzt!

von Andreas Mittler, 7. März 2024

Jedoch: Nutzen ...

von Kevin Grundy, 30. November 2023

3 x Private Credit mit …

von Kevin Egan, Ron Kantowitz und Paul Triggiani, 19. Oktober 2023

... vom Wachstum des europäischen Mietwohnmarktes profitieren

von Thomas C. Adler, 6. September 2023

… könnte der 2024er der nächste 2009er werden?

von Henrik Haeuszler, 29. Juni 2023

… direkt am Puls der amerikanischen Wirtschaft investieren

von Thomas Adler, 24. Mai 2023

Flexibler Ansatz für volatile Märkte

von Thomas Adler, 19. April 2023

Smarte Faktorallokation statt blinder Risiken

von Erhard Radatz, 30. November 2022

Investoren profitieren von Vielfalt, Liquidität und Diversifizierung

von Thomas Adler, 15. September 2022

von Thomas Adler, 29. Juni 2022

Das richtige Erfolgsrezept bei niedrigen Zinsen und hoher Inflation?

von Sanyog Yadav, 30. März 2022

ein erfolgversprechender Ansatz

von Alexander Atobrhan, 25. Januar 2022

… das Portfolio krisenfester machen

von Sascha Specketer, 16. September 2021

ESG und Senior Loans

von Alexander Atobrhan, 27. Mai 2021

Es lebe das Büro!

von Robert Stolfo, 30. März 2021

mit europäischen Wohnimmobilien

von Christian Eder, 25. November 2020

Von Kilian Niemarkt, 15. Juli 2020

Risiken richtig managen – in der Krise wichtiger denn je

Von Martin Kolrep, Erhard Radatz und Alexander Atobrhan, in der Tactical Advantage Vol 4, Juni 2020.

Advertorial mit freundlicher Unterstützung von:

Fußnoten

1 Bayes Business School, Oktober 2022, The debt funding gap in the UK commercial real estate sector

2 Quelle: Invesco, GRESB, 5*-Rating Stand: 2022.

3 Rollierende 12-Monats-Wertentwicklung Invesco Real Estate European Strategie

Quelle: Invesco. Grafik zur Volldarstellung anklicken

Wesentliche Risiken

Der Wert von Anlagen und die Erträge hieraus unterliegen Schwankungen. Dies kann teilweise auf Wechselkursänderungen zurückzuführen sein. Es ist möglich, dass Anleger bei der Rückgabe ihrer Anteile nicht den vollen investierten Betrag zurückerhalten.

Immobilien oder Grundstücke können unter Umständen nicht zu jeder Zeit verkauft werden, sodass Anleger nicht zu jeder Zeit ihre Anteile verkaufen können. Der Wert von Immobilien oder Grundstücken obliegt grundsätzlich der Ansicht eines unabhängigen Schätzers und wird möglicherweise nicht realisiert.

Wichtige Informationen

Diese Marketing-Anzeige dient lediglich zu Diskussionszwecken und richtet sich ausschließlich an professionelle Anleger in Deutschland, Österreich und der Schweiz.

Stand der Daten: 15. Juni 2023, sofern nicht anders angegeben.

Dies ist Marketingmaterial und kein Anlagerat. Es ist nicht als Empfehlung zum Kauf oder Verkauf einer bestimmten Anlageklasse, eines Wertpapiers oder einer Strategie gedacht. Regulatorische Anforderungen, die die Unparteilichkeit von Anlage- oder Anlagestrategieempfehlungen verlangen, sind daher nicht anwendbar, ebenso wenig wie das Handelsverbot vor deren Veröffentlichung.

Die hier geäußerten Ansichten und Meinungen beruhen auf den aktuellen Marktbedingungen und können sich jederzeit ändern.

Herausgegeben in Deutschland und Österreich von Invesco Asset Management Deutschland GmbH, An der Welle 5, D-60322 Frankfurt am Main. Herausgegeben in der Schweiz von Invesco Asset Management (Schweiz) AG, Talacker 34, 8001 Zürich, Schweiz.

Über Invesco

Die Invesco Asset Management Deutschland GmbH gehört zur Invesco Ltd., einer der weltweit größten unabhängigen Vermögensverwaltungsgesellschaften mit einem verwalteten Vermögen in Höhe von über 1.476,5 Mrd. US-Dollar (Stand: 31. Mai 2023).

EMEA 2960607/2023

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2023 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.