Direct Lending hat sich aus unserer Sicht als attraktive alternative Anlageklasse etabliert. Die Berücksichtigung von ESG-Faktoren bei diesen Anlagen ist komplex und wird von Invesco als Vorreiter in diesem Bereich aber bereits seit vielen Jahren erfolgreich praktiziert, erläutert Alexander Atobrhan.

Das Middle Market Lending-Geschäft von Invesco legt den Fokus auf den US-amerikanischen Mittelstand: ein großes und vielfältiges Ökosystem, das mehr als 200.000 Unternehmen mit einem Jahresumsatz zwischen 10 Mio. und 1 Mrd. US-Dollar umfasst. Diese Unternehmen machen ein Drittel des BIP des privaten Sektors in den USA aus und haben fast 50 Millionen Beschäftigte.1

Durch eine Welle der Bankenkonsolidierung und die Verabschiedung gesetzlicher Änderungen mit erheblichen Auswirkungen auf die Rentabilität der Mittelstandsfinanzierung haben sich viele Banken in den letzten zwei Jahrzehnten vermehrt aus der Mittelstandsfinanzierung zurückgezogen. In den letzten zehn Jahren hat das wachsende Angebot von Vermögensverwaltern daraufhin zu einem breiteren institutionellen Zugang zu Mittelstandskrediten als Anlageklasse geführt.

Strukturwandel schafft Chancen

Die Gesamtgröße des mittleren Marktes, gepaart mit dem Rückenwind durch die Aktivitäten der Sponsoren, hat zu einem ständigen Fremdkapitalbedarf in diesem Bereich geführt. Wir führen diesen Trend auf eine strukturelle Verschiebung in der Prävalenz privater Märkte, den Ausstieg traditioneller Kapitalgeber und die anhaltende Möglichkeit, attraktive Erträge für Direct Lending-Investoren zu erzielen, zurück und sehen eine dauerhafte Veränderung in der Art der Unternehmensfinanzierung im Mittelstand.

„Bei der Betrachtung des Mehrwerts, den Manager mit ihren Mittelstandskrediten bieten können, halten wir drei Faktoren für entscheidend.“

Von den drei Segmenten des Middle Market Lending Universums ist das untere Marktsegment der Unternehmen mit einem Unternehmenswert von unter 100 Mio. US-Dollar tendenziell anfälliger für negative oder idiosynkratische Ereignisse. Auch fehlt es ihm oft an ausreichender Infrastruktur und Governance.

Den „Upper Middle Market“ (Unternehmenswert von über 750 Mio. US-Dollar) halten wir dagegen aufgrund des Wettbewerbs, der Preisgestaltung und der Kreditgeberbedingungen für weniger attraktiv. Daher liegt unser Fokus auf dem dazwischenliegenden „Core Middle Market“.

Bei der Betrachtung des Mehrwerts, den Manager mit ihren Mittelstandskrediten bieten können, halten wir drei Faktoren für entscheidend:

1) ein erfahrenes Team und eine Plattform mit der Fähigkeit, Opportunitäten ausfindig zu machen,

2) die Fähigkeit des Teams, eine qualitativ hochwertige, sektorspezifische Prüfung mit eingebettetem Fachwissen durchzuführen sowie zunehmend

3) die Fähigkeit, ESG-Überlegungen systematisch in den gesamten Investitionsprozess zu integrieren.

Potenzieller Mehrwert durch ESG-Integration

Mittelständische Unternehmen gehen die Integration von ESG-Kriterien (E: Umwelt, S: Soziales, G: Governance) in ihre Unternehmenskultur oft weniger gezielt an. Daher finden wir häufig frühzeitig Gelegenheiten, um über die finanziellen und nichtfinanziellen Vorteile der ESG-Einführung aufzuklären. In der Regel sind die Managementteams und Sponsoren sehr daran interessiert, mehr über unsere Bewertung, ihre ESG-Positionierung innerhalb ihres Sektors und die mit ESG-Verbesserungen verbundenen Chancen und Vorteile zu erfahren.

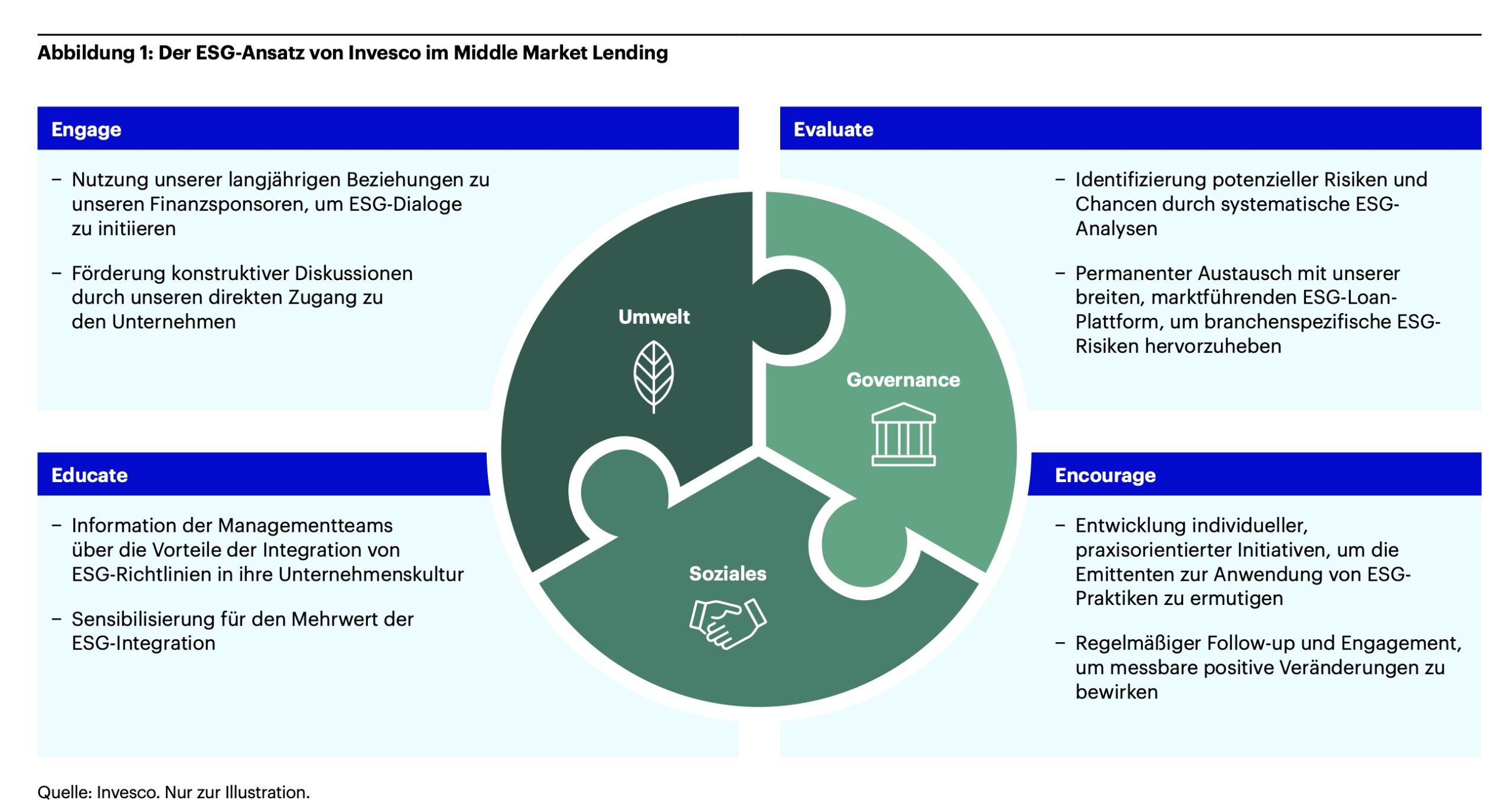

Der Middle Market Lending-Prozess von Invesco gründet auf vier Bausteinen der ESG-Integration: dem konstruktiv-kritischen Dialog (Engage), der Bewertung (Evaluate), der Information (Educate) und der Ermutigung (Encourage) mittelständischer Emittenten (Abb. 1).

Neben einem besseren Risikomanagement ermöglicht dieser Prozess eine bessere Sensibilisierung für die Themen, die für uns und unsere Kunden von größter Bedeutung sind.

Der ESG-Ansatz von Invesco im Middle Market Lending

Grafik zur Volldarstellung anklicken.

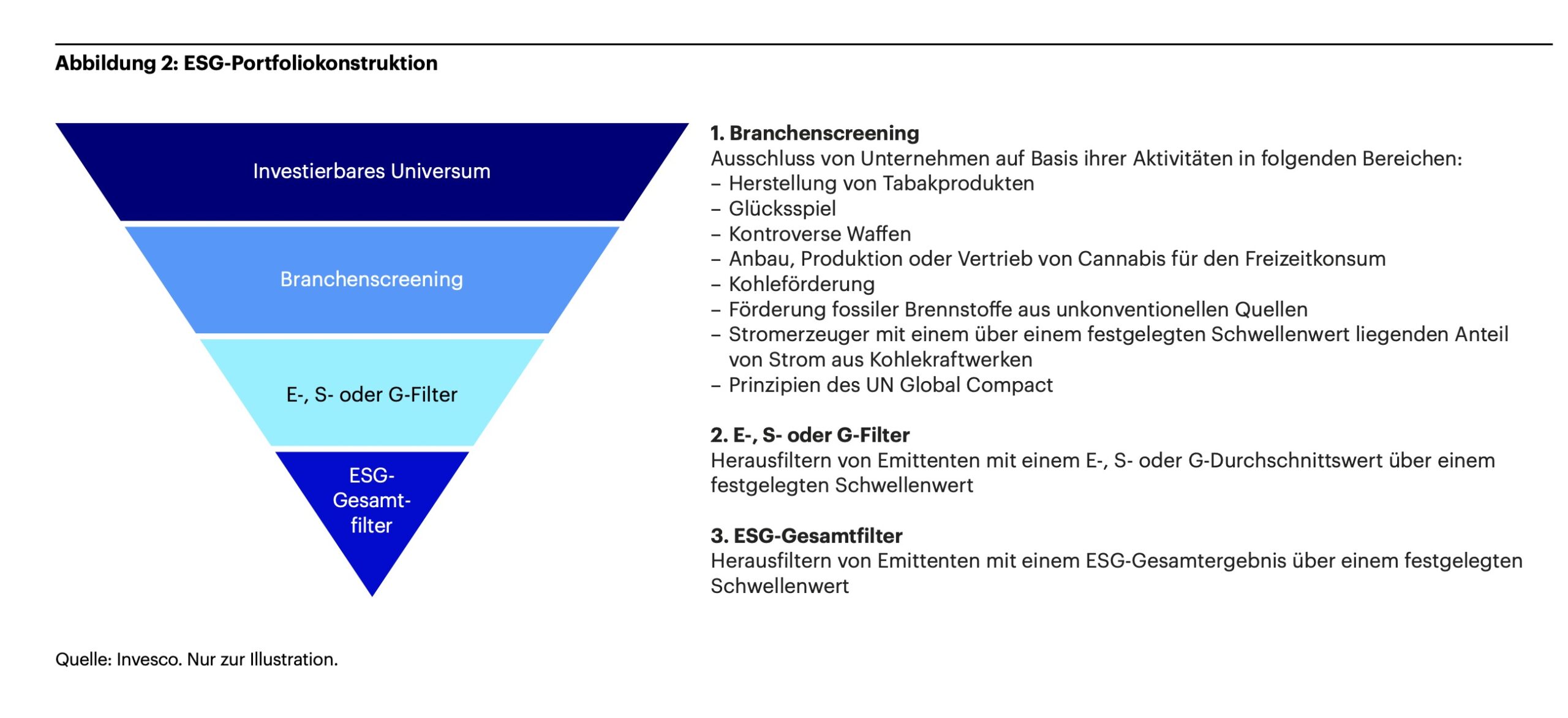

Bei der Portfoliokonstruktion werden Mindestkriterien für ESG-Ratings und bestimmte Sektorausschlüsse angewendet (Abb. 2). Emittenten, die unsere ESG-Kriterien nicht erfüllen, werden ausgeschlossen. Anschließend werden Emittenten herausgefiltert, deren ESG-Rating bzw. separate E-, S- oder G-Ratings über den in der internen ESG-Rating-Methode festgelegten Werten liegen.

ESG-Portfoliokonstruktion

Quelle: Invesco. Grafik zur Volldarstellung anklicken.

Unser ESG-Ratingprozess orientiert sich an den drei Säulen E, S und G sowie den zugrundeliegenden Faktoren, anhand derer die Unternehmen bewertet werden. Bei der Ermittlung des ESG-Ratings verwendet unser Direct Lending-Team ein Gewichtungsschema für die breite Branchenkategorie des Emittenten. Das ESG-Gesamtergebnis wird vom Investment Komitee genehmigt und mindestens einmal jährlich aktualisiert und überprüft.

Fazit

Direktkredite im mittleren Marktsegment können Anlegern eine interessante Möglichkeit bieten, in einem ansonsten renditeschwachen Umfeld höhere Erträge zu erzielen. Für den Aufbau langlebiger Portfolios mit einer sinnvollen Risikominderung halten wir die Zusammenarbeit mit einem erfahrenen Direct Lending Team für entscheidend. Dieses sollte über eine breitere Private Credit-Plattform für ein differenziertes Sourcing und eine strenge Kreditprüfung einschließlich der systematischen Integration von ESG-Kriterien verfügen.

Erfahren Sie mehr über alternative Anlagen von Invesco.

Der Autor ist Senior Sales Manager Treasury & Pensions der Invesco in Deutschland.

Von ihm und anderen Autoren der Invesco erschienen zwischenzeitlich bereits auf LEITERbAV:

Globale Anleiheallokation im Schatten von Geopolitik und Zinsvola:

Das Ende der US-Exzeptionalität?

von Albrecht Bassewitz und Lars Schlenkhoff, 26. Juni 2025

Chancen trotz Unsicherheiten:

Private Credit im Zeitalter von Donald Trump

von Andreas Mittler, 27. Mai 2025

Innovative Ideen für ein strategisches Liquiditätsportfolio:

Die Treasury Herausforderungen meistern

von Albrecht Bassewitz und Andreas Mittler, 6. März 2025

Ist das noch Indexing?

Aktive Renditen mit passiver Risikostruktur

von Georg Elsaesser, 27. November 2024

Quo vadis,

Real Estate?

von Robert Stolfo, 30. Oktober 2024

Munis:

Stabiler Baustein für langfristige Verpflichtungen

von Bastian Körlin, 2. Oktober 2024

Senior Secured Loans:

Sinnvolle Ergänzung für High Yield-Portfolios?

von Andreas Mittler, 28. Mai 2024

Schwellenländer ja.

Klumpenrisiken nein.

von Albrecht Bassewitz, 17. April 2024

Real Estate Debt?

Wenn, dann jetzt!

von Andreas Mittler, 7. März 2024

Immobilien zwischen steigenden Zinsen und attraktiven Bewertungen.

Jedoch: Nutzen ...

von Kevin Grundy, 30. November 2023

Potenzial für attraktive regelmäßige Erträge und für Wertzuwachs in einem Umfeld längerfristig höherer Zinsen:

3 x Private Credit mit …

von Kevin Egan, Ron Kantowitz und Paul Triggiani, 19. Oktober 2023

European Living – oder …

... vom Wachstum des europäischen Mietwohnmarktes profitieren

von Thomas C. Adler, 6. September 2023

Ein guter Immobilien-Jahrgang, und …

… könnte der 2024er der nächste 2009er werden?

von Henrik Haeuszler, 29. Juni 2023

Mit Direct Lending im US Core Middle Market ...

… direkt am Puls der amerikanischen Wirtschaft investieren

von Thomas Adler, 24. Mai 2023

Anleihen 2023:

Flexibler Ansatz für volatile Märkte

von Thomas Adler, 19. April 2023

Faktoranlagen für Unternehmensanleihen:

Smarte Faktorallokation statt blinder Risiken

von Erhard Radatz, 30. November 2022

Global Real Estate:

Investoren profitieren von Vielfalt, Liquidität und Diversifizierung

von Thomas Adler, 15. September 2022

‚Alternatives‘ als Baustein für zukunftsorientierte Portfolios

von Thomas Adler, 29. Juni 2022

Senior Secured Loans:

Das richtige Erfolgsrezept bei niedrigen Zinsen und hoher Inflation?

von Sanyog Yadav, 30. März 2022

Direct Lending und ESG:

ein erfolgversprechender Ansatz

von Alexander Atobrhan, 25. Januar 2022

Mit Alternativen Anlagen …

… das Portfolio krisenfester machen

von Sascha Specketer, 16. September 2021

Sinnvolle Ergänzung zur Diversifikation:

ESG und Senior Loans

von Alexander Atobrhan, 27. Mai 2021

Das Büro ist tot.

Es lebe das Büro!

von Robert Stolfo, 30. März 2021

Stabilität und Wachstum

mit europäischen Wohnimmobilien

von Christian Eder, 25. November 2020

Am Wachstumspotenzial der Emerging Markets partizipieren

Von Kilian Niemarkt, 15. Juli 2020

Pensions & Assets:

Risiken richtig managen – in der Krise wichtiger denn je

Von Martin Kolrep, Erhard Radatz und Alexander Atobrhan, in der Tactical Advantage Vol 4, Juni 2020.

Kontakt:

Alexander Atobrhan

Senior Sales Manager

Treasury & Pensions

Invesco Asset Management Deutschland GmbH

An der Welle 5

60322 Frankfurt

phone: +49 69 29807 235

mobile: +49 151 721 140 05

e-mail: alexander.atobrhan@invesco.com

Internet: www.de.invesco.com

Advertorial mit freundlicher Unterstützung von:

FN 1) Quelle: National Center for the Middle Market, April 2021.

Wesentliche Risiken

Der Wert einer Anlage und die Erträge hieraus können sowohl steigen als auch fallen und es ist möglich, dass Anleger den ursprünglich angelegten Betrag nicht zurückerhalten.

Wichtige Informationen

Diese Marketing-Anzeige dient lediglich zu Diskussionszwecken und richtet sich ausschließlich an professionelle Anleger in Deutschland.

Über Invesco

Die Invesco Asset Management Deutschland GmbH gehört zur Invesco Ltd., einer der weltweit größten unabhängigen Vermögensverwaltungsgesellschaften mit einem verwalteten Vermögen in Höhe von über 1.610 Milliarden US-Dollar (Stand: 31. Dezember 2021).

Stand der Daten: Dezember 2021, sofern nicht anders angegeben.

Die enthaltenen Informationen stellen keine Anlageempfehlung oder sonstigen Rat dar. Die in diesem Material dargestellten Prognosen und Marktaussichten sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Es kann keine Zusicherung gegeben werden, dass die Prognosen wie vorhergesagt eintreten werden.

Herausgeber dieser Information in Deutschland ist Invesco Asset Management Deutschland GmbH, An der Welle 5, D-60322 Frankfurt am Main.

EMEA1994236/2022

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2022 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.