Die Rückkehr des Denominator-Effektes, Private Equity als Portfoliostabilisator, die Aufnahmefähigkeit bei Secondaries und die Diversifikation als Erfolgsfaktor – Detlef Mackewicz beurteilt Lage und Perspektive der Asset-Klasse. Und rät zu guten Nerven.

Während das öffentliche Leben zum Erliegen gekommen ist und Unternehmen Kurzarbeit eingeführt haben, herrscht in den Kapitalanlageteams von Versicherungen, Pensionskassen und Versorgungswerken aktuell Hochbetrieb. Die institutionellen Investoren müssen auf die Verwerfungen in der Portfoliostruktur reagieren.

Denominator-Effekt

Die Altgedienten unter den Portfoliomanagern mit Allokationen in Private-Equity- und Infrastrukturfonds haben derzeit ein Déjà-vu-Erlebnis:

Die Zielallokationen für die illiquiden Asset-Klassen werden plötzlich erreicht oder sogar überschritten. Der Grund für dieses Phänomen ist, dass das Gesamtportfolio der Investoren durch den Markteinbruch an Wert verliert und relativ hierzu der Portfolioanteil illiquider Assets wie Private Equity und Infrastruktur wächst. Dieser Zusammenhang wird als „Denominator-Effekt“ bezeichnet.

Grafik zur Volldarstellung anklicken.

Grafik zur Volldarstellung anklicken.

Zwar kann sich auch Private Equity der Krise nicht entziehen. In den vergangenen 25 Jahren war in Folge von „Internet Bubble“, „Nasdaq Crash“, dem „Golden Age of Private Equity“, Finanzkrise, Niedrigzinsumfeld und nun „Corona-Crash“ auch für Beteiligungsfonds ein Auf und Ab zu verzeichnen. Den Investoren bescherte Private Equity aber eine vergleichsweise hohe Wertstabilität.

Im Jahr 2019 konnten von 1.290 Private-Equity-Fonds 540 Mrd. US$ eingeworben werden. Für das laufende Jahr 2020 ist davon auszugehen, dass deutlich weniger als 1.000 Fonds (minus 25%) und insgesamt etwa vierzig Prozent weniger Kapital eingeworben werden.

Portfoliostabilisator

Einen Grund für die Stabilität bilden die unterschiedlichen Bewertungszyklen. Während man für Aktien und Anleihen täglich Marktpreise feststellt (und es dabei immer wieder zu Über- und Untertreibungen kommt), wird der Wert von Private-Equity- und Infrastrukturanlagen auf vierteljährlicher Basis bestimmt und zudem den Investoren typischerweise erst 45 Tage nach Quartalsende übermittelt. Die Ergebnisse des zweiten Quartals 2020 werden also erst Mitte August vorliegen. Erst dann wird man sich wieder auf angemessene Unternehmensbewertungen einigen können.

Der Kauf oder Verkauf von Unternehmen wird für die PE-Gesellschaften bis dahin nur eine Randnotiz bilden. Im Moment stehen potenzielle Käufer an der Seitenlinie und warten ab, wie sich Kaufpreise und Finanzierungskonditionen entwickeln. Ein Anziehen der Transaktionstätigkeit wird ab dem dritten Quartal dieses Jahres erwartet. Bis dahin beschäftigen sich die Fondsmanager mit der Betreuung ihrer Portfoliounternehmen. Viele Transaktionen werden im Moment verschoben oder komplett abgesagt.

Der Verkauf der Aufzugsparte von Thyssen-Krupp an die PE-Manager Advent und Cinven sowie an die Essener RAG-Stiftung Ende Februar für 17,2 Milliarden Euro dürfte vorerst einer der letzten großen Deals gewesen sein.

Vor diesem Hintergrund ist davon auszugehen, dass die Investoren sich nun mit der Zeichnung neuer Fonds zurückhalten oder für bereits erfolgte Kapitalzusagen an bereits existierende Fonds sogar eine Reduzierung ihrer Commitments mit den Fondsmanagern verhandeln.

Sobald jedoch wieder mehr Klarheit über die Märkte, aber auch die Bewertungen im bestehenden Portfolio herrscht, werden wieder Transaktionen in Angriff genommen. Es kann davon ausgegangen werden, dass sich die NAVs (Net Asset Values) der Private-Equity-Fonds in geringerem Maße reduzieren als dies bei den Aktienmärkten zwischenzeitlich der Fall war.

Käufermarkt im Bereich der Secondaries

Spätestens dann werden auch die Transaktionsaktivitäten zunächst im Segment der Secondaries Fahrt aufnehmen. Der Secondary-Markt für Private Equity-Fondsanteile hat sich praktisch über Nacht vom Verkäufer- zum Käufermarkt entwickelt.

Die Aufnahmefähigkeit des Secondary-Marktes wird auf jeden Fall gut sein. Blackstone‘s Strategic Partners hat Mitte letzten Jahres seine achte Fondsgeneration bei 11 Mrd. US$ geschlossen. Aktuell befinden sich noch die Fonds ASF VIII von ARDIAN (Zielvolumen 12 Mrd. US$), Lexington Capital Partners IX (Zielvolumen: 12 Mrd. US$), Coller Capital VIII (Zielvolumen: 9 Mrd. US$) oder Alpinvest (Zielvolumen: 5 Mrd. US$) im Markt.

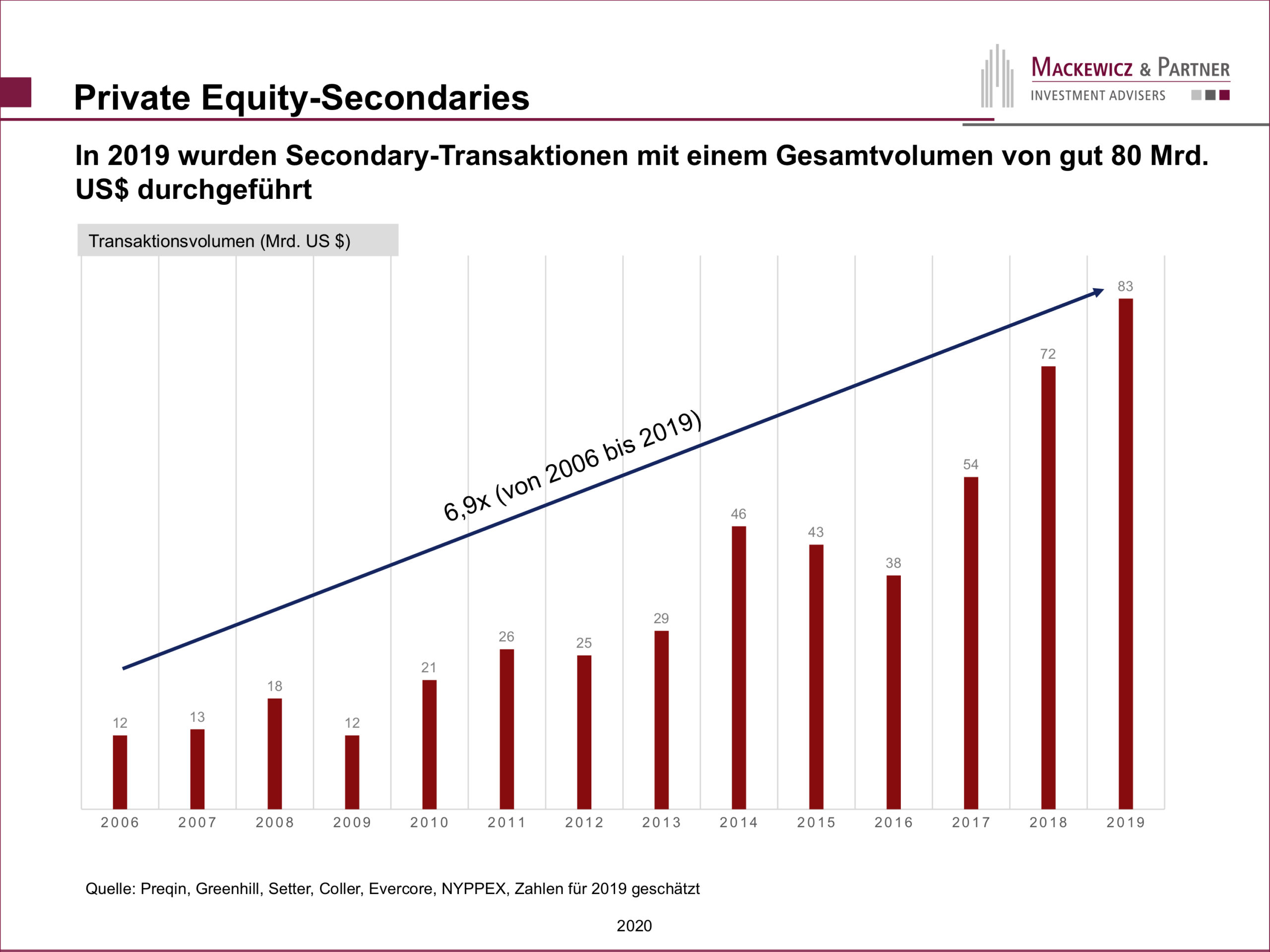

Auf diese fünf Manager entfallen also allein 50 Mrd. US$ Kapital, die für Secondary-Transaktionen aufgewendet werden können. Insgesamt beläuft sich das Dry Powder im Bereich Secondary auf etwa 150 Mrd. US$. Das ist fast doppelt so viel wie das gesamte Transaktionsvolumen des letzten Jahres, als Secondary-Transaktionen mit dem Rekordvolumen von 83 Mrd. US$ durchgeführt wurden. Dieses Volumen wird 2020 sehr wahrscheinlich deutlich verfehlt. 2021 dürfte das Niveau aus 2019 dann aber wieder übertroffen werden.

Gehörten während und nach der Finanzkrise in erster Linie Banken, die sich aus regulatorischen Gründen von Ihren PE-Fondsanteilen trennen mussten, zu den wichtigsten Verkäufern, so ist aktuell zu hören, dass es diesmal die Stiftungsfonds der amerikanischen Universitäten seien, denen wegen der ausbleibenden Studenten aus dem Ausland und anderen Gründen wichtige Einnahmequellen wegbrechen und daher mit dem Verkauf von PE-Fondsanteilen gerechnet werde, um diese Verluste zu kompensieren.

Grafik zur Volldarstellung anklicken.

Grafik zur Volldarstellung anklicken.

Diversifikation als Erfolgsfaktor

Für einen Investor in Private Equity ist es sehr wichtig, regelmäßig zu investieren. Insbesondere in Krisenjahren sollten die PE-Programme nicht zurückgefahren werden. Diejenigen unter den institutionellen Investoren, die auf erfolgreiche PE-Programme zurückblicken können, haben ihre Investitionen breit diversifiziert und vor allem über alle Jahrgänge – vollkommen unabhängig von der aktuellen Wirtschaftslage – investiert. Erst durch diese regelmäßige Investitionstätigkeit wird gewährleistet, dass die Investoren von den verschiedenen Zyklen profitieren. Grund hierfür ist, dass die im Portfolio befindlichen Fondsmanager in konjunkturell schwierigen Zeiten Unternehmen zu günstigen Preisen erwerben und dann in guten Zeiten zu attraktiven Preisen veräußern können. Darum erzielen PE-Fonds, die in konjunkturell schwierigen Zeiten investieren, oft mehr als zufriedenstellende Ergebnisse.

PE-Investoren sollten aber gute Nerven haben und eine langfristige Investitionsstrategie verfolgen. Wenn ein Private-Equity-Programm langfristig aufgebaut wird, gleichen sich die Performance-Unterschiede der einzelnen Jahrgänge tendenziell aus, und mit der Zeit erhält der Investor stetige Rückflüsse, die sowohl für den Anlagezweck als auch für Re-Investitionen ausreichen, um das Programm ohne frische Gelder am Laufen zu halten.

Der Autor ist Gründer der Mackewicz & Partner, Investment Advisers, München. Von ihm sind zwischenzeitlich auf LEITERbAV erschienen:

Investitionen in Infrastruktur:

Lösungsweg aus dem Anlagedilemma?

19. März 2014

Kleine und mittelgroße Buyouts:

Zwerge auf den Schultern von Riesen

27. August 2017

Welt im Wandel und die Zukunft von Private Equity

26. Februar 2018

Keine Alternative zu den Alternativen:

19. März 2019

Private Equity bietet ein überlegenes Risk-/Return-Profil:

28. Januar 2020

Praktisches Problem in der Anlageverordnung:

26. Februar 2020

Private Equity in den Zeiten von Corona:

Krisenjahre bieten Anlagechancen

18. Mai 2020

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.