Manche auslagerungswillige Arbeitgeber assoziieren den Durchführungsweg des Pensionsfonds automatisch mit einer renditeorientierten Kapitalanlage. Doch auch oder gerade in in turbulenten Zeiten sollte im Vordergrund stehen, dass ein Duration Matching vor einem zuweilen unkontrollierbaren Nachschussrisiko für ausgelagerte Pensionszusagen schützt, mahnt Hubertus Harenberg.

Wer kennt das nicht? – Der Kunde möchte seine Unternehmensbilanz von Pensionsverpflichtungen befreien und fasst die Auslagerung in einen Pensionsfonds ins Auge. Kosten soll das Ganze möglichst wenig, und weil das Wort „Pensionsfonds“ nach Renditechancen klingt, wird eine Kapitalanlage mit relativ starker Zinserwartung gewählt.

Renditestarke Kapitalanlagen und Finanzierung von Pensionen – ein ungleiches Paar

Dass Auslagerungen mit geringstmöglichen finanziellen Erstaufwand nicht nur mit hohen Nachschussrisiken behaftet sind, sondern diese Risiken auch tatsächlich eintreten, bekommen zahlreiche Pensionsfondskunden in Form von Nachschussforderungen – teilweise sogar bereits in der Anwartschaftsphase – seit Jahren immer wieder zu spüren.

Die Entscheidung für eine renditestarke Kapitalanlage im Pensionsfonds erscheint auf den ersten Blick – insbesondere im Niedrigzinsumfeld – logisch. So können zunächst ein übermäßiger Liquiditätsabfluss vermieden und eine Bilanzentlastung erreicht werden.

Der Teufel steckt jedoch im Detail, denn bei der Finanzierung von Pensionsverpflichtungen greift die isolierte Betrachtung der Kapitalanlage und deren Rendite zu kurz. Erfahrungsgemäß kommt es im Endeffekt nämlich weniger auf die Rendite als auf ein möglichst weitreichendes Zusammenspiel der ausgelagerten Verpflichtungen und der gewählten Kapitalanlage an.

Zinsimmunisierung schlägt Rendite

Die Verknüpfung der Kapitalanlage- mit der Verpflichtungsseite lässt sich durch ein besonderes Anlagekonzept herstellen, das speziell auf die Finanzierung langlaufender Versorgungsverpflichtungen ausgelegt und größtenteils von festverzinslichen Wertpapieren geprägt ist. Mit einem solchen Konzept kann ein sogenanntes „Duration Matching“ erzielt werden. Das bedeutet, dass Laufzeiten bzw. Zinssensitivität von Verpflichtungen und Kapitalanlagen bestmöglich aufeinander abgestimmt werden. Hierdurch werden die Kunden vor performancebedingten Nachschussrisiken geschützt. Dies gilt übrigens unabhängig vom jeweiligen Zinsumfeld.

Hintergrundinfo: Was passiert mit den Verpflichtungen nach der Auslagerung?

Die Zusammenhänge kann man sich am besten durch einen kurzen Blick hinter die Kulissen des Pensionsfonds vergegenwärtigen. Bis zur Auslagerung weist das Unternehmen die Pensionszusage in der Steuer- und Handelsbilanz aus. In der Steuerbilanz wird die Verpflichtung gemäß gesetzlicher Vorschrift mit 6% abgezinst passiviert und der Wert ggf. vorhandener Deckungsmittel (wie z.B. Rückdeckungsversicherungen) aktiviert. In der Handelsbilanz erfolgt eine realitätsnähere Bewertung der Pensionsverpflichtungen mit einem Zins von 2,71 % (Stand 31.12.2019) und ebenfalls eine Aktivierung der eventuell vorhandenen Deckungsmittel. Bei Auslagerung der Pensionsverpflichtungen in einen Pensionsfonds werden die Rückstellungen für den ausgelagerten Teil der Zusage aufgelöst, und die Aktivseite vermindert sich um den an den Pensionsfonds geleisteten Einmalbeitrag.

Nach der Auslagerung sind die Verpflichtungen nicht „verschwunden“, sondern müssen vom Pensionsfonds – ähnlich wie vorher durch das auslagernde Unternehmen – in seiner Bilanz bewertet werden. Das bedeutet u.a., dass der Pensionsfonds die Verpflichtung mit einem angemessenen Zinssatz diskontieren muss.

Auf diese Weise ermittelt der Pensionsfonds die sogenannte „Deckungsrückstellung“, d.h. das Kapital, das mindestens im Pensionsfonds vorhanden sein muss, um die übernommenen Verpflichtungen voraussichtlich dauerhaft erfüllen zu können. Diesen Wert passiviert der Pensionsfonds in seiner Bilanz und stellt ihm das für die Erfüllung vorhandene Arbeitgeberkapital (d.h. das durch das auslagernde Unternehmen in den Pensionsfonds investierte Vermögen) auf der Aktivseite gegenüber. Ist die Deckungsrückstellung höher als das Arbeitgebervermögen, liegt eine Unterdeckung vor, im umgekehrten Fall besteht eine Überdeckung.

Was geschieht bei Unterdeckung, und wie kommt es dazu?

Unterdeckungen führen – zumindest bei den meisten Pensionsfonds – vor Beginn der Rentenphase noch nicht zur Nachschusspflicht des Kunden, wohl aber – gemäß der verbreiteten Expertenmeinung – zu einem Ausweis im Anhang zur Handelsbilanz des Unternehmens. In der Rentenphase löst eine Unterdeckung hingegen eine sofortige Nachschussverpflichtung und damit ein Szenario aus, das in der Regel den Unmut des Kunden hervorruft, Zweifel an der Zweckmäßigkeit der einst gewählten Lösung aufkommen lässt und daher nach Möglichkeit vermieden werden sollte.

Unterdeckungen entstehen durch eine negative Abweichung der für die Ermittlung des Auslagerungsbeitrags herangezogenen Kalkulationsparameter von der tatsächlichen Entwicklung. Die gravierendsten Folgen für den Kunden ziehen Performanceschwankungen der Kapitalanlage nach sich, die nicht durch eine Anpassung der Deckungsrückstellung des Pensionsfonds flankiert werden. Hier gilt die Faustregel: Je stärker das Kapitalanlagekonzept von Aktieninvestments gekennzeichnet ist, umso geringer ist die Korrelation zwischen dem Wert der Kapitalanlage und der Höhe der Deckungsrückstellung.

Stark aktiengeprägte Investments im Pensionsfonds können durch ihren volatilen Charakter übrigens durchaus auch in Phasen starker Aktienmärkte wie im Jahr 2019 für Probleme sorgen. Die ausreichende Deckung laufender – und bei manchem Pensionsfonds sogar auch anwartschaftlicher – Leistungen muss nicht nur zu monatlichen oder gar jährlichen Stichtagen gewährleistet sein, sondern täglich. Wird eine aufsichtsrechtlich relevante Unterdeckung im Pensionsfonds festgestellt, ist der Kunde verpflichtet, sofort per Nachschusszahlung wieder für eine ausreichende Finanzierung zu sorgen. Dabei ist es unerheblich, ob es sich nur um einen voraussichtlich kurzfristigen Performanceknick oder einen dauerhaften Abwärtstrend handelt.

Zinsimmunisierung durch Duration Matching

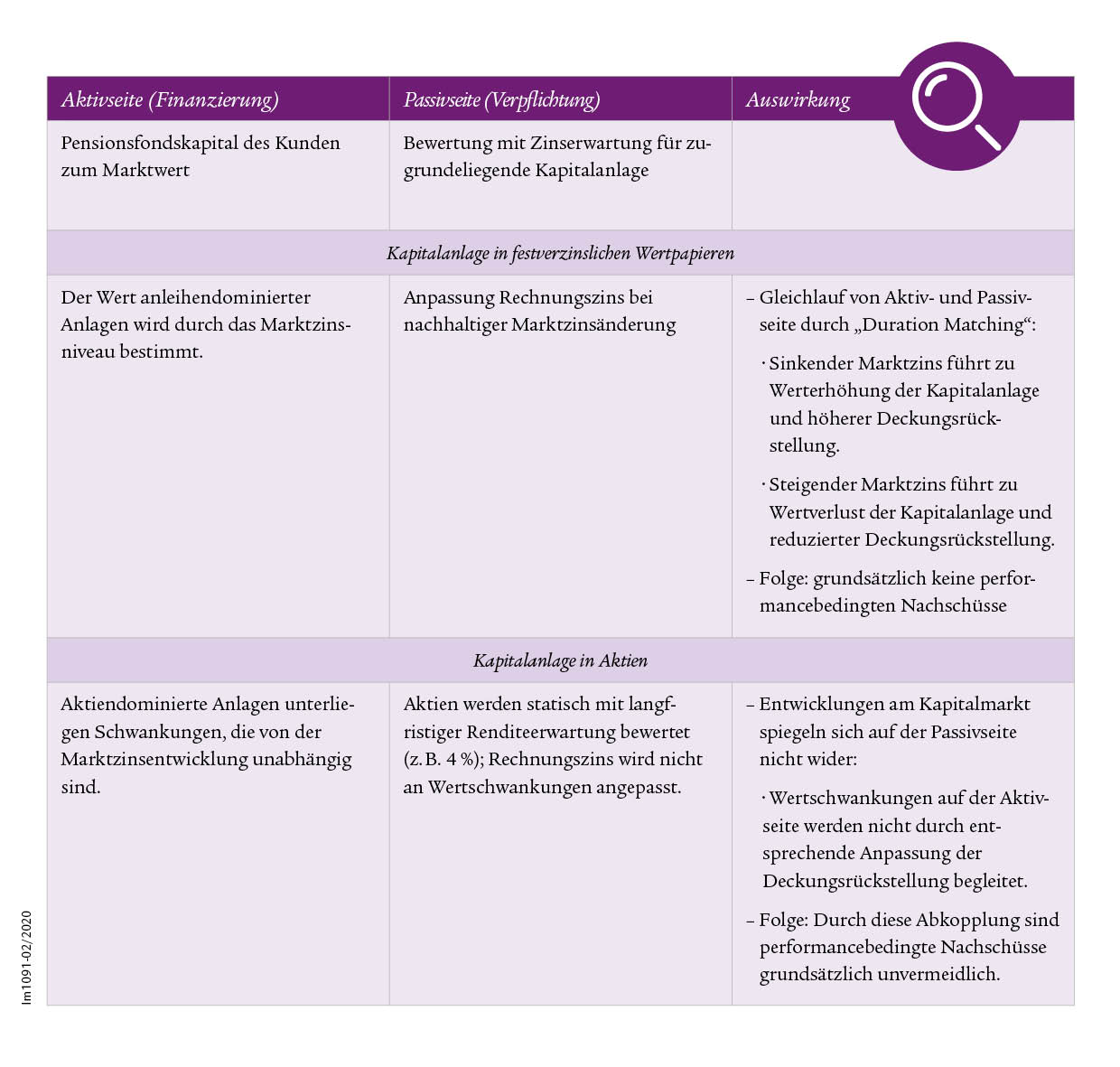

Der folgenden Übersicht kann man die die Auswirkungen verschiedener Kapitalanlagestrategien für den Kunden entnehmen:

Abb.: 1: Auswirkungen verschiedener Kapitalanlagekonzepte. Quelle: Swiss Life Pensionsfonds AG. Grafik zur Volldarstellung anklicken.

Quelle: Swiss Life Pensionsfonds AG. Grafik zur Volldarstellung anklicken.

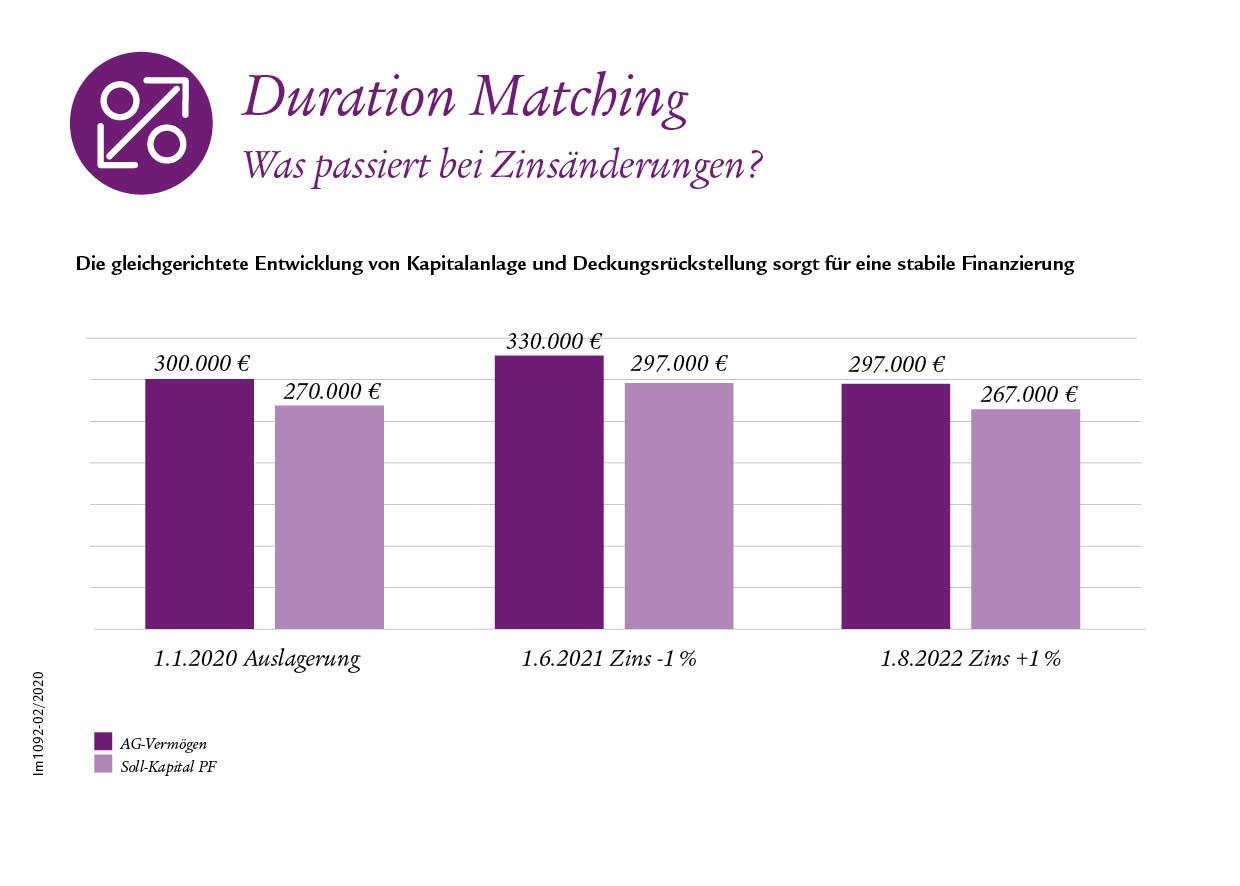

Abbildung 1 illustriert das Kapitalanlagekonzept mit Duration Matching, indem die Stände des Arbeitgebervermögens im Pensionsfonds und die Höhe der Deckungsrückstellung („Soll-Kapital“) bei Auslagerung sowie im Fall eines Marktzinsrückgangs und im Fall einer Marktzinssteigerung um je 1% miteinander verglichen werden. Man sieht, dass sich beide Zinsentwicklungsszenarien nicht auf den Finanzierungsgrad der Verpflichtungen auswirken, da das Konzept eine Zinsimmunisierung bietet.

Abb.: 2: Funktionsweise des Duration Matching. Quelle: Swiss Life Pensionsfonds AG. Grafik zur Volldarstellung anklicken.

Quelle: Swiss Life Pensionsfonds AG. Grafik zur Volldarstellung anklicken.

Fazit: auch in Zeiten wie diesen…

Die Rolle des Pensionsfonds ist eher die eines „Bilanzhelfers“ als eines „Renditeturbos“. Renditechancen gehen mit erhöhter Volatilität der Kapitalanlage und damit mit unter Umständen starken Schwankungen einher, die sich nicht in der Bewertung der Verpflichtungen wiederfinden und somit signifikante Nachschussrisiken bergen. Diese Risiken haben sich in der Vergangenheit bei vielen Pensionsfondskunden in Form von Nachschussverpflichtungen konkretisiert.

Die Strategie des Duration Matching beschert den Kunden Schutz vor performancebedingten Nachschüssen – auch in Zeiten wie diesen.

Die Swiss Life Pensionsfonds AG bietet ihren Kunden als einer der wenigen Pensionsfonds in Deutschland seit Jahren mit Erfolg Kapitalanlagekonzepte mit Duration Matching. Die Qualität dieser Strategie hat sich in den letzten Jahren bewährt. Auch die aktuellen krisenbedingten extremen Turbulenzen an den Finanzmärkten haben kaum Nachschussforderungen des Pensionsfonds an die Kunden ausgelöst.

Der Autor ist Mitglied des Vorstands Swiss Life Pensionsfonds AG in München.

Von ihm bzw. anderen Autorinnen und Autoren der Swiss Life Gruppe sind zwischenzeitlich bereits auf LEITERbAV erschienen:

Roche: zwischen Direktzusage und pure DC

von Sascha Beisheim et.al., 12. Oktober 2021

von Marion Vintz und Peter Kaste, 8. September 2021

Handlungsvorschläge für institutionelle Multi Asset-Portfolios:

Gewinner mit kurzfristigem Rückschlagspotenzial

von Michael Haitz, 24. März 2021

Neue Impulse für institutionelle Immobilienportfolios in und nach der Pandemie:

von Steffen Uttich, 4. November 2020

Infrastrukturanlagen im Rahmen von Pensionsvermögen:

von Jens Veit und Christoph Manser, 2. September 2020

Aktienrisiken zwischen Minimum Volatility und Overlay:

Pensionsvermögen jetzt krisenfester positionieren

von Michael Haitz, 3. Juni 2020.

Eher Bilanzhelfer als Renditeturbo

von Hubertus Harenberg, 29. April 2020.

Auslagerung von Pensionszusagen auf Pensionsfonds (II):

Kein Münchner Schub für das Outside Funding

von Dr. Claudia Veh, 22. April 2020

Weniger, genau oder mehr als 50%?

von Dr. Claudia Veh, 26. März 2020

Steuerschädlichkeit von Abfindungsklauseln in Pensionszusagen

von Dr. Claudia Veh, 11. November 2019

Auslagerung von Pensionszusagen auf Pensionsfonds:

Soweit so klar. Oder doch nicht?

von Dr. Claudia Veh, 7. August 2019

Von BFH, GGF, bAV und vGA:

Die Entkräftung der Indizwirkung

von Dr. Claudia Veh, 14. Mai 2019, in der Volume I der Tactical Advantage

Kontakt:

employee-benefits@swisslife.de

Tel.: +49 89 3 81 09 – 18 72

Advertorial mit freundlicher Unterstützung von:

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.