Dass sich mit Aktien nachhaltig für das Alter vorsorgen lässt, hat sich besonders bei der jungen Generation herumgesprochen. Nicht zuletzt die günstigen ETFs bieten sich hier an. Gestaltungsoptionen gibt es hier viele. Doch wie sich Renditechancen, Kostenvorteile und Förderwege in einer Versicherung schlau kombinieren lassen, erläutert Fabian von Löbbecke.

ETF-Sparpläne finden seit Jahren steigenden Zuspruch beim Aufbau einer zusätzlichen Altersvorsorge. Sie gelten als kostengünstig und renditestark. So bewerten das jedenfalls insbesondere junge Menschen. Denn diese scheinen offen dafür zu sein, kapitalmarktnahe Instrumente für die Altersvorsorge zu nutzen. Immerhin drei viertel der 18- bis 29-Jährigen sehen Aktien, Aktienfonds und ETFs als geeignete Sparmaßnahmen für die Rente, so eine Forsa-Umfrage zum Thema „Altersvorsorge und Aktienrente“ aus dem Jahr 2022. Aber Achtung: Eine rein aktienbasierte Altersvorsorge-Planung fußt auf zwei großen Unbekannten: Zum einen stellt sich die ungewisse Frage der Lebenserwartung, zum anderen die unbestimmte Komponente der tatsächlichen Rendite ohne jegliche Mindestgarantie. Niemand weiß, wie alt er wird und mit welchem Kapitalstock er bei Eintritt in die Rentenphase tatsächlich rechnen kann. Dennoch muss im Alter sichergestellt sein, dass regelmäßig und lebenslang auftretende Ausgaben dauerhaft finanziert sind.

Genau hier setzen die Vorteile einer kapitalgedeckten, lebenslangen Rentenversicherung an: Garantierte Rentenleistungen bieten im Alter eine deutlich größere finanzielle Planungssicherheit als private Fondsentnahmepläne. Außerdemkönnen in der Versicherung ähnliche kapitalmarktorientierte Strategien mit hohen Renditechancen abgebildet werden.

Zusätzlich profitieren Versorgungsberechtigte von weiteren Pluspunkten der Altersversorgung in der Versicherung, wie zum Beispiel von der Möglichkeit, künftige Altersvorsorgebeiträge durch den Einschluss einer Beitragsbefreiung im Fall einer Berufsunfähigkeit abzusichern. Ein Blick auf die folgenden Gestaltungsoptionen macht die zusätzlichen Renditevorteile einer kapitalmarktnahen Versicherungslösung deutlich:

• Private kapitalmarktorientierte Altersversorgung in der Versicherung

Fondsgebundene Rentenversicherungen bieten dem Kunden eine umfangreiche Bandbreite von Investments namhafter Anbieter, die neben gemanagten Einzelfonds und Portfolios meist auch kostengünstige ETFs umfassen. In der Regel lassen sich auch schon bei kleinen Beiträgen höhere Streuungen in unterschiedliche Fonds realisieren, die eine deutlich größere Diversifikation ermöglichen als Fondssparpläne.

Auch unter Kostengesichtspunkten zeigen sich Transaktionen in der Versicherung oft deutlich günstiger. Ein Fondskauf erfolgt in der Regel ohne Ausgabeaufschlag und ohne Order- oder Handelsplatzgebühren. Auch sogenannte Shifts und Switches im weiteren Vertragsverlauf bleiben meist bis zu einer bestimmten Anzahl kostenfrei. Zudem werden bei vielen Versicherern die sogenannten Kickbacks (Rückvergütung für vermittelte Fondsanteile) im Rahmen der Überschussbeteiligung vollständig leistungserhöhend an den Kunden weitergegeben. In der direkten Fondsanlage hingegen ist jeder Kauf von Fondsanteilen wie auch jeder Fondswechsel zumindest bei aktiv gemanagten Fonds oft mit Ausgabeaufschlägen oder sonstigen Handelsgebühren belegt. Das schlägt mit rund 2% bis 7% vom Rücknahmepreis zu Buche. Zusätzlich werden Depotgebühren in Rechnung gestellt. Darüber hinaus beteiligen viele Banken ihre Kunden nicht an der laufenden Rückvergütung der Fondsgesellschaften.

Auch ein Blick auf die steuerliche Bewertung lohnt sich: Während der gesamten Beitragszahlungsphase werden auf Fondserträge in der Versicherung keine Steuern fällig – ausgenommen sind lediglich fondsinterne Steuern. Auch bei einem Fondswechsel fallen keine Steuern auf realisierte Veräußerungsgewinne an. Erst in der Auszahlungsphase kommt es bei der Rentenauszahlung zu einer Besteuerung des geringen Ertragsanteils der Rente gemäß § 22 Nr. 1 Satz 3 Buchst. a Doppelbuchst. bb EStG. Beispielsweise müssen bei einem Renteneintritt mit 67 Jahren nur 17 % der fälligen Rente mit dem persönlichen Steuersatz versteuert werden. Wählt der Versorgungsberechtigte die Kapitalleistung im Versorgungsfall sind pauschal 15 % der Erträge aus der Fondsanlage steuerfrei. Zusätzlich bleiben 50 % aller Erträge gemäß dem sogenannten Halbeinkünfteverfahren gemäß § 20 Abs. 1 Nr. 6 Satz 2 EStG steuerfrei, sofern die Laufzeit mindestens zwölf Jahre beträgt und die Versicherungsleistung frühestens mit Vollendung des 62. Lebensjahres ausgezahlt wird. Anders in der direkten Fondsanlage: Hier sind laufende Kapitalerträge (Zinsen und Dividenden) während der gesamten Laufzeit abgeltungssteuerpflichtig, sofern diese über dem Freibetrag (Sparer-Pauschbetrag 1.000 Euro pro Jahr 2024 bei Einzelveranlagung) liegen. Wird ein Fondswechsel durchgeführt, muss der alte Fonds verkauft und der neue Fonds gekauft werden. Ein dabei entstehender Veräußerungsgewinn ist ebenfalls abgeltungssteuerpflichtig.

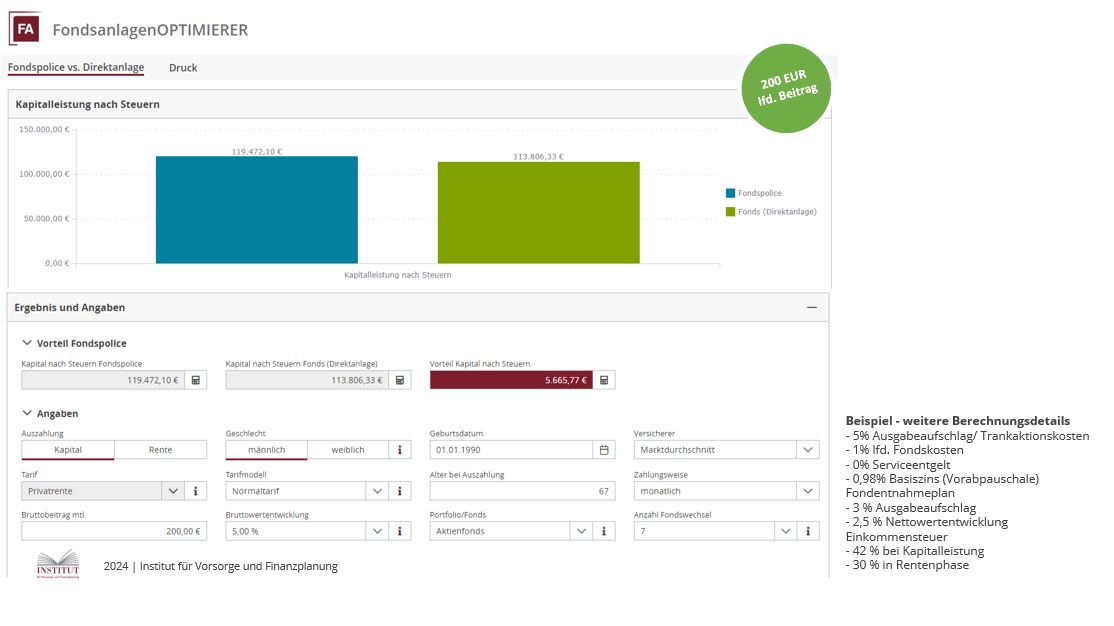

Im Ergebnis wirken sich die verschiedenen Kostenbelastungen und die steuerliche Behandlung stark auf die Netto-Ertragskraft der beiden Vorsorgeoptionen aus. Das unabhängige Institut für Vorsorge- und Finanzplanung (IVFP) zeigt mit einem Vergleichsrechner die Unterschiede deutlich auf. Ein Blick auf das Beispiel zeigt die Vorteile einer privaten Fondspolice versus der Direktanlage bei langen Laufzeiten. Bei gleicher Renditeerwartung der Kapitalanlage ist die Nettorente der Rentenversicherung 14 % (57,43 Euro) höher als die voraussichtliche Rente aus dem Fondsentnahmeplan. Nicht zu vergessen: Die lebenslange Leistung ist in der fondsgebundenen Rentenversicherung zu 100 % garantiert.

Quelle: HDI. Grafik zur Volldarstellung anklicken.

Quelle: HDI. Grafik zur Volldarstellung anklicken.

Auch wer es zu Rentenbeginn auf die Kapitalleistung seiner Vorsorge abgesehen hat, profitiert von den Kostenvorteilen im Versicherungskontext. Im folgenden Beispiel realisiert der Kunde im Netto-Vergleich des erwirtschafteten Kapitals eine Mehrleistung von knapp fünf Prozent. Je geringer der unterstellte Steuersatz bei Kapitalbezug, desto größer der Versicherungsvorteil. Auch häufige Fondswechsel im Laufe der Ansparphase mindern die Ertragskraft der Fonds-Direktanlage deutlich. Im aufgeführten Beispiel würde der Netto-Vorteil der Fondspolice bei 12 statt sieben Fondswechseln innerhalb von 33 Jahren von 5.665 Euro auf 17.561 Euro anwachsen.

Quelle HDI bzw. s. hier. Grafik zur Volldarstellung anklicken.

• Betriebliche kapitalmarktorientierte Altersversorgung

Einen anderen Renditehebel können Arbeitnehmende ansetzen, wenn die kapitalmarktorientierte Rentenversicherung mit staatlichen Förderungen und (mindestens) gesetzlichen Arbeitgeberzuschüssen kombiniert wird. Für sozialversicherungspflichtig Beschäftigte oberhalb der Midi-Jobzone (> 2.000 Euro pro Monat.) kostet die betriebliche Altersversorgung (bAV) vereinfacht ausgedrückt nur die Hälfte: Der tatsächliche Netto-Aufwand einer Entgeltumwandlung bis vier Prozent der Renten-BBG West beträgt unter Berücksichtigung eines pauschalen Arbeitgeberzuschusses von 15 % in der Regel deutlich unter 50 %.

Quelle: HDI. Grafik zur Volldarstellung anklicken.

Quelle: HDI. Grafik zur Volldarstellung anklicken.

Auch in der bAV können kapitalmarktorientierte Produkte mit attraktiven Kapitalanlagestrategien und Renditechancen genutzt werden. Auch hier profitieren Kunden von den Kostenvorteilen in der Versicherung: Depotkosten und diverse Transaktionsgebühren werden in der Anwartschaftsphase vermieden und wirken so – ebenso wie die Weitergabe der Kickbacks und bAV-Sonderkonditionen – ertragssteigernd zugunsten der Versorgungsberechtigten.

Auch im bAV-Versicherungsmantel bleiben Fondserträge und Fondswechsel steuerfrei. Allerdings greift bei Fälligkeit der betrieblichen Versorgungsleistungen eine andere steuerliche und sozialversicherungsrechtliche Behandlung: Betriebsrenten, die aus gemäß § 3 Nr. 63 EStG steuerfrei gestellten oder „Riester“-geförderten Beiträgen finanziert wurden, sind im Versorgungsfall als sonstige Einkünfte im Sinne von § 22 Nr. 5 EStG in voller Höhe nachgelagert zu versteuern. Fällige Versorgungsleistungen aus Pensionszusagen oder einer Unterstützungskasse unterliegen als Einkünfte aus nichtselbständiger Tätigkeit gemäß § 19 Abs. 1 Nr. 2 EStG ebenfalls der nachgelagerten Besteuerung. Grundsätzlich sind fällige betriebliche Versorgungsleistungen beitragspflichtig in der Krankenversicherungspflicht der Rentner (KVdR). Jedoch gilt eine dynamische Freigrenze beziehungsweise Freibetrag (§ 226 Absatz 2 Satz 2 SGB V), so dass 2024 nur Betriebsrenten oberhalb 176,75 Euro pro Monat mit dem übersteigenden Betrag der vollen Beitragspflicht in der KVdR unterliegen.

In der Gesamtbetrachtung lassen sich in der bAV durch die Kombination von Systemrendite und den Ertragschancen kapitalmarktfokussierter Produkte attraktive Gesamtrenditen erwirtschaften. Anders als in der freien Fondsanlage muss das Risiko der Langlebigkeit und des Börsencrashs in der bAV nicht vollständig vom Arbeitnehmenden geschultert werden. Lebenslange Leistungen und Mindestgarantien sichern den Versorgungsberechtigten zusätzlich ab.

• bAV-Tipp: Steuervorteile durch Gestaltungsoptionen nutzen

Durch clevere Gestaltungsoptionen lassen sich in der bAV noch weitere Steuervorteile realisieren, um auch größere Versorgungslücken effizient zu schließen.

Schritt 1: Die steuerfreie Dotierung zugunsten einer Betriebsrente kann auch im Rahmen einer Unterstützungskasse auf Basis kapitalmarktnaher Produkte genutzt werden. Das Bundesministerium für Finanzen (BMF) hat mit Schreiben an den GDV (31.8.2022, IV C 6 – S 2144-c/19/10002 :004) bestätigt, dass fondsgebundene Rückdeckungs-versicherungen im Rahmen des § 4d EStG steuerlich zulässig sind. So profitieren Versorgungsberechtigte auch in der Unterstützungskasse von den Chancen am Kapitalmarkt und den Kostenvorteilen einer fondsgebundenen Police.

Schritt 2: Ein weiterer Steuerhebel kann sich durch alternative Auszahlungsoptionen im Versorgungsfall ergeben. Die Auszahlung einer einmaligen Kapitalleistung aus einer Unterstützungskasse ist bei Renteneintritt in der Regel steuerlich stark belastet. Zwar kann in diesen Fällen für außerordentliche Einkünfte die sogenannte Fünftelungsregelung gemäß § 34 EStG zur Abmilderung der Steuerprogression angewendet werden. Doch sind die laufenden Einkünfte des Versorgungsberechtigten im Jahr der Fälligkeit noch hoch, entfaltet die Fünftelungsregelung häufig keine spürbare steuerlich entlastende Wirkung. Sieht der Leistungsplan der Unterstützungskasse eine Auszahlungsoption der Einmalkapitalzahlung in Raten vor, können in der Regel deutliche Steuerentlastungen realisiert werden. Ein Beispiel mit 10-jähriger Ratenzahlung zeigt den Effekt.

Quelle: HDI. Grafik zur Volldarstellung anklicken.

Quelle: HDI. Grafik zur Volldarstellung anklicken.

Zwar bleibt bei Auszahlung des Kapitals in Raten die Anwendung der Fünftelungsregelung verwehrt, doch entsteht durch die Verteilung auf mehrere Jahre eine höhere Progressionsentlastung. Dies gilt insbesondere, wenn in den Folgejahren geringere Einkünfte unterhalb der Grenzsteuerbelastung zu erwarten sind.

Fazit

Fondsentnahmepläne bieten keine verlässliche Alternative, um ein lebenslang garantiertes Einkommen zu generieren. Nur eine lebenslange Rente sichert das finanzielle Risiko aus der Unplanbarkeit der Lebenserwartung ab. Die Renditechancen der Kapitalmärkte können auch in der privaten und betrieblichen Altersversorgung effizient genutzt werden und bieten in der Versicherung sogar weitere zusätzliche Kostenvorteile. In welcher Versorgungsschicht sich darüber hinaus die besten Förderoptionen ergeben, ist im konkreten Einzelfall im Rahmen einer professionellen Beratung zu bewerten.

Der Autor, Diplom-Mathematiker und Betriebswirt bAV (FH), ist Vorstandsvorsitzender der HDI Pensionsmanagement AG und im Vorstand der HDI Lebensversicherung AG verantwortlich für den Bereich Neugeschäft Leben und betriebliche Altersversorgung.

Advertorial mit freundlicher Unterstützung von:

Kontakt:

Email: fachcenter-bav@hdi.de

Tel.: +49 221 144-3615

Von Autoren des HDI sind zwischenzeitlich auf LEITERbAV erschienen:

Altersversorgung: Unternehmerversorgung: Kleine im Versorgungswerk: bAV-Prax Advertorial – „HDI bAVberater“: Arbeitskraftabsicherung im Rahmen der bAV: Auslagerung von Pensionsverpflichtungen: Soli-Wegfall als Chance für die bAV: Fair und transparent ist am Ende meist günstiger In der Spitze über 7 Prozent Rendite

Die Kraft der Kapitalmärkte nutzen!

Von Fabian v. Löbbecke, 21. März 2024

Keine Lösungen von der Stange!

von Fabian von Löbbecke, 13. Dezember 2023

Auch kleine Jobs tragen zum Unternehmenserfolg bei!

von Fabian von Löbbecke, 8. November 2023

Corona als Digitalisierungs-Booster

von Fabian von Löbbecke, 11. Mai 2021

Mit HDI den bAV-Nettojoker ziehen

von Fabian von Löbbecke, 19. November 2020

Bilanzieller Befreiungsschlag

von Fabian von Löbbecke, 1. Oktober 2020

Im Osten geht die Sonne auf

von Fabian von Löbbecke, 16. September 2020

von Dr. Peter Doetsch und Fabian von Löbbecke, 18. Juni 2020

von Prof. Thomas Dommermuth und Fabian von Löbbecke, 14. Mai 2020

LEITERbAV-PENSIONS●INDUSTRIES Disclaimer:

Alle Inhalte auf LEITERbAV und PENSIONS●INDUSTRIES, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte,richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nuran institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV PENSIONS●INDUSTRIES (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV PENSIONS●INDUSTRIES (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungender Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV PENSIONS●INDUSTRIES und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAVPENSIONS●INDUSTRIES in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2024 Pascal Bazzazi – LEITERbAV PENSIONS●INDUSTRIES. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.