Die bAV erweist sich in den DAX-Konzernen trotz des anhaltend schwierigen Kapitalmarktumfelds als robust, hat eine aktuelle Analyse ergeben. Detlef Pohl und Pascal Bazzazi analysieren Einzelheiten.

Aon hat gestern seine jährlich wiederkehrende DAX-30-Geschäftsberichtsanalyse 2018 vorgelegt, die eine Auswertung der Pensionsverpflichtungen aller am 31. Dezember 2018 im DAX gelisteten Konzerne beinhaltet.

Vorweg: Gegenüber dem Vorjahr hat sich die Zusammensetzung des DAX geändert; für ProSieben Sat1 Media und Commerzbank sind Covestro und Wirecard in den DAX aufgerückt. Da Wirecard selbst keine bAV anbietet und zudem die Linde AG bis Fertigstellung der Studie ihren Geschäftsbericht 2018 noch nicht öffentlich zugänglich gemacht hatte, beschränkt sich die Studie auf 28 Werte.

Der Druck des Kapitalanlagejahres 2018

Die Analyse zeigt: Die Planvermögen sind unter gewissem Druck (siehe Grafik), was zwischen Dotierungen einerseits und Rentenzahlungen andererseits eine direkte Folge der schwächelnden Kapitalmärkte im Jahr 2018 gewesen sein dürfte. Zum Ende des Wirtschaftsjahres hatten 16 der 28 betrachteten Konzerne ein geringeres Planvermögen als zu Beginn 2018. Deutliche Rückgänge verzeichneten RWE (- 40,0% auf noch rund 11,9 Mrd. Euro), wohl auch in Folge der Ausgliederung der Innogy SE, und thyssenkrupp (-17,7% auf noch gut 1,8 Mrd. Euro).

Quelle: Aon. Grafik zur Volldarstellung anklicken.

Quelle: Aon. Grafik zur Volldarstellung anklicken.

Wie bereits 2017 steigerte Adidas (+39%) sein Planvermögen – auf niedrigem Niveau – erheblich. Die Deutsche Telekom, die schon seit längerem ihren traditionell niedrigen Deckungsgrad sukzessive ausbaut, hat es im Jahresverlauf nahezu verdoppelt (+96,6% auf rund 6,1 Mrd. Euro).

Spitzenreiter in absoluten Zahlen sind wie zu erwarten Siemens mit fast 29 Mrd. Euro und Daimler mit gut 25 Mrd. Euro. Vonovia hat dagegen nur 22 Mio. Euro zur Deckung seiner DBO zur Seite gelegt.

Erhebliche Unterscheide beim Deckungsgrad

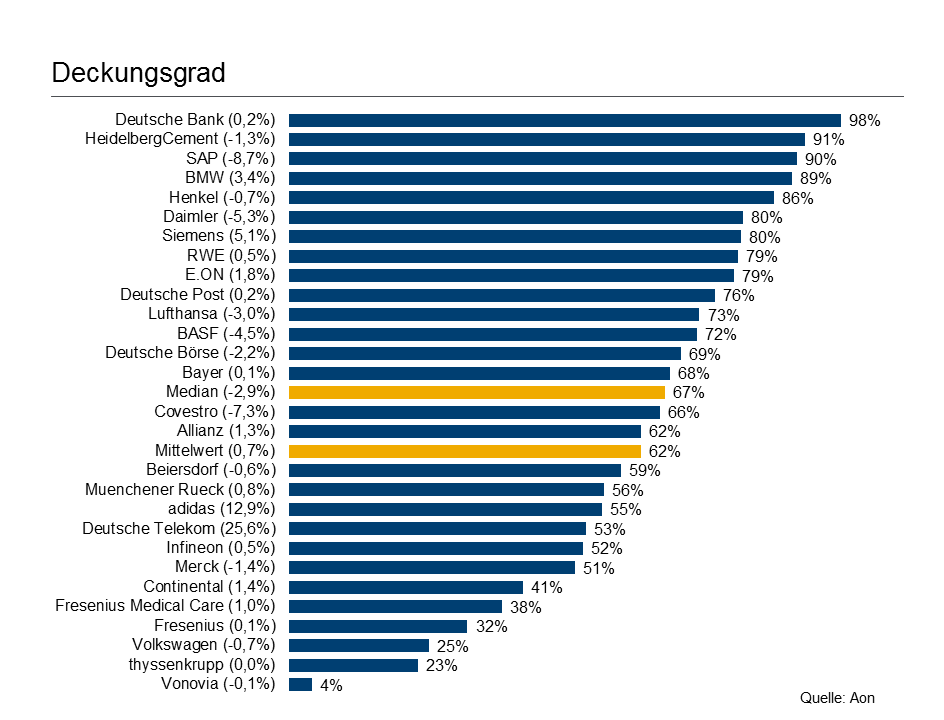

Von den 28 betrachteten DAX-Konzernen haben insgesamt 16 ihren Deckungsgrad verbessert. Wie in der Vergangenheit sind die Unterscheide jedoch sehr hoch. Der Deckungsgrad variiert von nahezu ungedeckten Verpflichtungen (Vonovia) bis hin zu den beinahe vollständig ausfinanzierten Verpflichtungen bei der Deutschen Bank (siehe Grafik). Banken tendieren wegen ihrer dünnen Eigenkapitaldecke traditionell dazu, durch hohen Deckungsgrad und LDI eventuelle Wirkungen ihres Pensionswesens auf ihr Eigenkapital über das OCI klein zu halten.

Bei RWE, wo durch Ausgliederung von Innogy ein erheblicher Teil des Verpflichtungsumfangs und des Planvermögens abgegeben wurde, blieb der Deckungsgrad mit 79% fast konstant.

Quelle: Aon. Grafik zur Volldarstellung anklicken.

Sieht man sich die Zahlen genauer an, so zeigt sich: Insgesamt haben sich Bilanzgrößen wie Verpflichtungsumfang (+0,4%) oder Planvermögen (-1%) im Mittel kaum gegenüber dem Vorjahr verändert. Der (ungewichtete) durchschnittliche Deckungsgrad ist im Vergleich zum Vorjahr gleichwohl um ca. einen Prozentpunkt gestiegen und beträgt nunmehr 62%.

Dieser auf den ersten Blick widersprüchliche Effekt kommt zustande, weil die schon erwähnten Akteure Adidas (+12,9%) und Deutsche Telekom (+25,6%) auf verhältnismäßig kleinem absoluten Niveau einen starken Anstieg ihres Deckungsgrades vornahmen und so den Mittelwert der Funding Ratio nach oben ziehen. Das zeigt gleichzeitig, das arithmetische Mittelwerte bei großen Spannweiten nur eingeschränkte Aussagekraft haben. Der Median des Deckungsgrades liegt bei 67%.

Hohe Restlaufzeiten der Pensionsverpflichtungen

Der durchschnittliche Rechnungszins – der wichtigste Faktor für die Ermittlung der deutschen Pensionsrückstellungen – blieb 2018 mit 1,92% konstant auf Vorjahresniveau. Die Bandbreite des angesetzten Rechnungszinses reicht von 1,6% (Deutsche Telekom) bis 2,3% (Deutsche Post und SAP).

Die Duration als Maß für die durchschnittliche Restlaufzeit der Pensionsverpflichtungen steht in engem Zusammenhang mit dem Rechnungszins, konstatiert die Analyse. Je größer die Duration, desto höher in der Regel der Rechnungszins, mit dem die erwarteten Pensionszahlungen abgezinst werden können, was wiederum zu geringeren Pensionsrückstellungen führt.

Die Durations der weltweiten Pensionsverpflichtungen variieren innerhalb des DAX und reichen von 10,5 Jahren (Bayer) bis zu 20 Jahren (Münchener Rück). Oft treiben die in der Vergangenheit gewährten Rentenzusagen die Duration in die Höhe, wohingegen die neueren Kapital- oder Ratenzusagen naturgemäß zu einer geringen Duration führen. Quelle: Aon. Grafik zur Volldarstellung anklicken.

Quelle: Aon. Grafik zur Volldarstellung anklicken.

Die in Deutschland zugrunde liegende Duration lag im Durchschnitt bei 16,1 Jahren. Die Spanne reichte dabei von 12,7 Jahren (Deutsche Telekom) bis 21,6 Jahren bei Covestro. Ein Drittel lag jedoch unter 15 Jahren, ein Sechstel über 19 Jahren (siehe Grafik). Globale Werte zur Duration waren für 19 DAX-Konzerne verfügbar. Separate Angaben zur Duration der deutschen Pensionspläne wurden nur von 12 der 30 DAX-Konzerne veröffentlicht.

RT 2018 G mit geringer Wirkung

Planen müssen die Unternehmen auf der Passiv-Seite unter anderem mit Risiken wie Zins- und Gehaltsentwicklung sowie mit demografischen bzw. biometrischen Risiken. Besonders der letzte Aspekt stand im Geschäftsjahr 2018 im Fokus, da neue Sterbetafeln veröffentlicht (RT 2018 G) und bereits überwiegend verwendet wurden. Die Anpassungen der Rechnungsgrundlagen bewirkten – anders als bei früheren Anpassungen – wie allenthalben erwartet nur einen moderaten Anstieg der Pensionsverpflichtungen.

Strategische bAV

Der Verpflichtungsumfang hat sich 2018 laut Geschäftsberichten individuell unterschiedlich entwickelt (siehe Grafik). So haben 13 DAX-Konzerne ihre Pensionsverpflichtungen senken können, bei 16 findet man einen Anstieg der DBO. Dass es hier keinen klaren Trend gibt, liegt laut Studie an dem gegenüber 2017 stabilen Rechnungszins. Auch die überwiegend verwendeten neuen Sterbetafeln waren wie erwähnt kaum trendbestimmend.

Rein quantitativ an der DBO-Spitze liegen VW mit fast 44 Mrd. Euro, gefolgt von Siemens mit fast 36 Mrd. Euro und Daimler mit fast 32 Mrd. Euro.

Quelle: Aon. Grafik zur Volldarstellung anklicken.

Wichtig ist immer die Frage, in wieweit die bAV für ein Unternehmen bereits strategische Größenordnungen erreicht hat. Hier bietet sich die Relation der DBO zu verschiedenen Bilanzkennziffern an, bspw. der Bilanzsumme. Die Pensionsverpflichtungen machen bei DAX-Konzernen nach wie vor einen bedeutenden Teil der Bilanzsumme aus, im Schnitt rund 15%.

Dass hier mit der Lufthansa eine Airline vorne liegt – mit satten 56% – deckt sich mit dem, was man international von der Branche gewohnt ist. Auch bei dem Verhältnis DBL/Market Cap rangiert die Lufthansa mit 62% ganz oben. Bei der Relation DBO/EK erreicht die Airline 224%, bei DBL/EK 61%. Bei diesen beiden letztgenannten Quotienten heißt der Spitzenreiter allerdings thyssenkrupp mit beachtlichen 298 bzw. 230%. Der DAX-Mittelwert liegt hier bei 59 bzw. 22%.

Anlage vor allem mit Anleihen und Eigenkapitaltiteln

Zm Asset Management: Konkret zu den Anlagestrategien für das Planvermögen führt die Aon-Studie aus, dass wie praktisch stets Anleihen und Eigenkapitaltitel die bedeutendsten Anlageklassen sind (siehe Grafik). Versicherungsprodukte seien für die meisten DAX-Konzerne nur von sehr geringer Bedeutung. Ausnahmen: Vonovia (100%), SAP (70%), Allianz (31%) und Münchener Rück (31%) sind stark in Versicherungen investiert.

Quelle: Aon. Grafik zur Volldarstellung anklicken.

Bemerkenswert: Die Deutsche Telekom scheint gegenüber Eigenkapitaltiteln (wohl v.a. Aktien) besonders aufgeschlossen zu sein (ca. 70% bei nur ca. 20% Bonds), während SAP zu rund 80 und Vonovia gar zu 100% in „übrigen Investments“, also wohl Alternatives einschl. Versicherungen angelegt sind. BMW, die Deutsche Börse, Heidelberger Cement und Henkel fallen mit Bond-Quoten von 70% und mehr auf.

Bei der Mehrheit der DAX-Konzerne überwiegen in der Anlagestrategie des Planvermögens Vermögenswerte mit Marktpreisnotierung (entsprechend Level 1 nach IFRS 13).

De-Risking: Zwischen BOLZ und Kapitalleistung

In den letzten Jahren wurden die Pensionspläne der Mitarbeiter in DAX-Konzernen risikoadäquat weiterentwickelt. An die Stelle klassischer Leistungszusagen sind zunehmend beitragsorientierte Systeme getreten. Insgesamt machen die beitragsorientierten Zusagen laut Studie inzwischen 96% der Gesamtzusagen aus. Leistungszusagen stellen somit nur noch eine Randerscheinung dar.

Außerdem räumen 70% der Unternehmen ihren Mitarbeitern ein Wahlrecht bei der Auszahlung zwischen Kapitalzahlungen, Ratenzahlungen oder Renten an. Bei den restlichen Konzernen ist die Auszahlungsform grundsätzlich vorgegeben, wobei die Rentenzahlung (18%) gegenüber der Kapital- oder Ratenzahlung (12%) leicht bevorzugt wird. Insgesamt nehmen Auszahlungen in Form von Raten oder Kapital gegenüber lebenslangen Renten aber immer mehr zu. Folge: Veränderungen in der Lebenserwartung haben insgesamt eine geringere Auswirkung auf die Bilanzen, da das biometrische „Risiko“ Langlebigkeit bei Kapital- oder Ratenzahlung nicht mehr beim Unternehmen verbleibt.

Alles bestens?

„Die DAX-30-Konzerne sind bei ihrem internen Risikomanagement bestens aufgestellt”, bilanziert Aon-Geschäftsführer Fred Marchlewski. Dazu wird in der Studie präzisiert: Den Anlagerisiken werde durch aktives Asset Management, laufende Überprüfung von Investitionsentscheidungen sowie Cashflow- und Risikoanalysen begegnet. Viele Unternehmen nennen eine breite Streuung der Vermögensanlage als probates Mittel, um sich gegen Schwankungen am Kapitalmarkt abzusichern und eine nicht gewolltes (weiteres) Underfunding der Verpflichtungen zu vermeiden.

Die Studien zum DAX

Die gesamte Aon-Analyse steht nicht öffentlich zur Verfügung. Auszüge in Form einer Pressemeldung gibt es hier.

Leser von LEITERbAV können jedoch bei Aon direkt (Christoph Tellmann oder Viola Mueller-Thuns) zur Studie nachfragen.

Regelmäßig berichtet LEITERbAV über thematisch gleichgelagerte Studien. Betreffend explizit den DAX-30 sind hier Willis Towers Watson mit der turnusgemäßen Modellrechnung German Pension Finance Watch und der Studie DAX-Pensionswerke 2018 sowie Mercers jährliche Auswertung zu Pensionsverpflichtungen und Planvermögen im DAX-30 zu nennen. Und zur Asset Allocation deutscher (und europäischer) Pensionsinvestoren legte Mercer jüngst seinen European Asset Allocation Survey vor.

Ein paar weitere Wahrheiten zum Schluss – die Motten und das Licht

Es wäre überraschend, kämen die Studien bei der Untersuchung der Realität nicht zu im Wesentlichen ähnlichen Ergebnissen. Daher sei hier aus gegebenem Anlass aus einer früheren LbAV-Berichterstattung zu dem Thema schlicht wiederholt:

„Am Rande sei hier noch erwähnt, was auf unserem Parkett jedem bewusst ist, außerhalb dessen aber zuweilen nicht immer ausreichend deutlich verstanden scheint: zum Beispiel, dass das Vorhandensein bzw. das Zusammenwirken von DBO, Plan Assets, Funding Ratio, Diskontsatz, Assumptions, Return on Plan Assets und OCI am Ende ceteris paribus weder nach IAS 19 noch nach HGB irgendeinen Einfluss auf die tatsächliche Rentenzahlung und deren Cashflow-Effekt für das Unternehmen hat, ganz zu schweigen von der Verpflichtung hierzu. Dass das Vorhandensein von Plan Assets und der Return darauf sowie einer hohen Funding Ratio nichts mit einer geringeren Insolvenzsicherheit des Unternehmens (c.p.ist eher das Gegenteil der Fall), nichts mit der Höhe der Rente und nur wenig mit deren Sicherheit zu tun hat. Dass der Niedrigzins zwar einerseits die Pensionslasten der Unternehmen buchhalterisch massiv ansteigen lässt, andererseits für jedes halbwegs gut geratete Unternehmen die Fremdkapitalaufnahme zur Dotierung seiner Versorgungswerke spottbillig ist. Dass sich dann aber angesichts der launischen Märkte die nicht einfache Frage stellt, wohin mit ebendiesem aufgenommenen Geld. Dass umgekehrt bei hoher verfügbarer Liquidität im Haus ein Outside Funding immer auch ein gutes Tool ist, eben diese Liquidität vor wenig wenig nachhaltigen Ausschüttungen zu bewahren und diesbezüglich agile Aktionäre gar nicht erst anzuziehen wie das Licht die Motten. Dass außerdem ein hohes Outside Funding besonders bei einem LDI-Ansatz bilanzielle OCI-Bewegungen vom Kerngeschäft und der Bilanz fernhalten kann (was wegen geringen EK-Einsatzes besonders für Banken attraktiv ist). Aber dass gleichwohl für jede Unternehmensspitze, die überzeugt ist, mit ihren Plan Assets an den Kapitalmärkten höhere Returns zu erzielen, als wenn sie die Mittel ohne Outside Funding und ohne die Bildung von Plan Assets im eigenen operativen Kerngeschäft arbeiten lässt, sich bei einer konsequenten Fortführung dieses Gedankens nur eine Handlungsmaxime ergibt: Unternehmen liquidieren und stattdessen Asset Manager werden. Viel Erfolg dabei wünscht: LEITERbAV.“