Wird Private Debt dieses Jahr zum Anlegerfavorit? Obwohl dem Segment in einem Punkt ein anderes den Rang abgelaufen hat? Laut Preqin sind manche Bereich der Private Markets offenbar ungebrochen gefragt, die anderen dagegen leicht gerupft worden – doch scheinen sich bereits wieder zu stabilisieren. Und: Neigen die Investoren zu Großen und Bewährten? P●I-Autor Merten Trautmann berichtet.

Vorneweg: Private Debt ist – weiterhin – einer der Anlagefavoriten auf den Private Markets für das Jahr 2024. Das zeigt zumindest die aktuelle Zusammenfassung der Erwartungen der Marktteilnehmer des Londoner Datenanalysehaus Preqin mit Fokus auf Alternative Assets. Damit scheint ein Trend, der sich 2023 bereits deutlich abgezeichnet hat, bekräftigt.

Preqin hat auf Basis seines Global-Reports 2024 noch einmal die Aussichten für Private Equity, Private Debt, Venture Capital, Hedgefonds, Immobilien und Infrastruktur näher beleuchtet. Auffällig: wie gut gerade Private Debt im aktuellen Umfeld abschneidet. Die anderen Segmente müssen unter den gegenwärtigen Einflüssen teilweise Federn lassen. Dennoch bieten sich auch hier Chancen.

Fundraising und Investoreninteresse

Während im vergangenen Jahr in vielen Bereichen der Private Markets das Investoreninteresse eher verhalten war, was sich in einem erschwerten Fundraising der GPs äußerte, war dies bei den Privatkrediten nicht der Fall. So belief sich das gesamte verwaltete Vermögen in Private Debt-Fonds laut Preqin zum Ende des dritten Quartals auf 151,9 Mrd. US-Dollar und dürfte zum Jahresende das Volumen aus dem Jahr 2022 mindestens erreicht, wenn nicht sogar übertroffen haben.

Aufgrund des großen Interesses verstärken die GPs zudem ihr Engagement im Bereich der Privatkredite. Die Anzahl der Private Debt-Fonds lag per Ende Oktober 2023 bereits auf einem neuen Allzeithoch (1.080 Fonds). Dabei spielen Mezzanine Debt-Fonds eine immer größere Rolle. Ihr Anteil am Gesamtkapital der Private Debt-Fonds von 151,9 Mrd. US-Dollar per Ende des dritten Quartals 2023 lag bei 27% im Gegensatz zu nur 7% im Jahr 2021. Quelle: Preqin. Grafik zur Volldarstellung anklicken.

Quelle: Preqin. Grafik zur Volldarstellung anklicken.

Bemerkenswert ist, dass laut Preqin die große Mehrheit der befragten Investoren angab, dass „die Asset-Klasse die Erwartungen erfüllt oder übertroffen hat, mehr als jede andere Asset-Klasse.“ Fast die Hälfte von ihnen erwartet, so der Report weiter, außerdem eine bessere Performance ihres Private Debt-Portfolios in den kommenden 12 Monaten.

Laut einer von den Analysten im Rahmen des Asset Allocation Outlook 2024 durchgeführten Umfrage planen zudem 51% der LPs, ihr Engagement in Private Debt auszubauen, 40% wollen zumindest ihr gegenwärtiges Private Debt-Engagement beibehalten. Auch dies repräsentiert die höchsten Werte für alle Private Market-Anlagemöglichkeiten.

Private Equity: angeschlagen, aber stabil?

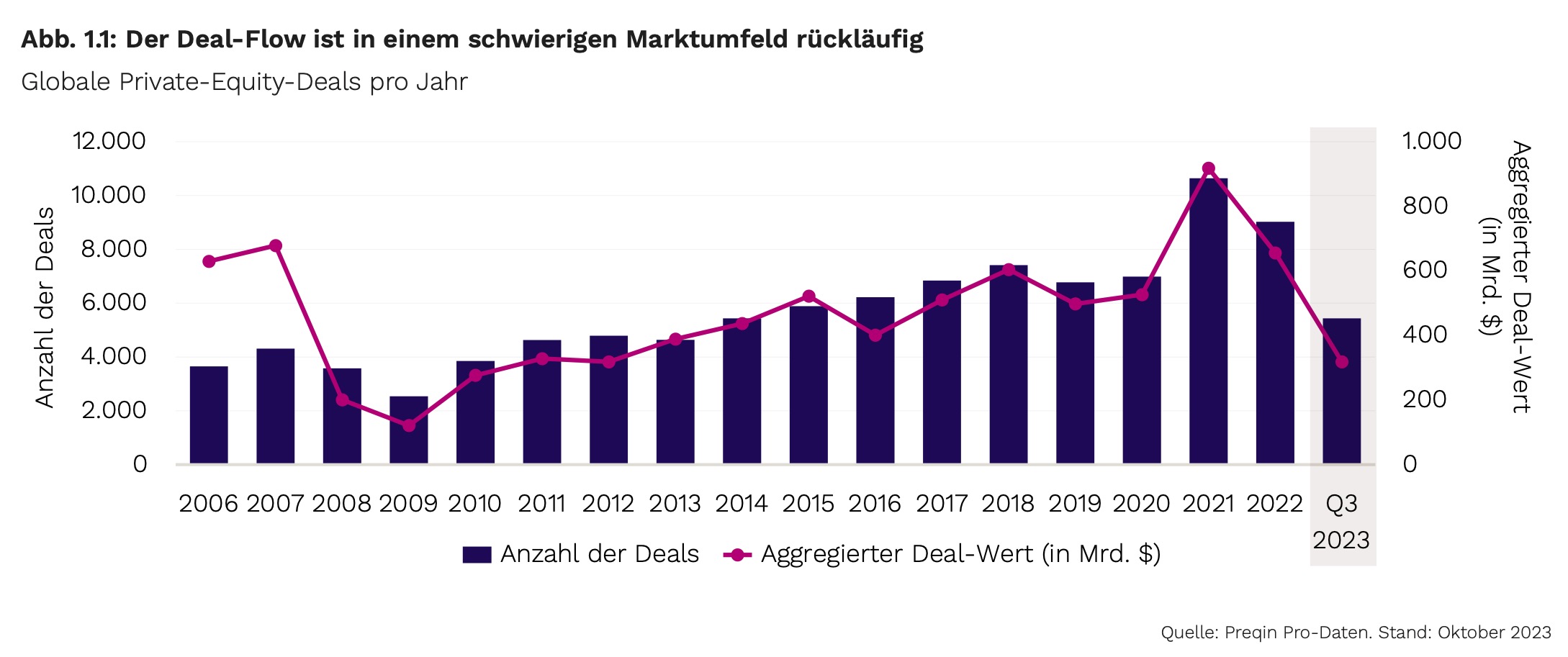

Private Equity ist laut Preqin: „eine der Asset-Klassen, die vom sich verändernden wirtschaftlichen und geopolitischen Umfeld am stärksten beeinflusst werden.“ Dies wirkte sich im vergangenen Jahr in einem stark rückläufigen Fundraising und Deal-Flow sowie einem deutlich gesunkenen Exit-Volumen aus. Hier sind die Zahlen im Jahr 2023 im Vergleich zu den Boomjahren davor regelrecht eingebrochen. Quelle: Preqin. Grafik zur Volldarstellung anklicken.

Quelle: Preqin. Grafik zur Volldarstellung anklicken.

Zumindest scheint sich hier jedoch eine Bodenbildung abzuzeichnen, und die Niveaus von Fundraising, Deal-Flow und Exits liegen laut Preqin nun „wieder da, wo die langfristigen Trends sie erwarten würden. Insbesondere die Exit-Aktivität scheint sich zu stabilisieren, was bedeutet, dass mehr Kapital für neue Investmentchancen frei werden dürfte.“

Jedoch: Der Einstieg für neue Manager gestaltet sich offenbar zunehmend schwieriger, da sich das Kapital infolge langjähriger Kooperationen der LPs mit ihren bewährten Managern mehr und mehr konzentriert.

Venture Capital: leichter zur Performance?

Stark rückgängig war auch das Fundraising bei Venture Capital. Aufgrund der geringeren Deal-Aktivität ist die Barreserve der Venture Capital Manager jedoch auf einen Rekordwert von 600 Mrd. US-Dollar angestiegen.

Laut Preqin bedeutet das schwache Fundraising jedoch, dass „nur beschränkt Kapital für Investitionen in Startup-Gründungen verfügbar ist.“

Da die Bewertungen in den vergangenen Jahren deutlich gefallen sind und die Preise angemessener als in der jüngsten Vergangenheit sind: „könnte es für die Auflagejahre 2023 und 2024 einfacher werden, eine gute Performance zu erreichen, als für die beiden Vorjahre.“

Private Real Estate: Das Leid mit dem Zins

Wie bei Private Equity und Venture Capital war auch bei Private Real Estate das Fundraising rückläufig. Laut Preqin zeigen die hauseigenen Umfragen, dass „für 79% der LPs und 83% der GPs steigende Zinsen eine signifikante Sorge für die Renditegenerierung in den kommenden 12 Monaten bedeuten.“

Auffällig ist auch hier der Trend der Investoren, sich auf die größeren Fonds zu konzentrieren. Kleinere Manager haben es immer schwieriger, und es steht für sie entsprechend weniger Kapital zur Verfügung. Preqin erwähnt, dass die zehn größten in den ersten drei Quartalen des Jahres 2023 aufgelegten Fonds insgesamt 50% des Gesamtkapitals ausmachten. Quelle: Preqin. Grafik zur Volldarstellung anklicken.

Quelle: Preqin. Grafik zur Volldarstellung anklicken.

Infrastruktur: Comeback 2024?

Auch die Infrastrukturmärkte konnten sich dem Trend des stark rückläufigen Fundraisings zunächst nicht entziehen. So lag das neu committete Gesamtkapital Stand Oktober 2023 nur bei 12% des Wertes des Gesamtjahres 2022 (20,9 Mrd. versus 176,8 Mrd. US-Dollar).

Dennoch gaben laut Preqin 70% der Investoren an, dass „die Performance ihres Infrastruktur-Portfolios in den vergangenen 12 Monaten ihren Erwartungen entsprochen habe.“

Die ist laut Preqin der höchste Anteil von allen Asset-Kassen. Und auch hier könnte das niedrigere Fundraising Vorteile für Investoren bieten. So gibt es weniger Wettbewerb am Deal-Markt, wodurch Manager ihre Deals zu einem besseren Wert erhalten könnten. Exits geraten auf der anderen Seite dadurch unter erhöhten Performance-Druck.

Mit Hedge-Fonds hedgen?

Hedgefonds haben sich im vergangenen Jahr als Diversifikator bewährt, indem sie laut Preqin Investoren halfen, Marktvolatilität zu umgehen und das Kapital zu erhalten.

„Hedgefonds boten einen Schutz gegen Kursverluste in Monaten wie dem September, als der Global Hedge Funds Index um 0,9% fiel, während Global Equities um 4,3% abstürzte“, so Preqin. Dennoch scheinen sich laut Preqin viele Investoren mit der Asset-Klasse unwohl zu fühlen, bspw. überwiegen die Mittelabflüsse. Die gestiegenen Hedgefonds-AuM seien allein auf die gute Performance zurückzuführen.